Escolher boas ações para investir é uma arte milionária. Existem dois tipos de análise que são as mais utilizadas por quem investe na bolsa para tomar decisões sobre quais ações comprar, quais manter ou quais vender.

Essas análises se chamam Análise Técnica e Análise Fundamentalista. As duas possuem um objetivo ambicioso que é prever o futuro analisando dados do passado. Será mesmo que prever o futuro é possível? Qual das duas análises seria a melhor?

Não é de hoje que a humanidade procura formas de prever o futuro. O pensador Confúcio, 500 antes de Cristo, dizia que “se queres prever o futuro, estuda o passado.”

Peter Drucker, que muitos consideram o pai da administração moderna, defendia a ideia de que “a melhor forma de prever o futuro é criá-lo“.

O escritor francês Saint-Exupéry lembrou que “sua tarefa não é de prever o futuro, mas sim de o permitir“.

Michael Hammer, pai da reengenharia, terminou essa conversa dizendo que “o segredo do sucesso não é prever o futuro. É preparar-se para um futuro que não pode ser previsto“.

Chuva ou sol

Na falta de uma bola de cristal, criamos a análise de dados e a estatística. Com elas não podemos prever o futuro, com 100% de certeza, mas podemos avaliar as probabilidades de diferentes futuros se materializarem.

Se ao sair de casa pela manhã você observa que o céu está muito nublado, você rapidamente avalia que a probabilidade de chover é grande e toma a decisão de levar um guarda-chuva. Chover ou não chover são as duas situações possíveis. Estudando os sinais dados pela natureza temos pistas de que a probabilidade de chuva é maior. Se você fosse meteorologista, sem abrir a janela, poderia chegar na mesma conclusão estudando os fundamentos que definem a condição do tempo como os dados sobre temperatura, pressão atmosférica, velocidade do vento, umidade, etc.

No mundo dos investimentos não é muito diferente. A única coisa que temos são dados do presente e do passado. A escola fundamentalista tenta explicar porquê os preços se comportam de uma determinada forma até aqui. A escola técnica mostra como os preços se comportaram até aqui.

Os motivos que nos conduziram até aqui e como isso se manifestou não garante como será o nosso futuro, pois existe o “inesperado”.

O inesperado

Imagine que você tem ações da maior indústria de alimentos do país. Os fundamentos eram bons quando você comprou as ações e o futuro da empresa era promissor. Você abre o jornal e tem uma surpresa desagradável. A empresa onde você investiu o seu dinheiro está envolvidas em uma operação deflagrada pela Polícia Federal que apura um suposto esquema de pagamento de propinas e fraudes na fiscalização de frigoríficos. A probabilidade das suas ações perderem valor naquele dia são tão grandes como a de cair água do céu em um dia de chuva e não canivetes. O impacto que esse evento pode provocar nos resultados da empresa no longo prazo depende de inúmeros fatores que só poderão ser avaliados no decorrer do tempo.

De qualquer forma, ninguém poderia imaginar que a maior empresa de processamento de carne bovina do mundo e a maior indústria brasileira de alimentos poderia se envolver neste tipo de situação. Eventos assim podem ocorrer a qualquer momento, já que os fatos não se importam com as previsões dos investidores sobre o futuro.

Estudar o passado para projetar o futuro

No mundo dos investimentos em ações, a maioria só pode se limitar a estudar o passado para prever um futuro mais ou menos provável (acionistas minoritários). Existe uma minoria que tem poder suficiente para interferir e criar o futuro (acionistas majoritários). Alguns agentes, como o governo, possuem o poder de permitir ou não que o futuro aconteça.

No final, a coisa mais importante que você deve fazer, antes de investir nas empresas dos outros, é estar preparado para o caso de o futuro não acontecer como você esperava ou como o especialista previu, como o presidente da companhia disse que seria ou como o governo disse que autorizaria.

Então, antes de falar das análises, lembre-se. O futuro não tem nenhum comprometimento com as suas previsões e expectativas sobre ele, não importa se o futuro foi projetado através de uma análise técnica ou fundamentalista. Somente as crianças, até determinada idade, são incapazes de avaliar riscos. Os adultos possuem ferramentas para isso. Fazer a gestão de riscos nos investimentos e na sua vida são sinais de maturidade.

Estátua da “menina sem medo” diante da estátua do “Touro de Wall Street” próximo da bolsa de Nova Iorque. No mercado financeiro o touro simboliza o otimismo em relação a eventos futuros e a força de alta dos preços das ações. O touro ataca aplicando sua força de baixo para cima. Em oposição temos o urso que simboliza a expectativa de queda dos preços. O urso ataca aplicando sua força de cima para abaixo.

Análise técnica

A análise técnica ou gráfica estuda o preço das ações e o quanto foram negociadas no passado através de gráficos e estatísticas. O objetivo é encontrar padrões nesses gráficos, e nos inúmeros indicadores estatísticos, que possam dar sinais sobre o futuro mais provável.

O investidor que adota a análise técnica para tomar decisões de investimento precisa acreditar no princípio de que o preço de uma ação se move em tendências persistentes de altas ou de baixas ao longo do tempo. Seu objetivo é identificar padrões gráficos que indicam o início ou o fim dessa tendência de alta ou de baixa do preço da ação. Essas são as janelas de oportunidade que ele busca. No artigo anterior eu mostrei um pouco sobre tendências na bolsa de valores, momentos históricos e o impacto do otimismo e do pessimismo no preço das ações.

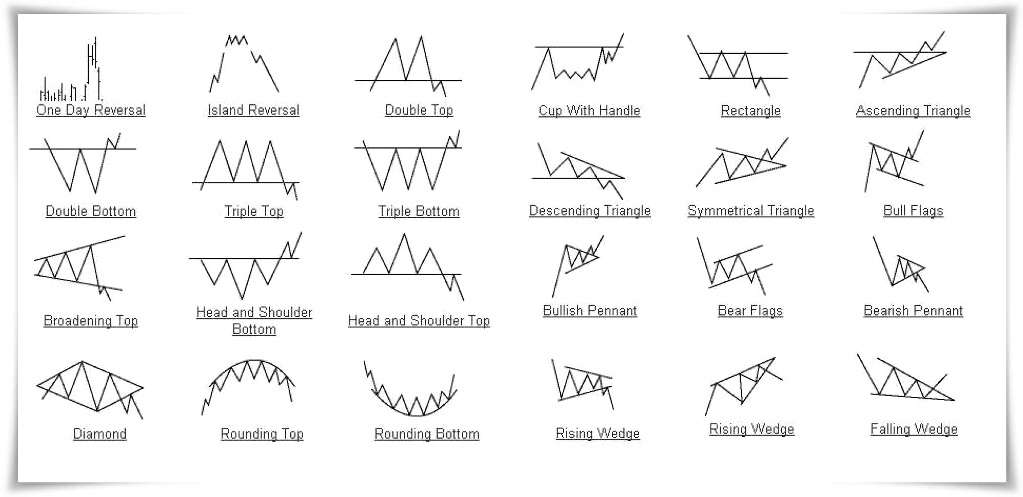

O analista técnico acredita que o preço da ação e o volume negociado no passado influenciam os investidores no presente, de tal forma que uma vez determinada a tendência (de alta ou queda dos preços), e os padrões gráficos (veja a figura abaixo) é possível saber qual o melhor momento para comprar ou vender uma ação para obter o maior ganho possível até a inversão da tendência.

O comportamento dos preços indica o comportamento do investidor. Um influencia o outro, já que as decisões de investimento não são baseadas apenas em questões técnicas, existem as questões emocionais de curto prazo como o medo da perda e a esperança ou ganância pelos ganhos. Se um grande número de investidores acredita que os padrões gráficos abaixo significam alguma coisa, isso é suficiente para que esses padrões passem a realmente significar alguma coisa.

Para um leigo são desenhos rupestres de uma civilização antiga. Para um analista técnico esses desenhos são padrões gráficos que dizem alguma coisa importante sobre o passado dos preços das ações e dão sinais sobre o seu futuro mais provável.

A análise técnica é mais utilizada por aqueles que querem fazer investimentos de curto ou curtíssimo prazo dentro dos próximos minutos, horas, dias ou semanas, mas ela também pode ajudar investidores que fazem investimentos com duração de meses e até de vários anos.

Muitos investidores que adota apenas a análise técnica acreditam que não existem motivos para analisar os fundamentos de uma empresa, os balanços e demonstrativos financeiros. Para ele, todas essas informações são constantemente refletidas no preço da ação, até aquelas que não podem ser medidas com facilidade como o humor dos investidores. Esse tipo de investidor acredita que os mercados são eficientes e que os demais investidores são capazes de avaliar as informações sobre as empresas para buscar um ponto de equilíbrio entre o preço atual da ação e o quanto ela realmente vale com base nos últimos acontecimentos.

Essa busca pelo ponto de equilíbrio cria tendências de alta e de baixa nos preços das ações. Esse padrão sempre será rompido em algum momento iniciando um movimento inverso ou potencializando a tendência que existia antes.

O que cai nunca cairá para sempre e o que sobe nunca subirá para sempre. Cair não significa que não possa cair ainda mais. Subir não significa que não possa continuar subindo. Mesmo assim, são nas rupturas de padrões e inversões de tendência que os analistas técnicos encontram oportunidades.

Quem investe através da análise técnica, segundo os analistas técnicos mais radicais, deveria olhar somente os sinais emitidos pelos gráficos. Não deveria considerar se a empresa está dando lucro ou prejuízo, não deveria considerar projeções futuras de lucro, taxa de retorno, relação preço/lucro, projetos da empresa, notícias positivas ou negativas sobre a empresa ou sobre o seu setor, opiniões de analistas, opiniões de agências de classificação de risco ou qualquer outra informação que não sejam os padrões que aparecem nos gráficos de preço, volume e seus indicadores.

Teoricamente o investidor que adota a análise técnica, de maneira mais radical, deveria se isolar da civilização de tal forma que não fosse possível receber qualquer influência do meio externo, fatos, notícias ou terceiros. Nesta situação imaginária, tudo que é importante ser analisado estará embutido nos dados apresentados pelos gráficos. O investidor evitaria a influência do medo e da ganância das massas nas suas decisões de investimento.

Existem muitos estudos que tentam descobrir se a análise técnica é realmente capaz de prever o futuro (um exemplo de estudo). A conclusão que esses estudos chegam é que isso anda não é possível, mas existem estratégias dentro da análise técnica que permitem limitar perdas. O analista técnico bem-sucedido não é exatamente aquele que adivinha o futuro, mas é aquele que perde pouco quando sua previsão é equivocada e ganha muito quando sua previsão é acertada.

Isso significa que ao comprar uma ação, o investidor tem o poder de limitar a sua perda configurando uma venda (stop loss) se ela atingir um determinado preço. Imaginando que você comprou uma ação por R$ 50 apostando que conseguirá vende-la por R$ 60 (ganho de 20%), você pode colocar uma ordem de venda a R$ 45, ou seja, se a cotação atingir este valor, a ordem pode ser efetuada, limitando sua perda a 10% do total investido. Se o preço da ação subir, você pode vende-la quando atingir R$ 60 ou reavaliar a situação (através da análise do gráfico e seus indicadores) e optar pela manutenção da ação. O sucesso dependerá da sua capacidade de planejar suas perdas para que elas sejam limitadas, enquanto os ganhos possam ser ilimitados.

Análise fundamentalista

A análise fundamentalista e financeira das empresas é mais utilizada pelos investidores que compram ações como um investimento de longo prazo. Se você tomasse a decisão de comprar um restaurante, que informações você solicitaria aos proprietários dos restaurantes à venda para escolher onde investir? Tenho certeza que você jamais compraria um restaurante olhando apenas o seu preço. O preço do restaurante, visto isoladamente, não significa nada. Você precisa avaliar se o preço é justo, se está caro ou barato.

Para tomar a decisão de se tornar dono ou sócio de um restaurante, no primeiro momento, você faria avaliações como: localização, qualidade da estrutura, qualidade dos produtos vendidos, posicionamento da marca do restaurante no mercado, número de clientes atendidos, taxa de satisfação, potencial de crescimento, concorrentes, etc. Seu objetivo inicial seria avaliar as qualidades do restaurante. Tenho certeza que você não investiria em um restaurante que não possui um conjunto de qualidades.

Depois, você partiria para a análise dos demonstrativos financeiros do restaurante. Você solicitaria informações como o valor patrimonial, lucros passados, atual e estimado, fluxo de caixa, dívidas, despesas, taxa de retorno, relação preço/lucro, etc. Com esses dados você faria um diagnóstico da saúde financeira da empresa antes de investir. Ninguém quer investir em uma empresa que registra prejuízos consistentes e que caminha para a falência.

Na visão do investidor fundamentalista não existe muita diferença entre analisar a compra de um restaurante que está à venda em algum bairro da cidade ou analisar a compra das ações de uma cadeia de restaurantes à venda na bolsa de valores.

Para ver o que significa comprar um restaurante sem fazer uma boa analise dos fundamentos da empresa, veja os episódios desse programa. Existem pessoas que compram negócios e ações sem ideia do que estão fazendo. A vantagem do investimento direto é a possibilidade de “construir um novo futuro” para a empresa que você comprou (caso tenha conhecimento para isso), enquanto que no investimento através da compra de ações você certamente será um investidor minoritário, sem o poder necessário para tomar decisões que possam modificar o futuro da empresa, mas você pode sair do negócio a qualquer momento.

Os investidores mais bem-sucedidos do mundo, que construíram suas fortunas através da bolsa de valores, fizeram investimentos de longo prazo analisando os fundamentos e as finanças das empresas como verdadeiros donos. Warren Buffett, um dos três homens mais ricos do mundo e Jorge Paulo Lemann, o homem mais rico do Brasil, são investidores que compram ações com a visão de donos.

Por algum motivo, as pessoas se baseiam nos preços e não nos valores. Preço é o que você paga. Valor é o que você leva. – Warren Buffett

Com 86 anos, Warren Buffett cunhou inúmeras frases que refletem a sua maneira de pensar. Em uma delas ele disse “Compre apenas o que você conservaria sem pestanejar se o mercado fechasse por 10 anos. Nunca tento ganhar dinheiro no mercado de ações. Compro sob o pressuposto de que poderiam fechar o mercado no dia seguinte e só reabri-lo daqui a muitos anos”.

O grande objetivo desses grandes investidores foi sempre analisar as empresas e os seus negócios para descobrir o seu verdadeiro valor. Se o preço da ação está abaixo do seu verdadeiro valor, o investidor estará diante de um bom investimento. Os investidores que utilizam a análise fundamentalista acreditam que nem sempre o preço de uma ação está refletindo a sua capacidade de valorização futura com base nos fundamentos da empresa e no seu potencial de crescimento.

O mercado de ações é um jogo de paciência. Não é preciso dar tacadas o tempo todo, aguarde pelo arremesso perfeito. Warren Buffett

Isso significa que pode levar muitos meses ou muitos anos para o valor de uma empresa ser refletida no preço da sua ação. Por isso, quando um analista fundamentalista estima quanto vale as ações de uma empresa, ele acredita que está diante de uma incoerência momentânea. Para ele, um dia o mercado reconhecerá esse valor e o preço da ação subirá até refletir o valor “correto” da empresa. O único problema é que não existe nenhuma garantia de que isso realmente irá acontecer. Existem casos de empresas que tinham bons fundamentos e que se deterioraram no decorrer do tempo.

De qualquer forma, o investimento baseado na análise fundamentalista também é conhecido como investimento de valor (Value Investing) e assume que o preço de uma ação no mercado de curto prazo pode estar errado e que a correção acontecerá no longo prazo. Não deixa de ser uma forma de especular sobre o futuro utilizando como base dados sobre o passado.

Veja as flutuações do mercado de ações como suas aliadas, não como suas inimigas, lucre com a insensatez em vez de participar dela. – Warren Buffett

Uma característica que obriga o investidor que faz análise fundamentalista a adotar prazos maiores para os seus investimentos é a velocidade com que os demonstrativos financeiros das empresas são produzidos e divulgados. Os balanços das empresas são divulgados trimestralmente. Isso significa que você só teria dados novos para analisar o valor das empresas de 3 em 3 meses. Já o investidor que faz análise técnica recebe dados de preço e volume negociado em tempo real. Para encontrar todos os dados públicos da empresa basta visitar aqui. Faça uma busca pelo nome da empresa ou clique nas letras. Depois clique no nome da empresa.

É importante observar que o analista técnico olha para o passado e tenta projetar o futuro para encontrar oportunidades imediatas. O analista fundamentalista também olha para o passado e tenta projetar o futuro buscando oportunidades que irão gerar resultados em prazos maiores. Os dois olham o passado e o presente tentando projetar o futuro. O futuro não tem qualquer comprometimento com o que aconteceu no passado, mas nas duas análises devemos considerar que estamos sempre olhando probabilidades. As decisões nas duas análises sempre se baseiam na maior probabilidade de que um determinado futuro aconteça como consequência dos dados que temos até o momento.

Especular ou Investir

A análise técnica é mais apropriada para investimentos especulativos com o objetivo de obter ganhos em prazos mais curtos, embora seja possível especular sobre o futuro nos próximos meses ou anos. O investidor especulativo quer comprar barato e vender caro, não se importando muito com o que foi comprado. Para o especulador não importa se está comprando e vendendo ações de uma empresa falida, de uma empresa promissora, se está negociando contratos de açúcar, ouro, dólar, café ou qualquer outra coisa que possa garantir algum ganho de capital no curto prazo.

Para que pequenas variações de centavos ou de unidades de real representem grandes ganhos, o especulador precisa fazer investimentos grandes e estar dispostos a uma grande exposição ao risco (pois muitas vezes investe alavancado). O investidor que especula tem um papel muito importante no mercado financeiro que é o de dar liquidez ao mercado, ou seja, esses investidores sempre estão dispostos comprar ou vender ações pelo preço de mercado.

A análise fundamentalista e financeira das empresas é a base do investimento com foco em prazos mais longos onde você comprará ações como aquele que compra um negócio ou se torna sócio de uma empresa. Como o foco é no longo prazo, quem investe com base nos fundamentos pode comprar as ações de boas empresas aos poucos, ficando com essas ações somente enquanto a empresa apresentar bons fundamentos.

O investimento em ações de boas empresas (foco no fundamento) é mais apropriado para quem deseja fazer pequenos investimentos com regularidade por vários anos. É possível reinvestir os ganhos com dividendos para adquirir novas ações que no futuro irão gerar ainda mais dividendos que poderão ser reinvestidos, gerando um efeito parecido com o dos juros compostos. O fundamentalista busca empresas lucrativas, que distribuem lucros e empresas com grande potencial de crescimento e lucratividade futura. Para ele não importa muito se os preços das ações estão variando no curto prazo.

No início do artigo mostrei o caso da empresa que perdeu 10,59% no preço da sua ação em apenas um dia, após a divulgação de notícias negativas sobre ela. O gráfico acima mostra o preço da ação dessa empresa nos últimos anos. Um investidor que tivesse feito um investimento no início da grande tendência de alta, teria aumentado seu patrimônio em mais de 200% nos últimos 5 anos e meio, sem contar os ganhos com o pagamento de dividendos. Os movimentos de queda dos preços no curto prazo, seriam apenas oportunidades para comprar mais ações, caso esse investidor julgasse que a empresa continua com bons fundamentos.

Voltando ao exemplo do restaurante. Ao comprar um bom restaurante, o objetivo do investidor é obter lucros consistentes por muito tempo (dividendos). Pouco importa para ele se o preço do seu restaurante está sofrendo variações no mercado, pois seu objetivo não é vender o restaurante. Se o restaurante continua sendo uma boa empresa, isso é o mais importante.

Combinando as duas escolas

Eu acredito que é possível combinar alguns dos componentes da análise técnica e fundamentalista. É vantajoso entender o básico das duas escolas. Mesmo selecionando seus investimentos através das análises fundamentalistas é interessante conhecer o básico da análise técnica para estudar os gráficos de preços das ações. O estudo dos gráficos pode oferecer informações complementares. O mesmo vale para o investidor que adota a análise técnica. Ao olhar para os fundamentos das empresas é possível coletar informações que ajudam a tomar decisões.

Como educador eu acredito que todo conhecimento amplia nossos horizontes e a nossa capacidade de identificar oportunidades. Conhecer a análise técnica e fundamentalista permite que você tenha uma visão mais ampla no momento de investir. Seguir um tipo de análise ou fazer uso das duas ferramentas é uma questão de escolha pessoal.

Também acredito que nada impede ou proíbe o investidor a destinar uma parte do seu dinheiro para o investimento de longo prazo em ações de empresas que possuem bons fundamentos e pagam bons dividendos e destinar uma parte do seu dinheiro aplicado ações para investimentos utilizando análise técnica com foco em prazos mais curtos (semanas, meses ou anos).

Dica de leitura: conheça o meu novo livro sobre Como Investir na Bolsa por Análise Técnica. O livro sobre Como Investir em Ações por Análise Fundamentalista será lançado no primeiro semestre de 2019.

Receba um aviso por e-mail quando novos artigos como esse forem publicados. Inscreva-se gratuitamente:

Deixar um comentário