Para que você não caia em pegadinhas de taxa de juros zero ou taxa de juros de apenas 0,99% ao mês, que normalmente aparecem em destaque nos anúncios da televisão, é importante entender o funcionamento da taxa CET ou Custo Efetivo Total.

Veja este anúncio de veículo:

Obs: Como todas as montadoras usam a mesma técnica e eu tive que escolher uma para dar o exemplo resolvi embaçar a foto do veículo e da marca para evitar reclamações.

Observe que a taxa de 0,99% ao mês, da figura acima, parece bem atrativa. O problema é que juro não é o único custo de um financiamento e nem todo mundo sabe disso.

Além dos juros existem outras taxas que precisam ser levadas em consideração, já que elas encarecem a compra do veículo a prazo. Todas as instituições financeiras e todas as empresas que divulgam financiamentos e empréstimos devem fornecer a taxa CET. Esta é a taxa que você deve utilizar para fazer comparações entre as instituições.

Estes 0,99% do anúncio acima representam uma taxa anual equivalente de 12,55%. Ao incluir os demais custos do financiamento, esta taxa de 0,99% sobe para 1,304% que equivale a 16,82% que é a taxa CET. A montadora até divulga a taxa CET, só que utiliza letras bem pequenas na cor cinza que não contrasta bem com o cinza claro do fundo.

Observe que existe uma grande diferença entre 12,55% da publicidade e os 16,82% ao ano da realidade. O impacto desta diferença nas 36 prestações é significativo. O que ocorre é que muitas empresas anunciam taxas de juros muito baixas como ação de marketing. Eles elevam seus ganhos cobrando outras taxas que só irão aparecer na taxa CET. Por isto eles tomam tanto cuidado para deixar a Taxa CET pouco visível.

Este problema ocorre com praticamente todas as montadoras de veículos. Basta visitar o site das montadoras para comprovar. Também não está limitado ao setor automobilístico. As construtoras, incorporadoras, imobiliárias, bancos, financeiras, lojas que vendem todo tipo de produto parcelado, também adotam esta estratégia. O importante para eles é o foco no resultado (lucros) e não a vida financeira dos clientes. As agências de publicidade se esforçam para destacar as vantagens e só exibem desvantagens quando são forçadas a fazer isto, como é o caso do CET.

O que é Custo Efetivo Total?

O Custo Efetivo Total (CET) é uma taxa que corresponde a todos os encargos e despesas incidentes nas operações de crédito e de arrendamento mercantil financeiro (Leasing) destinadas a pessoas físicas, microempresas ou empresas de pequeno porte.

O CET deve ser expresso na forma de taxa percentual anual, englobando não apenas a taxa de juro, mas também tarifas, tributos, seguros e outras despesas cobradas, representando as condições vigentes na data do cálculo.

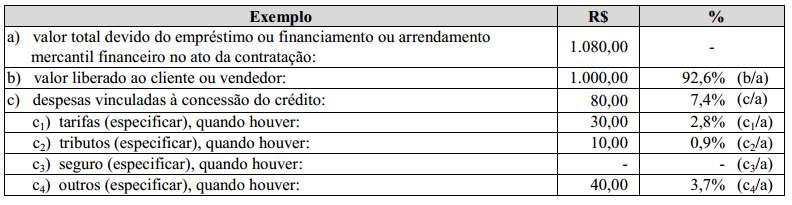

Bancos, financeiras e outras instituições devem informar o CET e fornecer a planilha de cálculo antes do cliente assinar o contrato. Segundo circular do Banco Central (fonte), a planilha de cálculo do CET deve explicitar, além do valor em reais de cada componente do fluxo da operação, os respectivos percentuais em relação ao valor total devido. A circular apresenta um exemplo de planilha que deve ser seguido pelas instituições.

Exemplo de planilha:

O demonstrativo de cálculo do CET deve fazer parte do contrato que será assinado pelo cliente. A regulamentação do CET compreende as resoluções 3.517, de 6 de dezembro de 2007 (alterada pela Resolução 3.909, de 30 de setembro de 2010), e 4.197, de 15 de março de 2013, e a Carta-Circular 3.593, de 19 de abril de 2013.

Por este motivo é fundamental comparar a taxa CET de outros bancos e financeiras antes de aceitar a proposta de financiamento. Nem sempre o banco sugerido pela montadora, pela imobiliária ou incorporadora estão oferecendo a melhor taxa. Muitas vezes as pessoas aceitam taxas ruins por comodidade, para não terem o trabalho de pesquisar. Quem vende sabe disso. Os bancos costumam premiar o vendedor ou o comerciante por captarem clientes para financiamentos quando estão vendendo seus produtos. Este custo de captação acaba embutido no financiamento.

O CET também deve constar em todo tipo de publicidade de operações destinadas à aquisição de bens e de serviços quando forem veiculadas ofertas específicas. É obrigatório que o informe publicitário explicite o valor a ser financiado, a taxa de juro cobrada, o valor das prestações e as demais condições, além do próprio CET.

Cuidado: CET no Empréstimo

Para se ter ideia do significado do CET e da importância da comparação com o CET de operações idênticas ofertadas por outras instituições, veja o seguinte exemplo:

Vamos imaginar que uma financeira ofereceu um empréstimo com as seguintes condições:

- Valor financiado: R$ 1.000,00

- Taxa de juro: 12% ao ano ou 0,95% ao mês

- Prazo da operação: 5 meses

- Prestação mensal: R$ 205,73

- Tarifa de confecção de cadastro para início de relacionamento: R$ 50,00

- IOF: R$ 10,00 (imposto)

Observando apenas a taxa de juros de 0,95% a mês, a pessoa desinformada pode classificar a oportunidade como muito boa. O problema é que a taxa de cadastro e o IOF podem tornar o custo desta operação 3 vezes maior do que a pessoa imagina.

Para uma operação com essas condições, o CET calculado será de 43,93% ao ano ou 3,08% ao mês. Observe a enorme diferença entre 0,95% divulgado pela financeira e os 3,08% do Custo Efetivo Total. Ou seja, comparar o CET é muito mais importante do que simplesmente comparar a taxa de juro oferecida por diferentes instituições. A fórmula utilizada está na Resolução CMN 3.517, de 2007.

Cuidado: CET no Financiamento de Imóveis

Vamos ver agora algumas pegadinhas relacionadas com o custo do financiamento imobiliário.

Quando você faz uma simulação de financiamento de imóveis no site da Caixa Econômica Federal ( o simulador fica em http://www8.caixa.gov.br/) não recebe a taxa CET automaticamente. Depois de preencher diversos campos do formulário, o resultado aparece sem a taxa CET. Para saber a taxa você, precisa clicar na palavra “calcular”. Uma pessoa leiga, que não sabe exatamente o que significa essa tal de CET, não vai se preocupar em clicar no link de cálculo para descobrir o seu verdadeiro custo do financiamento.

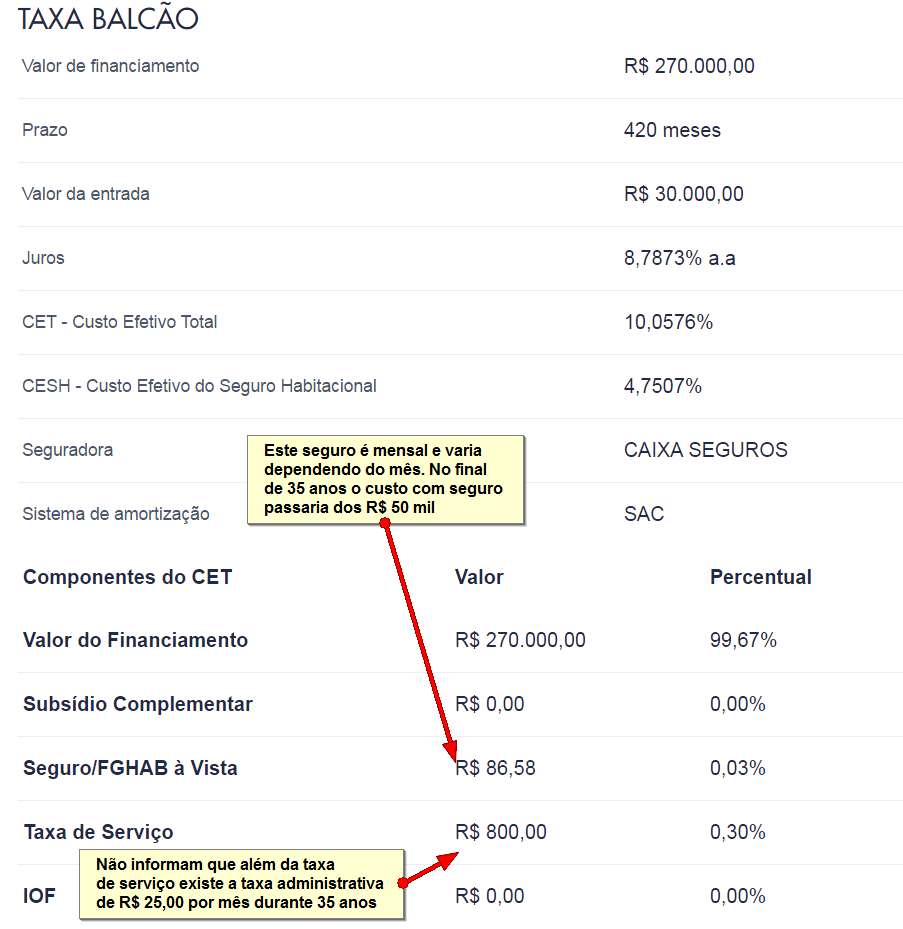

Na simulação que fiz a taxa de juros de 8.7873% a.a. + TR%. Esta taxa não representava o verdadeiro custo da operação.

Clicando no “calcular”, no final da simulação, o CET do financiamento aparece como sendo de 10,0576%. A diferença entre as duas taxas no longo prazo (35 anos) é significativa e reflete basicamente a cobrança do seguro, taxa de serviço e taxa administrativa.

Veja que no resumo da simulação da Caixa aparece a planilha do custo CET (como mostra a próxima figura). Só que a planilha da Caixa não segue o modelo recomendado pelo Banco Central veja aqui.

Veja que a Caixa não informa o valor total devido que equivale ao que foi emprestado + juros + taxas + seguro + outros custos. Provavelmente não querem assustar as pessoas interessadas no financiamento habitacional. Afinal de contas, para receber R$ 270 mil emprestados você precisa devolver mais de R$ 747 mil para a Caixa nas condições da simulação que fiz. Por isto eles se limitam a informar só o valor que foi emprestado.

Existe outro problema na planilha abaixo. Observe que a Caixa informou um seguro de apenas R$ 86,58 sem deixar claro que isto seria pago mensalmente ou uma única vez. Um consumidor desatento acreditaria que estes R$ 86,58 seria pago apenas uma vez. Eles ainda informam que isto representa 0,03% dos R$ 270 mil, reforçando a ideia de parcela única.

O problema é que o seguro é cobrado todos os meses. O valor do seguro varia dependendo do mês do ano. No final de 35 anos, só de seguro, a despesa adicional do consumidor passaria dos R$ 50 mil (só com o seguro). Eles também não informam nada sobre os R$ 25,00 mensais que eles cobram de taxa administrativa para quem faz o financiamento. São R$ 25,00 (corrigidos no decorrer dos anos) que depois de 35 anos representam mais de R$ 10.500,00.

Veja a planilha exibida no site da Caixa para quem termina a simulação usando as taxas de balcão. As outras opções (sem ser a taxa de balcão) implicam em venda casada, obrigam o consumidor a contratar outros serviços de Caixa (que possuem custos como conta corrente, cartão de crédito, etc) em troca de juros menores. Isto acaba sendo outra pegadinha.

Para ver o valor mensal do seguro e a cobrança da tarifa administrativa é necessário clicar na opção “Demais prestações” lá na simulação. Só assim é possível ver a planilha com todas as parcelas e tarifas. Acessando aqui você pode ver uma foto da simulação completa que fiz com todas as prestações. A foto é grande e pode demorar um pouco para carregar.

Aula: Como calcular juros de financiamentos no Excel

O Prof. Elisson produziu esta aula gratuita que ensina como calcular os juros de um financiamento. Na segunda parte da aula (00:04:45) ele apresenta exemplos de cálculo do Custo Efetivo Total (CET). O Prof. Elisson é autor de cursos e livros sobre educação financeira.

Conclusão:

Com isto concluímos que precisamos prestar muita atenção quando resolvemos assumir uma dívida. Não faltam pegadinhas, falta de informação e falta de transparência. A obrigatoriedade de divulgar o CET é relativamente recente. No passado a situação do consumidor era muito pior.

É fácil perceber que não existe muito interesse em tornar as coisas transparentes, já que o objetivo principal dos bancos e das empresas é te estimular a consumir agora, de preferência hoje.

Quem é financeiramente educado dá menos lucro para os bancos. Eles ganham menos quando você resolve poupar seu próprio dinheiro para comprar à vista. Eles não se importam se você vai passar 5, 10 ou 35 anos comprometendo parte da sua renda com o pagamento de juros.

Para eles o importante é que você compre agora para que as vendas da empresa aumentem agora, para que os lucros dos bancos se elevem agora e para que o governo arrecade mais impostos agora. O seu futuro financeiro é um problema só seu. Conheça livros e cursos sobre educação financeira que eu recomendo.

Receba um aviso por e-mail quando novos artigos como esse forem publicados. Inscreva-se gratuitamente:

Deixar um comentário