O objetivo deste artigo é fazer você entender o que está acontecendo no mercado imobiliário brasileiro neste momento. Recebi muitos e-mails de leitores dos meus livros pedindo para comentar os reflexos do ajuste fiscal, mudanças divulgadas pela Caixa e da atual política econômica sobre este mercado. Muitos querem saber se este é um bom momento para vender imóveis ou se é um bom momento para comprar imóveis. Acredito que esta pergunta é reflexo da falta de entendimento do que estamos vivendo.

Vou te ajudar a entender a realidade para que você possa tomar suas decisões por conta própria.

O mercado imobiliário se comporta de forma cíclica. Existem ciclos de altas e de baixas. Existem diversos fatores que quando estão presentes favorecem a alta e na sua ausência favorecem a baixa. São eles:

- Alta disponibilidade de crédito;

- Baixa taxa de juros;

- Baixa taxa de desemprego;

- Aumento da renda;

- Baixo endividamento das famílias;

- Crescimento populacional e demanda por imóveis

Na ausência dos itens acima, o mercado mergulha em um ciclo de baixa. É claro que existem outras variáveis, muitas que derivam destas que listei.

O último ciclo de crescimento começou no final de 2005 e pode ser dividido em dois momentos importantes. O primeiro momento, entre 2005 e 2009, foi impulsionado pelo crescimento da economia, estabilização da inflação, aumento real da renda, redução na taxa de desemprego, etc. Tudo começou quando as exportações subiram em quantidade e em preços. Exportamos muitos alimentos e muito minério, principalmente para a China.

A partir de 2009 temos o segundo momento quando o governo resolveu adotar medidas anticíclicas para reduzir os efeitos da crise econômica mundial de 2008 (grande recessão). Nunca se ofereceu tanto dinheiro rápido e fácil para quem desejasse comprar (imóveis, veículos e outros bens).

Através do que os economistas chamam de “Política Monetária Expansiva” o governo começou a aumentar a quantidade de dinheiro em circulação e baratear os empréstimos forçando a baixa da taxa de juros. Para isto o Banco Central utilizou vários instrumentos como reduzir os depósitos compulsórios para injetar dinheiro na economia (veja um exemplo real) e reduzir a taxa Selic até atingir seus menores níveis (veja um exemplo real). O governo utilizou os bancos públicos para forçar bancos privados a baixarem os juros (veja exemplo real).

O maior efeito colateral da política expansionista imposta pelo governo foi o retorno da inflação muito acima do centro da meta. O país não tinha a infraestrutura e as empresas não estavam preparadas para atender o crescimento da demanda. Sem condições de produzir para atender o aumento do consumo (por baixa produtividade) os preços em todos os setores começaram a aumentar. De uma forma desastrada o governo tentou intervir nos preços da energia e nos combustíveis quebrando estatais para esconder o problema da inflação. Isto acabou minando a credibilidade do governo, que está enfraquecida até os dias de hoje. Para entender o que aconteceu leia este artigo do Prof. Sérgio Lazzarini do Insper.

O mercado imobiliário foi um dos muitos onde os preços dispararam, já que não existiam imóveis prontos para atender a demanda criada pela farta oferta de crédito. Naqueles anos, o mercado estava com todas as condições favoráveis para a expansão. Os bancos estavam oferecendo crédito rápido e fácil, juros baixos, a renda crescia com baixo nível de desemprego e muitas famílias sonhavam com a compra do primeiro imóvel. Várias construtoras perceberam a grande oportunidade. Grandes empresas da construção receberam investimentos e algumas abriram capital na Bolsa de Valores.

Praticamente, da noite para o dia, todos os brasileiros passaram a ter condições financeiras para comprar o imóvel dos sonhos assumindo enormes dívidas de até 35 anos (420 meses) para pagar. As pessoas correram desesperadas para as gigantescas filas dos Feirões da Caixa que aconteceram em enormes espaços dentro de centros de convenções nas grandes capitais.

As pessoas compravam imóveis como se estivessem comprando calçados no último dia da liquidação. Nada de pesquisa, nada de planejamento, as pessoas se acotovelavam para comprar imóveis. Compravam o primeiro imóvel que aparecia em bonitas maquetes de plástico e madeira. A foto mostra enormes filas no Feirão da Caixa:

O problema de toda essa demanda repentina foi uma enorme pressão nos preços dos imóveis. As construtoras não possuíam estoques de imóveis vazios prontos para vender. Quem tinha imóvel usado não estava disposto a vender no momento em que os preços estavam subindo. Qualquer imóvel ruim em um bairro mais ou menos parecia ser uma ótima oportunidade no olhar de tantos leigos sonhando com a possibilidade de comprar qualquer teto para morar.

Como todos queriam comprar o imóvel dos sonhos e as empresas não tinham imóveis, resolveram vender os sonhos. Por todas as partes imóveis na planta eram lançados. Em muitos casos, condomínios inteiros com centenas de unidades eram vendidos em poucas semanas.

Nunca se viu um apetite tão grande por imóveis e tanta despreocupação em assumir enormes dívidas de longo prazo. As notícias de pessoas que compraram imóveis na planta e se deram bem começaram a se espalhar. As pessoas estavam tirando dinheiro da renda fixa (que rendia muito pouco depois da queda dos juros) para comprar os imóveis que apareciam pela frente.

O ciclo de expansão acabou:

O problema é que a economia vive de ciclos. O homem já foi na Lua, dominou o espaço, desenvolveu as tecnologias mais surpreendentes, mas ainda não encontrou uma maneira de acabar com as crises econômicas e reduzir os impactos negativos dos seus ciclos na vida das pessoas.

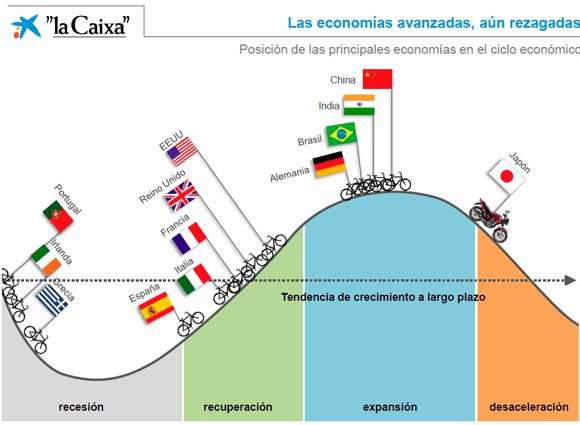

A figura abaixo ilustra bem o que são os ciclos econômicos e como a economia de países como Brasil, China, Índia e Alemanha eram vistos por volta do ano de 2011.

Os governos e os bancos centrais assumiram a responsabilidade de evitar que a amplitude do movimento seja muito grande, ou seja, quando você cresce rápido e de maneira descontrolada o tombo acaba sendo muito grande e os bancos centrais tentam controlar a aceleração e desaceleração das economias. Alguns acreditam que o estado precisa intervir fortemente na economia para reduzir o impacto negativo dos ciclos e outros acreditam que é justamente estas intervenções que produzem crises cada vez maiores. Tudo indica que o governo brasileiro não soube encontrar o momento e a medida certa para reduzir a política anticíclica, sem falar em outros eventos que desencadearam crise moral, crise política, crise de credibilidade, crise econômica, etc.

Dívida não enriquece ninguém:

A grande verdade é que as pessoas não ficam mais ricas acumulando dívidas. Muito crédito fácil e barato permite comprar as coisas com mais facilidade e alimentar a ilusão de que a nossa situação econômica melhorou. Na verdade as pessoas que se endividam ficam mais pobres por estarem comprometendo grande parte da renda futura com o pagamento de juros.

Por isto o crescimento baseado na expansão do crédito não é sustentável. Um país inteiro cheio de dívidas não significa um país mais rico. Riqueza se constrói produzindo mais e melhor (aumento da produtividade), para que se possa ganhar mais e acumular mais riquezas.

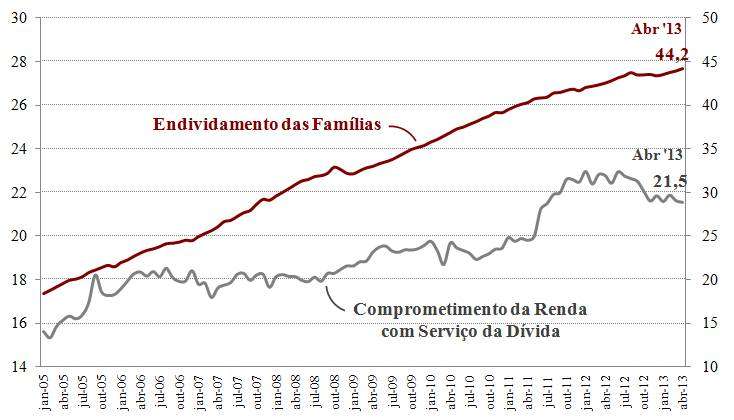

O gráfico acima mostra que em janeiro de 2005 menos de 18% da renda das famílias estavam comprometidas com o pagamento de dívidas. Em 2013 este número já se aproximava de 45%. Atualmente 61,6% das famílias estão endividadas comprometendo boa parte do que ganham com o pagamento de dívidas (fonte). A linha cinza mostra o comprometimento da renda para pagamento dos juros (serviço da dívida). Se juros sobre juros são ótimos para enriquecer pessoas, os juros das dívidas são perfeitos para empobrecer qualquer um. (pesquisa atual sobre endividamento)

Foi justamente em 2013 que a situação do mercado imobiliário começou a se agravar. As condições necessárias para manter o mercado imobiliário em alta começaram a desaparecer.

Após o ano eleitoral de 2014, quando a verdade sobre a economia foi escondida, o governo reeleito resolveu inverter a política econômica para evitar uma tragédia maior como o descontrole da inflação e perda do grau de investimento.

Com um novo ministro da Fazenda a política monetária expansionista foi substituída por uma política monetária contracionista. O objetivo básico da contração é tirar dinheiro de circulação esperando que isto reduza o consumo das famílias e os preços parem de subir. O problema é que este tipo de medida paralisa a economia e produz diversas consequências negativas para o mercado imobiliário e outros setores. Vou comentar as principais e mostrar fontes:

Alta na taxa básica de juros: O Copom acabou de aumentar a taxa básica de juros da economia para o maior nível dos últimos 6 anos (13,25%) e tudo indica que a taxa continuará subindo (fonte). Para ver o gráfico e as últimas altas dos juros visite aqui. Juros mais elevados desestimulam os investimentos das empresas e das pessoas. Quem tem dinheiro prefere manter o mesmo investido na renda fixa para aproveitar os juros elevados. Imóvel deixa de ser atrativo como investimento focado no ganho de capital (valorização) no curto prazo e deixa de ser interessante para alugar no curto prazo já que o proprietário tende a comparar a rentabilidade que possui com o aluguel e o rendimento da renda fixa, que teria se vendesse o imóvel para aplicar. (custo de oportunidade)

Alta nos juros do financiamento imobiliário: O governo está adotando diversas medidas para reduzir o acesso ao crédito. É a segunda vez no ano que a Caixa Econômica Federal aumenta a taxa de juros dos financiamentos de imóveis. O primeiro aumento foi em janeiro e o segundo foi em abril (fonte). Quanto maiores os juros, menos as prestações cabem no bolso das famílias. Normalmente os bancos não aceitam financiar imóveis se a parcela comprometer mais do que 30% da renda familiar. Como já vimos, o número de famílias endividadas é grande e o comprometimento da renda com dívidas também é alto. Isto não é nada bom para uma economia com previsão de PIB negativo.

Menos crédito: Nesta semana a Caixa reduziu o limite do valor que aceita financiar na compra de imóveis usados. Antes, pelo Sistema Financeiro de Habitação (SFH), a Caixa exigia no mínimo 20% do valor do imóvel como entrada e financiava os outros 80% do valor. A partir de 4 de maio eles vão exigir que você tenha no mínimo 50% do valor do imóvel para pagar de entrada. Somente assim a Caixa aceitará financiar os outros 50% do valor do imóvel. No caso de imóveis mais caros (acima de R$ 750 mil), financiados pelo Sistema Financeiro Imobiliário (SFI), a situação ficou ainda pior (para quem compra e quem vende). Antes a Caixa exigia entrada de 30% e aceitava financiar 70% do valor do imóvel. Agora você deverá pagar no mínimo 60% do valor do imóvel de entrada e a Caixa só financiará 40%, isto na melhor das hipóteses. Isto inevitavelmente vai reduzir a quantidade de pessoas capazes de comprar imóveis fortalecendo a redução da demanda e forçando os proprietários de imóveis a baixarem preços ou desistirem da venda neste momento.

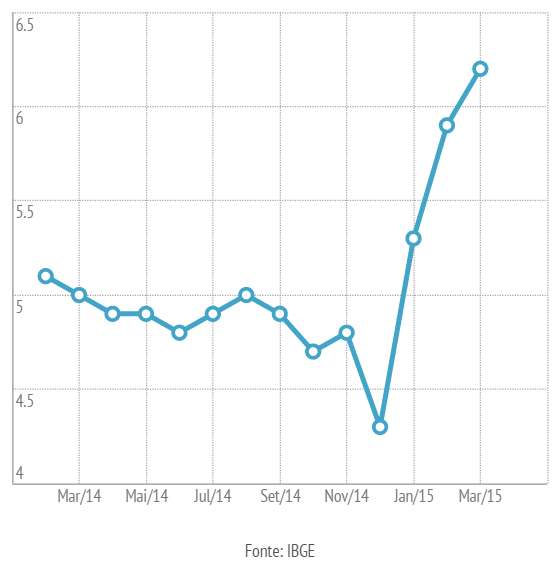

Aumento do desemprego: Segundo o IBGE a taxa de desemprego teve a quarta alta seguida (fonte). O gráfico abaixo mostra que o movimento de alta da taxa foi violento. Como demitir e contratar no Brasil é muito custoso, provavelmente muitas empresas estão tentando segurar o emprego até quando for possível para evitar estes custos. O desemprego é um verdadeiro fantasma na cabeça das pessoas que querem comprar um imóvel. Quem tem dinheiro para comprar à vista fica com medo de queimar suas reservas para o caso de uma demissão. Quem não tem dinheiro fica com medo de assumir financiamentos de longo prazo, já que não sabem se estarão empregados no futuro.

Queda da renda: Pelo segundo mês seguido, o trabalhador brasileiro teve queda nominal e real na renda frente ao mês anterior (fonte). Foi a pior queda dos últimos 12 anos (fonte). Isto significa que as pessoas estão ganhando menos e o poder de compra daquilo que estão ganhando está cada vez menor. Isto se deve aos efeitos danosos da inflação que foi negligenciada durante o período de expansão antes das eleições. A renda média do trabalhador brasileiro é de R$ 2.134,60. Se você ganha mais do que isto, parabéns, você é um privilegiado que ganha acima da média. A queda na renda reduz a capacidade das famílias de assumirem dívidas, principalmente no momento em que os juros estão subindo e as exigências para o financiamento estão aumentado.

“É absurda esta história de dizer que vai explodir tudo em 2015. É ridícula”, reagiu a presidente negando que em 2015 vá ocorrer um tarifaço e o Brasil terá sérios problemas econômicos. E rebateu: “O Brasil vai é bombar” – Dilma Rousseff / Maio de 2014 (fonte da frase)

Caixa Econômica está sem dinheiro:

A Caixa Econômica vem enfrentando a maior fuga de recursos da Caderneta da Poupança já registrada na história (R$ 11,43 bilhões em março). Grande parte dos financiamentos de imóveis no Brasil utiliza os recursos da caderneta de poupança dos brasileiros. Se você acreditava que o seu dinheiro ficava na poupança esperando você precisar dele, saiba que o dinheiro nunca fica parado. Os bancos podem emprestar até 65% do seu dinheiro para aqueles que pretendem comprar um imóvel financiado.

Já faz tempo que os recursos usados pela Caixa para financiar imóveis estão ficando escassos. Desde janeiro de 2015 que a poupança registra recorde de saída de valores. Em janeiro os brasileiros retiraram R$ 5,52 bilhões da poupança. Em fevereiro este número subiu novamente para R$ 6,26 bilhões. O mês de março registrou novo recorde de R$ 11 bilhões retirados (fonte).

Uns acreditam que a fuga se deve ao boatos de confisco da poupança, já escrevi um artigo sobre isso aqui. Outros acreditam que as retiradas ocorrem devido a crise econômica e a inflação. Existem muitas famílias enfrentando o problema do desemprego e a redução no poder de compra provocado pela inflação. Isto força a população a utilizar suas reservas de emergência (poupança). A elevação dos juros também torna as compras a prazo menos atrativas. As pessoas preferem comprar o que precisam à vista e com desconto do que financiar pagando mais caro e com juros. Quem deixa o dinheiro na poupança pensando no longo prazo, já está percebendo que existem outras modalidades de investimento tão seguras quanto a poupança que pagam taxas melhores como os títulos públicos.

Um jornal de Belo Horizonte chegou a divulgar a notícia de que uma fonte ligada ao banco informou que o sistema da Caixa estava recusando o cadastro de novos clientes para financiamento. Segundo esta fonte o sistema exibia a mensagem: “não existe reserva orçamentária para essa cota”. A fonte disse que após entrar em contato com o banco para saber se existia algum problema técnico, uma alta funcionária da Caixa confirmou a retirada da linha de crédito do sistema. A justificativa para o corte seria a falta de recursos da poupança. A Caixa já entrou em contato com o jornal e desmentiu a notícia. (leia a notícia completa).

O fato é que a situação não parece ser boa. Na minha opinião pessoal quando a Caixa só aceita financiar 50% do imóvel ela reduz o risco da operação. Na prática ela está recebendo um imóvel que vale 100 e só está emprestando 50. Os outros 50 saem do bolso do cliente. Ela tem 100 para garantir o empréstimo de 50. Caso este cliente fique inadimplente no futuro, mesmo que os imóveis sofram uma desvalorização de 50% a Caixa estaria protegida, já que poderia leiloar este imóvel com uma maior possibilidade de recuperar os 50% que foram emprestados. Mesmo não sendo falta de recursos a Caixa está se protegendo contra uma queda forte nos preços e um aumento na inadimplência que possa força-la a leiloar muitos imóveis no futuro.

Rasteira nos imóveis usados afeta os novos:

A maior parte dos imóveis à venda no Brasil são de imóveis usados. Em muitas cidades onde não existe expansão imobiliária, praticamente toda a oferta é de imóveis à venda é de imóveis usados. Em algumas capitais 75% dos imóveis negociados são usados (fonte). O número de famílias em condições financeiras de pagar 50% do valor do imóvel à vista para poder financiar os outros 50% é muito reduzida.

A medida adotada pela Caixa vai paralisar a venda de imóveis usados em todo país até que as pessoas consigam formar poupança suficiente para pagar a entrada. No momento de crise, formar poupança é mais difícil. Mesmo aquele que possui 50% do valor do imóvel, vai preferir manter o dinheiro investido e esperar, já que os preços dos imóveis estão parando de subir e os juros para quem investe são convidativos. A alta taxa de pessimismo dos consumidores também desestimularia a compra à vista. Atualmente o nível de pessimismo do consumidor é o maior desde 2001. (fonte). O medo do desemprego e da inflação desestimulam o investimento e o consumo.

Outro ponto importante é que muitas famílias que planejam comprar um imóvel novo precisam vender o imóvel onde moram para conseguirem fechar o negócio. Na verdade esta estratégia é muito comum. Muitos imóveis novos só são vendidos com a ajuda do dinheiro que a família consegue vendendo o imóvel usado onde moram. Por este motivo a dificuldade em oferecer crédito para imóveis usados vai afetar as vendas dos imóveis novos que não foram afetados com a medida até o momento.

Em 2013 o macroeconomista Mario Jorge Cardoso de Mendonça do IPEA publicou um trabalho científico mostrando quais seriam os efeitos de uma política contracionista, como a que vivemos hoje, sobre o mercado imobiliário. Você não precisa ler as 28 páginas do estudo, basta ler a conclusão que ele chegou:

De acordo com os resultados um choque contracionista de política monetária produz o efeito negativo sobre todas as variáveis ligadas ao setor imobiliário. Assim, observa-se a queda acentuada e contínua da demanda por crédito imobiliário, do preço dos imóveis e do produto da construção civil assim como aumento da inadimplência. Isso pode ser um indício de que um aumento na taxa de juros pode provocar uma forte retração no mercado imobiliário no Brasil. (fonte)

Isto que foi previsto no estudo do Mário em 2013 já está acontecendo hoje.

O preço parou de subir:

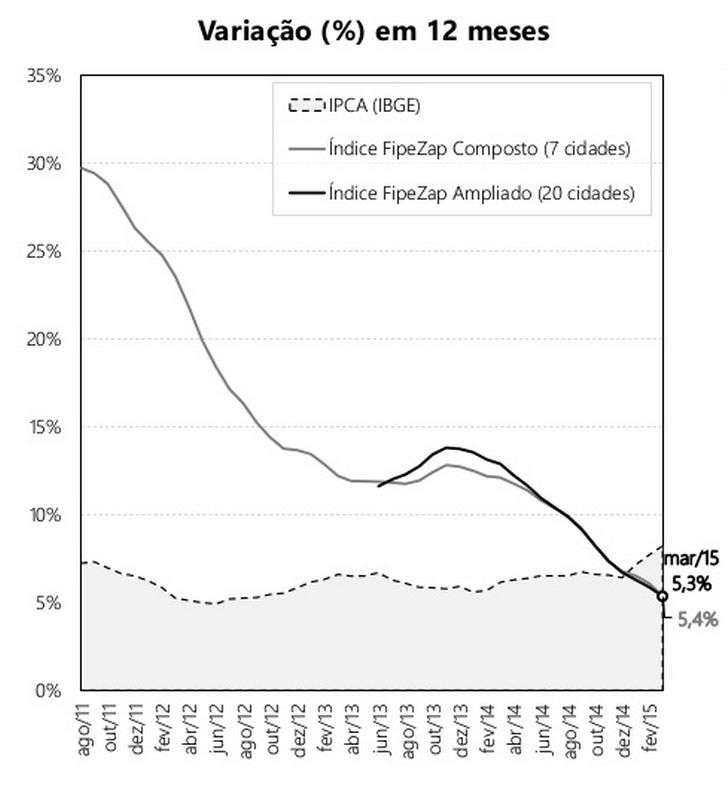

No gráfico abaixo é possível perceber que o aumento dos preços dos imóveis está desacelerando desde 2011. Hoje a valorização dos imóveis não consegue superar a inflação. O preço médio de venda do metro quadrado registrou queda real de 3,1% nas 20 cidades pesquisadas nos primeiros 3 meses de 2015. Quem possui imóvel está perdendo seu valor real. (fonte)

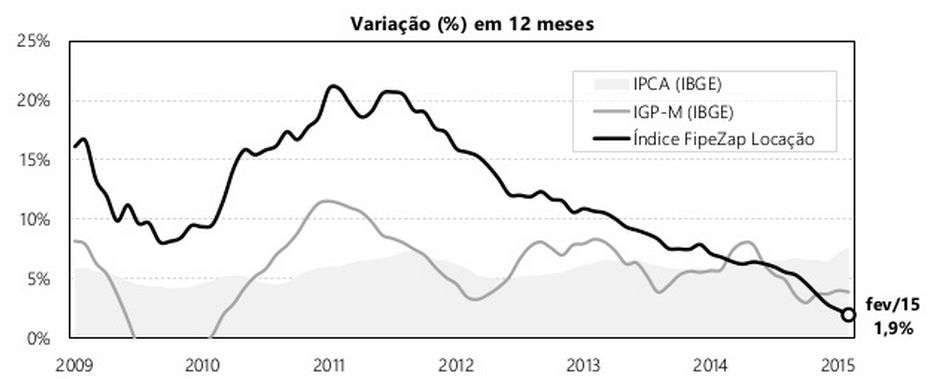

O gráfico abaixo mostra a variação de preço dos aluguéis. É fácil observar que os aumentos estão se deteriorando desde 2011. Hoje o gráfico mostra que a inflação cresce mais que o aumento dos aluguéis.

Oportunidades aparecendo:

Nos momentos de crise surgem boas oportunidades onde podemos comprar bons ativos com bons descontos. Como a economia se movimenta em ciclos, faz todo sentido comprar estes ativos quando ninguém os quer e depois aguardar pacientemente até que as coisas voltem ao normal. As únicas dificuldades nesta estratégia é saber reconhecer bons imóveis, aqueles que realmente vale a pena investir e identificar o momento ideal, quando o mercado estiver no fundo do poço.

Neste exato momento já existem grandes investidores comprando imóveis novos e prontos com desconto entre 40% e 50% como mostra uma reportagem de acesso restrito da Valor (fonte). Existem incorporadoras endividadas que precisam reduzir seus estoques de imóveis novos para equilibrarem suas contas.

Estes grandes investidores são fundos e bancos de investimento que compram grandes quantidades de imóveis com desconto, por isto classificam estas compras como compra de imóveis no atacado.

A reportagem fala do caso de um grande banco alemão que tem um fundo para a compra de estoques de imóveis brasileiros no atacado, cuja primeira tranche é de R$ 150 milhões, e que está buscando descontos de 35%. É possível perceber que as construtoras não gostam de falar sobre este assunto. A Rossi diz que está conversando com vários fundos interessados mas que todos pedem descontos muito elevados, “além do que a empresa entende como necessário para dar liquidez ao estoque”. Dizem que ainda conseguem esta liquidez vendendo imóveis para os clientes finais. Infelizmente o cliente não sabe negociar bons descontos como mostro nos meus livros.

A incorporadora Brookfield diz em outra reportagem (fonte) que para comercializar estoques no atacado, a incorporadora teria de aceitar descontos que considera “muito elevados”. A Brookfield resolveu sair da bolsa de valores. Outras empresas do setor também estão pensando em fechar o capital (fonte).

Olhando o comportamento do preço do fundo de índice (MOBI11) que segue o desempenho das ações das empresas do setor imobiliário listadas na BM&FBOVESPA é possível entender que as coisas não estão bem desde 2011 quando o gráfico da Fipezap já mostrava o início de uma desaceleração na valorização dos imóveis.

Agora que a política econômica está reduzindo o crédito, aumentando os juros e produzindo todas as condições negativas para o setor, existe uma maior probabilidade da situação continuar se agravando. Isto significa problemas para uns e oportunidades para outros.

Conclusão

Se você ainda não tem dinheiro suficiente para comprar o imóvel ou dar a entrada em um financiamento, aproveite as elevadas taxas de juros para poupar o máximo possível. Poupe mais e aprenda a investir melhor para obter uma rentabilidade maior. Só assim você conseguirá uma boa entrada para depender o mínimo possível de um financiamento. Monitore os imóveis que você gostaria de comprar. Estude o seu mercado local, conheça estes imóveis, fale com os proprietários, converse com os corretores sinta na pele o seu mercado local antes de investir.

Quem fez o dever de casa, acumulando recursos e aumentando os investimentos quando a situação era positiva, vai aproveitar este momento para ir às compras em busca de descontos de 30% a 40%. O único risco que você corre pedindo grandes descontos é receber um NÃO como resposta. Mesmo assim, deixe seu cartão com seu telefone para o caso do proprietário mudar de ideia.

É claro que todo desconto tem limite. Se você estiver diante de um imóvel realmente bom, muito bem localizado, é claro que o interesse de outros investidores existe e o proprietário não estará disposto a baixar tanto o preço. Cada caso é um caso que deve ser avaliado.

Você é que não pode esperar que as incorporadoras e proprietários de imóveis ofereçam descontos sem você pedir. O objetivo deles é vender sem nenhum desconto e o seu é descobrir até quanto eles estão dispostos a oferecer pelo seu dinheiro.

Se você tem imóveis e não precisa do dinheiro neste momento, perceba que este é o pior momento para tentar vender seus imóveis. Você estaria vendendo o imóvel em um momento de crise onde a oferta de imóveis à venda é grande e o número de pessoas capazes de comprar é pequena. Venda se você realmente precisa do dinheiro ou se você perceber que está perdendo oportunidades mais rentáveis.

É impossível saber quando atingiremos o patamar mais crítico destas crises que estamos vivendo. Também não é possível saber quando a economia vai voltar a se recuperar. A única certeza é que um dia as coisas irão melhorar e o momento para fazer boas compras é durante a crise, justamente quando todos querem vender e poucos podem comprar. Sou autor de dois livros sobre o assunto e caso queira aprender mais visite aqui.

Receba um aviso por e-mail quando novos artigos como esse forem publicados. Inscreva-se gratuitamente:

Deixar um comentário