Hoje irei mostrar para você como comparar dois ou mais fundos de investimento observando o prêmio que você receberá pelo risco que estará correndo.

No artigo anterior falei sobre como medir um dos tipos de risco que estamos expostos quando investimos em fundos de investimento. Mostrei como medir esse risco através do índice de volatilidade. Ele permite observar o quanto a rentabilidade de um investimento oscilou dentro de um período de tempo.

Quanto maiores são as oscilações, maiores são os riscos de ter uma rentabilidade abaixo ou acima daquela que foi esperada no momento que tomou a decisão de investir. Aprendemos que uma alta volatilidade indica uma maior imprevisibilidade e por consequência, maior risco de perdas ou de ganhos. Já um investimento de baixa volatilidade indica uma rentabilidade mais fácil de prever significando menor risco.

Você já deve saber que existem investimentos que o mercado considera como sendo de risco zero ou livres de risco. Títulos públicos pós-fixados como o Tesouro Selic e títulos privados de bancos grandes demais para quebrar (Too Big to Fail) que seguem a taxa DI (CDI).

É evidente que nenhum investidor consciente fará um investimento mais arriscado se a rentabilidade oferecida não for maior do que aquela que ele poderia obter fazendo um investimento livre de risco. Juros maiores que as taxas pagas por esses investimentos livres de risco funcionam como prêmios pelo risco.

Se a volatilidade é um tipo de risco, isso significa que para compensar o meu investimento em um fundo de volatilidade elevada é necessário que ele me recompense com uma rentabilidade acima daquilo que eu mesmo poderia atingir fazendo um investimento conservador.

Como cada fundo possui um histórico de rentabilidade e volatilidade passada, preciso descobrir quanto foi o “prêmio” que o fundo ofereceu aos investidores no passado em relação ao risco que o investidor foi exposto. Isso não garante a rentabilidade futura, mas dá pistas sobre um padrão ocorrido no passado e que pode se repetir.

O sonho de todo investidor é encontrar o investimento que oferece o maior retorno possível para o menor risco possível. Investimentos que são muito arriscados e rendem muito, não possuem nada de especial. Investimentos muito arriscados que rendem muito pouco, são péssimos e precisam ser evitados.

Em 1990, um senhor chamado William Sharpe tentou ajudar os investidores criando um índice baseado em uma formula matemática muito simples. O índice recebeu seu sobrenome.

William Forsyth Sharpe – Prêmio de Nobel de economia em 1990.

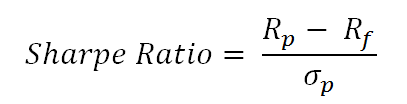

Índice Sharpe:

William teve a ideia de subtrair a rentabilidade do investimento livre de risco da rentabilidade do investimento que queremos avaliar. Depois ele dividiu o resultado pela volatilidade do investimento no mesmo período.

Sei que existem leitores que detestam fórmulas. São resquícios dos traumas do ensino médio onde decoramos fórmulas sem entender sua utilidade. Deixe o trauma de lado e observe que ela é bem fácil de entender.

Sharpe Ratio = Índice Sharpe

Rp = Rentabilidade do investimento que estamos avaliando

Rf = Rentabilidade do investimento livre de risco. Pode ser a taxa DI, taxa Selic ou outro índice que o fundo pretende superar.

σp = Índice de volatilidade do investimento que estamos avaliando. Se não viu o artigo sobre volatilidade clique aqui.

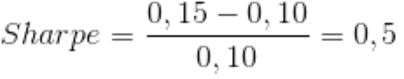

Exemplo prático para entender melhor:

Vamos imaginar que o retorno anual do fundo A foi de 15% ao ano e a taxa DI no mesmo período foi de 10%. A volatilidade do fundo foi de 10%. Veja como montar a fórmula:

O índice Sharpe desse fundo é de 0,5. Podemos dizer que para cada 1 ponto de risco que o investidor correu no passado gerou um prêmio de 0,5 pontos de rentabilidade acima daquela que ele receberia se tivesse optado por um investimento livre de risco. Essa informação será útil para fazer comparações.

Agora vamos imaginar que você ficou na dúvida se não seria melhor investir no fundo B. Sua rentabilidade também foi de 15% por ano diante de um CDI de 10% no mesmo período. A diferença é que sua volatilidade foi de 50%. O resultado do cálculo seria (0,15 – 0,10)/0,5 = 0,1. Isso significa que apesar de ter registrado a mesma rentabilidade de 15% podemos observar que esse fundo ofereceu um prêmio de apenas 0,1 para cada 1 ponto de risco que o investidor esteve exposto.

Para concluir, vamos observar o índice Sharpe de um fundo C. Ele ofereceu uma rentabilidade de 40% no último ano diante de uma taxa DI (CDI) de 10%. Sua volatilidade foi de elevados 60%. O resultado do cálculo seria (0,40 – 0,10)/0,60 = 0,5. Observamos que o índice Sharpe do fundo C é igual ao índice Sharpe do fundo A, ou seja, 0,5.

Podemos afirmar que os dois fundos ofereceram um prêmio de 0,5 pontos acima do CDI para cada 1 ponto de risco que o investidor foi obrigado a correr no período. A rentabilidade do fundo C (40%) é maior que o fundo A (10) por ter gerado um risco proporcionalmente maior. No fundo A você receberia 5% de prêmio acima do CDI (que foi de 10%) e no fundo C você receberia 6 vezes mais (40%) pelo fato de ter corrido 6 vezes mais risco (60% de volatilidade). Isso significa que o fundo C teve a mesma eficiência do fundo A, ou seja, não possui nada de tão especial, pois ele apenas está entregando uma rentabilidade proporcionalmente maior ao risco maior que o investidor será submetido.

A decisão de investir ou não no fundo A ou C passa a ser uma questão de perfil de cada investidor ou da estratégia usada por cada um. Os investidores conservadores que não toleram o risco (oscilações na rentabilidade) escolheriam o fundo A. Os investidores mais arrojados que toleram essas fortes oscilações optariam pelo fundo C.

O índice Sharpe e a volatilidade dos fundos de investimento podem ser consultados no mesmo site que recomendei no artigo onde falei sobre volatilidade. Caso não tenha visto visite aqui.

Comparar fundos de investimento:

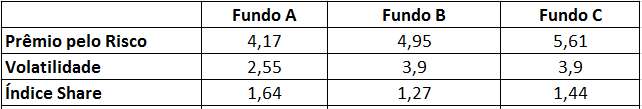

No exemplo anterior o seu perfil de investidor precisa ser considerado. Vou mostrar agora como você pode fazer comparações entre fundos utilizando a volatilidade, o índice Sharpe e o seu perfil de investidor ao mesmo tempo. Observe esse primeiro exemplo. Precisamos escolher o melhor fundo entre o fundo A, B ou C.

Vou chamar de prêmio pelo risco os juros que o fundo está pagando acima de um investimento livre de risco, como o título privado de um grande banco (CDB, LCI, LCA etc.) com rentabilidade de 100% do CDI ou um título público como o Tesouro Selic.

Observe na tabela acima que o fundo A pagou 4,17 pontos percentuais acima do investimento livre de risco no último ano. O fundo B pagou 4,95 e o fundo C pagou 5,61.

Olhando apenas esse prêmio você certamente escolheria o fundo C. Ele pagou o maior prêmio, mas precisamos dar uma olhada na volatilidade. Logo de cara você vai perceber que o fundo B e o fundo C possuem a mesma volatilidade de 3,9. Isso significa que os dois possuem o mesmo risco de oscilações na rentabilidade (volatilidade). O fundo A teve o menor prêmio (4,17), mas também teve o menor risco medido por sua volatilidade de 2,55.

Para concluir alguma coisa precisamos calcular o índice Sharpe dividindo o prêmio de cada fundo por sua volatilidade. O resultado já aparece na tabela. Observamos que o fundo A é o que tem o maior índice Sharpe (1,64). Isso significa que o fundo A está pagando 1,64 pontos de rentabilidade para cada 1 ponto de risco assumido.

Podemos afirmar que o fundo A teve a menor rentabilidade (prêmio pelo risco), mas foi o que entregou o maior prêmio por cada unidade de risco corrido pelo investidor. O fundo C, apesar de ter pago a maior rentabilidade, ofereceu um prêmio por unidade de risco corrido menor que o Fundo A e maior que o Fundo B.

Diante dessa situação, qual seria o melhor fundo? Seria o fundo A ou o fundo C?

A resposta vai depender do perfil do investidor. Aquele investidor conservador que não tolera correr riscos, não gosta de fortes emoções ao assistir as oscilações de rentabilidade no decorrer dos meses, deveria escolher o fundo A por ser aquele que apresenta o maior prêmio por unidade de risco que ele irá assumir.

O investidor mais arrojado, que consegue dormir tranquilo diante de oscilações mensais na rentabilidade do fundo ou que tem objetivos de prazo maior e que aceita essa maior volatilidade no curto e no médio prazo, poderia optar pelo fundo C.

Isso só confirma uma coisa que sempre digo. Não existe nada pior do que sair por ai perguntando para os outros qual é o melhor investimento para você. O melhor investimento para você depende muito mais de você do que de qualquer outro fator.

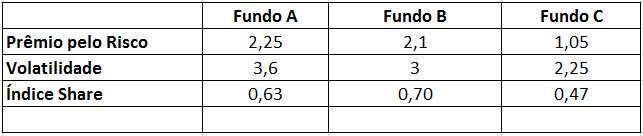

Maior rentabilidade, menor risco ou maior eficiência?

Você prefere um fundo que vem oferecendo aos seus investidores a maior rentabilidade, o menor risco ou a maior eficiência? Vamos estudar o próximo exemplo:

Se você é um investidor que valoriza muito a estabilidade da rentabilidade dos seus investimentos, o fundo C seria sua melhor escolha. Ele é o que teve o menor risco absoluto pelo fato da sua volatilidade ser 2,25.

Se você é um investidor que está mais preocupado com a rentabilidade, sua escolha seria o fundo A. Ele ofereceu o maior prêmio acima de um investimento livre de risco (2,25).

Se você busca o fundo mais eficiente, ou seja, que oferece a melhor relação entre o risco que você irá correr e a rentabilidade, sua escolha será o fundo B. Ele apresenta o maior índice Sharpe (0,70). Para cada ponto de risco assumido pelos investidores no passado, o fundo gerou um retorno de 0,70 pontos de rentabilidade acima dos investimentos livres de risco.

Três cuidados

Você deve ter alguns cuidados ao utilizar o índice Sharpe para comparar os fundos de investimento. O primeiro cuidado é não comparar banana com maça. Se você pretende investir em fundos multimercado, não faz sentido comparar o índice sharpe de fundos multimercado com os fundos de renda fixa. Da mesma forma, não faz sentido comparar fundos com estratégias muito diferentes. Você pode comparar o desempenho de dois jogadores de futebol, mas não faz sentido comparar o desempenho de um jogador de futebol e um jogador de golfe. São duas coisas diferentes.

Quando comparamos fundos que possuem estratégias parecidas e encontramos diferentes índices Sharpe, podemos concluir que os fundos que apresentam o maior índice são os mais eficientes. São aqueles onde o gestor consegue os melhores resultados com a menor exposição ao risco. Fundos com elevada rentabilidade fruto de uma elevada exposição ao risco estão apenas fazendo o dever de casa, não existe nada de excepcional. Você vai constatar que será comum encontrar fundos que oferecem uma péssima relação de retorno para o risco que carregam.

Outra coisa importante é sempre lembrar que uma boa rentabilidade passada não garante uma boa rentabilidade futura. A volatilidade dos investimentos também pode sofrer variações. É claro que investimentos de renda fixa, por natureza, são menos voláteis que os investimentos de renda variável (como as ações e moedas) Como o índice Sharpe usa a rentabilidade e a volatilidade passada, isso significa que ele está retratando o passado.

Ainda não existem indicadores capazes de prever o futuro. Todos eles utilizam dados do passado e mostram um retrato daquilo que já passou. Os indicadores são rastros do passado e através deles podemos olhar como o caminho que foi percorrido até aqui. É possível que o mesmo padrão se repita no futuro, mas não existem garantias.

Por último, o índice Sharpe não diz nada sobre outros riscos que os fundos estão expostos. Muitos fundos de renda fixa que apresentam baixa volatilidade, e por isso são classificados como de baixo risco, fazem investimentos em debêntures (títulos emitidos por empresas) e títulos de bancos pequenos (CDB, LCI, LCA, etc). Como são investimentos de renda fixa, pós ou prefixados, as variações de rentabilidade são baixíssimas enquanto as empresas e os pequenos bancos pagarem em dia os juros que prometeram ao gestor do fundo quando ele fez os investimentos.

Não faz muito tempo que a empresa de telefonia chamada Oi entrou com um pedido de recuperação judicial (fonte). Foi o maior pedido desse tipo da história do país. Isso gerou problemas para os fundos que compraram suas debêntures. Mais de 160 fundos de investimento foram atingidos (fonte). Mais de 420 mil pessoas foram impactadas (fonte). A maioria nem sabia que o fundo de investimento que utilizava estava investindo em debêntures de uma empresa que enfrentava sérios problemas financeiros.

O impacto negativo só não foi grande pelo fato dos fundos que investem em debêntures tenderem a não concentrar um percentual grande do patrimônio nas debêntures de uma única empresa. Diversificando eles reduzem o risco de problemas no caso de um calote. É importante lembrar que o índice Sharpe não é capaz de detectar esse tipo de risco. Somente a leitura da política de investimentos e a observação de como o dinheiro do fundo está sendo investido é que permite ter clareza sobre outros riscos como o risco de crédito.

Oscilar

Vou terminar este artigo com um pouco de arte. A natureza está repleta de fenômenos que produzem ou são produzidos por oscilações. O mundo dos investimentos e da economia estão cheios de oscilações, ondas ou ciclos. A nossa própria vida pode ser representada por um gráfico:

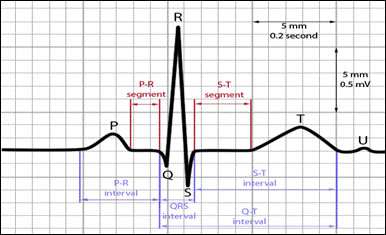

A relação entre o eletrocardiograma e o ciclo cardíaco

Ligue o som e assista o trabalho do artista chamado Daniel Serra da Escola de Artes Visuais de Nova York. Ele desenvolveu uma curiosa animação envolvendo música e complexos cálculos matemáticos para criar ondas senoidais que reproduzem movimentos que poderiam estar na natureza, no seu corpo ou no mundo financeiro.

Deixar um comentário