Hoje vamos comparar a Poupança com dois títulos privados chamados de LCI (Letra de Crédito Imobiliário) e a LCA (Letra de Crédito do Agronegócio). O objetivo é ajudar aqueles que só sabem investir na poupança e querem aprender como obter rentabilidade maior, mantendo a mesma proteção da poupança que é oferecida pelo Fundo Garantidor de Créditos.

Estes títulos privados são emitidos por bancos que buscam captar recursos dos poupadores/investidores para que possam financiar o setor imobiliário e agrícola (saiba mais). Como você já deve saber, o dinheiro que o banco empresta nunca é dinheiro do próprio banco, sempre é dinheiro de um terceiro (você). Uma das funções básicas dos bancos é intermediar este movimento de recursos entre quem tem dinheiro sobrando e quem não tem.

Quando você investe em LCI ou LCA, não está depositando seu dinheiro em uma conta no banco, como faz com a poupança. Você não terá uma Conta LCI/LCA da mesma forma que possui uma Conta Poupança. A operação que você fará é a de compra de um título, ou seja, você irá comprar um papel (um título privado) e na data de vencimento o banco “recomprará” este papel por um valor maior. Hoje não existe o papel, pois tudo que fazemos no banco são registros eletrônicos. Até o dinheiro que você possui no banco deixou de ser papel e passou a ser registros eletrônicos. O mesmo acontece com títulos públicos, títulos privados, ações, etc.

No momento em que você compra um título LCI ou LCA, você já sabe qual será a regra adotada pelo banco para pagar os juros que você receberá por estar emprestando seu dinheiro ao banco. Por este motivo LCI e LCA são investimentos de renda fixa.

Pessoas físicas que investem em LCI ou LCA estão isentas de imposto de renda sobre os rendimentos, como ocorre com a poupança. Esta isenção pode tornar uma LCI/LCA mais vantajosa que o CDB e até mais vantajosa que títulos públicos como a LFT. Com as novas regras da poupança, a rentabilidade da LCI ou LCA sempre tende a ser maior que a poupança. Tudo depende de qual percentual do CDI o banco está disposto a te pagar.

Rentabilidade

A rentabilidade da LCI, oferecida pela maioria dos bancos, é divulgada como um percentual da Taxa DI (CDI). A taxa DI atual é divulgada diariamente pelo site www.cetip.com.br. No momento em que escrevo este artigo a taxa DI está em 10,84%. Se o banco oferece uma LCI que paga 80% do CDI ao ano, você pode calcular esta rentabilidade facilmente fazendo 10,84 x 80%. Se a sua calculadora não possui cálculo com %, você pode transformar 80% em 0,80 e fazer o cálculo assim: 10,84 x 0,80 = 8,67%. Desta forma uma LCI ou LCA que paga 80% do CDI ao ano, está pagando 8,67%.

Quando existe uma expectativa de alta nos juros básicos da economia (Taxa Selic), a Taxa DI divulgada no site da Cetip tende a subir. Isto já produz um impacto positivo na rentabilidade do seu investimento. Como a LCI e LCA tem rentabilidade diária, você já sente a alta na rentabilidade no momento em que ocorrer uma variação na taxa DI. Quando a expectativa é de baixa na Selic, a taxa DI tende a baixar junto. A rentabilidade da sua LCI e LCA acompanhará a queda. O mesmo acontece com outros investimentos pós-fixados como o CDB pós, fundos de renda fixa DI, título LFT, etc. A própria poupança tem queda na rentabilidade quando o governo reduz a taxa Selic.

Investimento Mínimo:

A maior desvantagem da LCI e da LCA é a exigência de investimento mínimo. Quanto maior a rentabilidade oferecida pelo banco, maior tende a ser o investimento mínimo que eles exigem. Na poupança, você pode investir qualquer pequeno valor. Em títulos LFT também é possível fazer investimentos iguais a 10% do valor de um título (pouco mais de R$ 600,00).

Um dos poucos bancos grandes que oferecem LCI para quem tem investimento inicial pequeno (R$ 1.000,00) é o Banco do Brasil. Eles também oferecem uma carência de 60 dias, ou seja, depois de 2 meses você pode fazer o resgate total ou parcial do que investiu antes da data de vencimento do título. Você vai perceber que a maioria dos bancos não oferecem a possibilidade de antecipar o resgate. Você precisa esperar até o vencimento para receber seu dinheiro de volta + juros.

Bancos grandes costumam oferecer LCI e LCA que rendem entre 80% e 85% da taxa DI (CDI). Bancos pequenos oferecem rentabilidade maior, entre 90% e 98% do CDI.

Exemplo real da corretora:

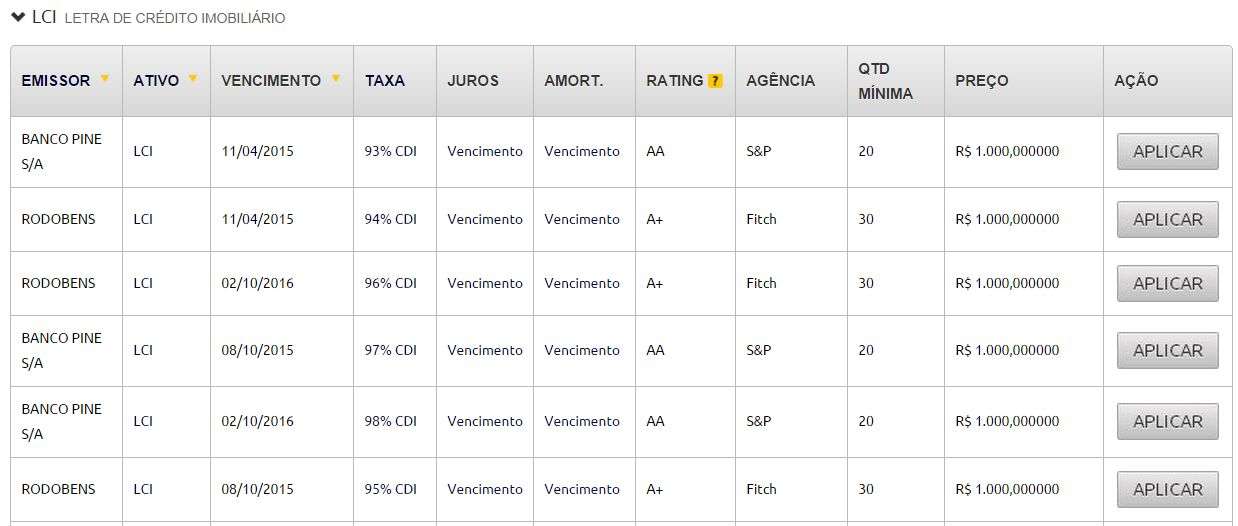

Quando você tem quantias maiores (acima de R$ 20 mil) e pode esperar entre 1 e 2 anos para receber seu dinheiro de volta com os juros, existem diversos bancos menores que oferecem rentabilidades maiores. O investimento em bancos de menor porte pode ser feito através de corretoras e assim você não precisa abrir conta em diversos bancos. Para ilustrar, veja a imagem que tirei da página restrita, de uma corretora (XP), onde os clientes podem comprar LCI pela internet.

Na imagem aparecem dois bancos pequenos chamados Banco Pine e Banco Rodobens. Eles pagam entre 93% e 98% do CDI (taxa DI) ao ano. Veja que quanto maior o prazo que você está disposto a esperar para ter seu dinheiro de volta maior é a rentabilidade oferecida ao ano. Este prazo está na coluna “vencimento”.

O campo chamado de “Rating” exibe a nota de risco dos bancos. Recomendo a leitura do artigo sobre classificação de risco. Bancos quebram e os bancos menores quebram com mais facilidade e por isto é importante que você entenda como funciona o rating para saber quais bancos são mais seguros que outros. Também é importante que você entenda que você tem a mesma proteção da poupança quando investe em LCI/LCA, mesmo nos bancos pequenos. Leia o artigo sobre o Fundo Garantidor de Créditos. A coluna “Rating” mostra a nota e o campo “Agência” mostra qual agência de risco deu a nota. No artigo sobre classificação de risco você vai entender o que significa cada nota.

Na coluna “QTD Mínima” você pode ver a quantidade mínima de LCI que você deve comprar para fazer o investimento. No exemplo existem quantidades entre 20 e 30 títulos. Na coluna “Preço” você sabe quanto custa cada título. Desta forma se a quantidade mínima é 20 e o preço de cada um é R$ 1000,00 você terá que fazer um investimento mínimo de R$ 20 mil.

Eu também recomendo que você leia o artigo onde eu mostro a relação entre opções rentáveis, seguras e líquidas de investimento. Você vai aprender que você só pode escolher duas destas características, pois não existe um investimento com as três. Leia o artigo “Investimento rentável, líquido e seguro.”

Conclusões e dicas:

Antes de investir é importante comparar a rentabilidade da LCI/LCA com outras opções de investimento que você possui acesso. Para comparar com a poupança é importante entender a remuneração dela aqui. Para saber quanto rende o título LFT você precisa ler este artigo aqui onde ensino como usar a calculadora da LFT. Também recomendo a leitura do meu artigo que compara Poupança x LFT.

Como você viu, LCI e LCA são opções de investimento menos acessíveis para o pequeno investidor. A maioria dos bancos que oferecem boa rentabilidade exigem investimentos iniciais maiores. O título público chamado LFT acaba sendo a alternativa acessível para quem tem pouco para investir inicialmente e procura uma opção de renda fixa pós-fixada. Não existe nenhum problema em fazer os pequenos investimentos na poupança e quanto estiver com valores maiores acumulados, partir para opções mais rentáveis e que exigem investimentos maiores. É assim mesmo que deve ser.

Nunca invista mais de R$ 250 mil no mesmo banco, pois o que passar disto estará fora da proteção do Fundo Garantidor de Créditos. Isto é importante quando você optar por investir em bancos pequenos através de corretoras.

Separe seu dinheiro com base no prazo. Aquele dinheiro que você pode precisar com urgência, não pode ficar em uma LCI que você só poderá sacar depois de 2 anos. Investimentos como LFT (título público) só pode ser resgatado 1 vez por semana (quarta-feira) e como existe a cobrança de IR, seu custo com IR será maior quando você deixar o dinheiro investido por menos tempo veja como funciona aqui.

A poupança pode ser sacada todo dia (liquidez diária) e o problema é que ao sacar dinheiro da poupança, você perde a rentabilidade do mês do dinheiro sacado. Pouca gente percebe este detalhe quando usa a poupança como reserva de emergência.

Lembre-se que a rentabilidade de investimentos pós-fixados pode aumentar ou diminuir dependendo da alta ou queda dos juros. Vamos supor que você fez o cálculo e descobriu que se comprar LCI hoje receberá 9% de juros ao ano. No final de 12 meses a sua rentabilidade final provavelmente não será os 9% iniciais. Se durante o ano a Taxa DI subir, a sua rentabilidade será maior que 9%. Se a Taxa DI cair a sua rentabilidade será menor. Perceba que na poupança a situação é exatamente a mesma, observe que todos os meses a rentabilidade da poupança sobe ou desce. Por este motivo que a poupança, LCI e LCA são investimentos pós-fixados, eles rendem diariamente e dependendo do dia a rentabilidade pode ser maior ou menor. Você pode constatar isto na poupança através desta página do Banco Central.

Por isto mesmo que a LCI, LCA, LFT, CDB pós e até a poupança oferecem melhores rendimentos quando existem perspectivas de que os juros da economia vão subir no futuro. A rentabilidade destes investimentos tendem a subir junto com os juros básicos da economia. Por este motivo os investimentos pós-fixados são os mais conservadores.

Planilha

Segue aqui uma planilha que pode ajudar na comparação entre poupança, LCI/LCA e CDB.

Simulador mostra quanto você teria se…

Veja o artigo que escrevi onde mostro como usar uma ferramenta que permite simular quanto você teria hoje se tivesse investido em LCI, LCA ou CDB no lugar da poupança, visite aqui.

Quem investiu em renda fixa após o Plano Real (que completou 20 anos em 2014), ganhou mais do que os que investiram nas ações do Índice Bovespa (quem investiu e esqueceu). O CDI acumulou 631,70% de variação acima da inflação (IPCA), calculado até 31 de maio de 2014. Já o Índice Bovespa, no mesmo período, subiu 221,11% acima da inflação. A poupança rendeu no período 103,20% e o ouro, 69,03% acima da inflação. Já o dólar oficial ficou 51,97% abaixo da inflação do IPCA no período. (fonte)

Isto mostra que é muito importante aprender a investir em outras modalidades de investimento de renda fixa que são tão seguras quanto a poupança. Infelizmente o Brasil é o pais com as maiores taxas de juros do planeta. Lá fora é mais vantajoso se tornar sócio das empresas (comprando ações na bolsa) ou abrindo seu próprio negócio, pois os juros são muito baixos. Aqui a coisa é inversa e para piorar a situação o brasileiro não sabe disso. No lugar de aproveitar para ganhar juros, prefere não poupar, não investir e comprar tudo que pode financiado (pagando os juros mais elevados do mundo).

Chegou o momento de você começar a investir na sua educação financeira. Observe que a falta de conhecimento é sempre a opção mais cara.

Receba um aviso por e-mail quando novos artigos como esse forem publicados. Inscreva-se gratuitamente:

Deixar um comentário