Preparei um passo a passo sobre como comprar títulos públicos através do site do Tesouro Direto. Você verá que não existe nenhuma dificuldade. O mais difícil não é aprender a comprar ou vender títulos, o mais difícil é escolher os títulos certos para você. Isto é mais trabalhoso, pois além de conhecer as características de cada título você precisa definir um plano, um objetivo para o seu dinheiro.

Cada pessoa possui necessidades diferentes e planos diferentes para o dinheiro que guarda. Por isto, não existe um título público melhor do que o outro, da mesma forma que não existe um investimento perfeito que ofereça a maior rentabilidade, a maior liquidez e a maior segurança ao mesmo tempo. Mostrei, neste outro artigo aqui, que você precisa aprender a fazer escolhas e se responsabilizar por elas.

Na verdade, o melhor investimento que conheço se chama educação. Quando você investe tempo se educando financeiramente, passa a tomar suas próprias decisões sobre o seu dinheiro sem depender da opinião dos outros. As suas decisões, quando feitas de forma consciente, são melhores do que as opiniões de qualquer especialista, pois só você sabe o que é melhor para a sua vida.

Existem títulos com características diferentes, ou seja, possuem vantagens e desvantagens ou pontos fortes e fracos que você precisa conhecer para decidir. Existem títulos que são melhores quando os juros estão subindo (taxa Selic), outros que são melhores quando os juros estão caindo. Existem bons títulos para aquele dinheiro que você pode guardar por muitos anos ou até muitas décadas e existe aquele título público que é melhor para ser vendido a qualquer momento. Existem títulos que pagam juros semestrais, outros onde os juros e o que você investiu só ficam disponíveis no vencimento do título. Uns pagam juros prefixados, outros juros pós-fixados e outros remuneram a inflação + juros. Existem títulos que custam mais de R$ 6.000,00 e títulos que custam pouco mais de R$ 500,00. Existe um universo de opções que você precisa conhecer.

O objetivo deste artigo não é ensinar como funciona cada título. Isto você encontrará em outros artigos que já escrevi e publiquei aqui no site na categoria Tesouro Direto. Os leitores que possuem e-mail cadastrado aqui no Clube dos Poupadores (é gratuito) sempre recebem recomendações de cursos que podem ajudar aqueles que possuem pouco tempo e precisam acelerar o processo de aprendizado.

Passo 1

Você precisa ter um CPF e uma conta corrente aberta em algum banco. Não pode ser conta poupança, precisa ser uma conta corrente. Existem bancos que oferecem conta corrente sem custos, já escrevi sobre isto em outro artigo. Não faz sentido, nos dias de hoje, você não ter uma conta corrente.

Passo 2

Você precisa se cadastrar em uma corretora (Corretoras de Títulos e Valores Mobiliários) que será o seu “Agente de Custódia” no Tesouro Direto. Você pode usar a corretora do banco onde você abriu sua conta, para isto verifique junto ao banco quais procedimentos deve fazer.

Outra possibilidade (que eu prefiro) seria abrir uma conta em uma corretora independente (corretora que não está nas costas de um grande banco). A vantagem é que as corretoras cobram taxas menores. As corretoras dos grandes bancos cobram até 5 vezes mais caro de quem pretende investir em títulos públicos. O motivo desta diferença é simples de entender. Eles não querem oferecer uma opção de investimento mais rentável que os fundos de investimento e planos de previdência privada. Estes dois produtos são grandes fontes de lucros para os grandes bancos. Através destes dois produtos os bancos cobram taxas muito elevadas para investirem o seu dinheiro nos mesmos títulos públicos, títulos privados e ações que você poderia investir sem depender deles. Tudo isso você pode aprender a fazer com custos menores e de forma mais eficiente e independente através das corretoras.

Você encontrará a lista de corretoras que trabalham com o Tesouro Direto visitando aqui. As duas maiores corretoras (em números de clientes) são a XP e a Rico que cobram 0,10% ao ano. As corretoras do Itaú e Bradesco que são os dois maiores bancos privados do Brasil cobram 0,50% (5 vezes mais). Entre os maiores bancos públicos, a Caixa cobra 0,40% e o Banco do Brasil cobra 0,50% ao ano. (estas taxas eram válidas no dia que escrevi este artigo).

Pergunte para a corretora que você pretende abrir conta se ela permite comprar títulos diretamente no site do Tesouro Direto. Por experiência própria a XP permite e a corretora do Itaú não permite. Quando não permite, você só pode comprar e vender títulos através do site da corretora. Se for este o seu caso, o tutorial abaixo não terá muita utilidade, pois mostro os passos para comprar através do site do Tesouro Direto.

O processo de abertura de uma conta em corretora é muito simples. Costuma ser tão simples que as pessoas até se assustam, pois esperam a mesma burocracia que teriam abrindo uma conta em um banco. Isto não ocorre, já que a corretora não vai te emprestar dinheiro, não vai fornecer cartão de crédito ou cheque especial. Por isto, eles não fazem muitas exigências. Você vai preencher um formulário no site da corretora. Algumas exigem que você imprima um contrato, assine e envie uma foto dos seus documentos por e-mail. Com estes dados eles possuem meios de verificar se são verdadeiros. Algumas corretoras, durante o processo, ligam para o telefone que você informou para confirmar se o número existe e para conversar pessoalmente com você. É responsabilidade da corretora verificar seus dados e abrir sua conta na BM&FBOVESPA.

Vale destacar que o Tesouro Direto é o resultado de uma parceria entre a BM&FBOVESPA (Bolsa de Valores) com o Tesouro Nacional. Nenhum dos dois prestam atendimento direto para as pessoas físicas. Por isto que existe a figura da corretora que faz o papel de agente de custódia. Ela que cuida do cadastro, presta atendimento, recolhe impostos e taxas, presta informações para o investidor, tira dúvidas, oferece uma conta de onde partem os recursos para o Tesouro e para onde o Tesouro envia recursos quando você vende seus títulos ou quando eles vencem. Por isto, não existem meios de investir em títulos públicos sem ter uma conta aberta em alguma corretora, mesmo quando você opta por investir através do site do Tesouro Direto.

Passo 3

Se entrar em contato com a corretora, no procedimento de abertura da conta, deixe claro que está abrindo com o objetivo de investir em títulos públicos. Eles vão providenciar seu cadastro no sistema. Se surgir algum funcionário da corretora querendo te prestar consultoria (dizer onde você deve investir) seja educado, agradeça e diga que você não precisa de recomendações (leia este artigo para entender). Fale que você está estudando por conta própria (cursos, livros, leituras) e que pretende investir sozinho e sem ajuda. É claro que para isto é importante que você realmente se prepare antes de investir. Se não fizer isto é possível que esta pessoa não saia do seu pé. Da mesma forma que os bancos possuem gerentes que ficam olhando seu saldo para recomendar produtos, nas corretoras também existem especialistas que querem influenciar suas decisões de investimento. Nos dois casos estes profissionais são comissionados quando você toma decisões. Eles são melhor comissionados quando as decisões que você toma são compatíveis com as metas que estabeleceram para ele bater naquele mês.

Se der tudo certo com o seu cadastro, você receberá uma senha provisória da BM&FBOVESPA para o primeiro acesso à área restrita do Tesouro Direto, em que são realizadas as operações de compra e venda, assim como consultas a saldos e extratos. É importante que você informe o seu melhor e-mail durante o cadastro, pois é através deste e-mail que você receberá a sua senha provisória. O tempo que demora entre se cadastrar na corretora e receber a senha depende de cada corretora. Pergunte para a corretora que você escolheu.

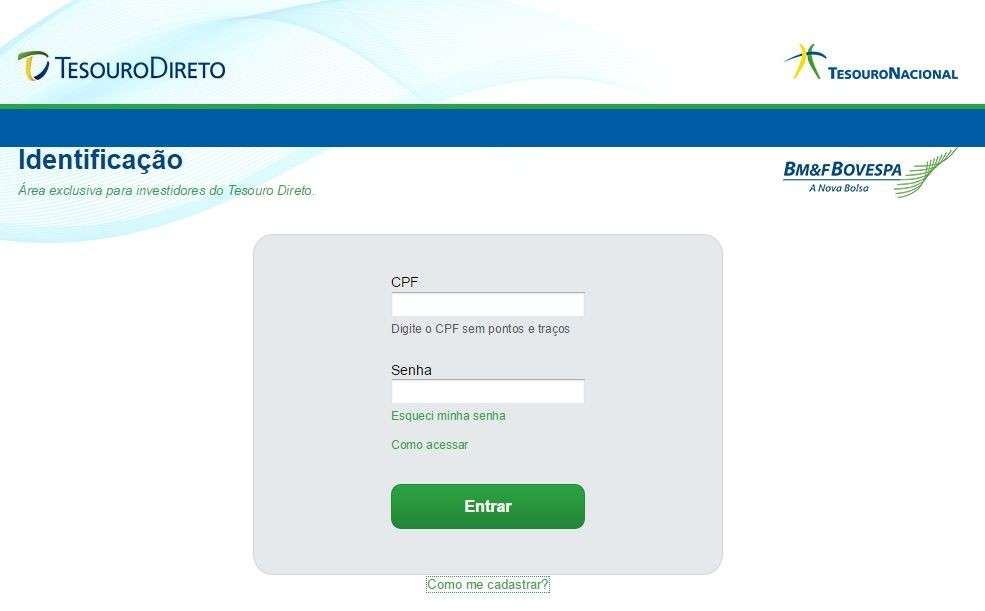

O endereço da área restrita é https://tesourodireto.bmfbovespa.com.br/PortalInvestidor/

Se for o seu primeiro acesso informe o número de seu CPF. Depois informe a senha provisória enviada pela BM&FBOVESPA por e-mail. Logo no primeiro acesso, você deverá efetuar a troca da senha provisória por uma nova, de sua preferência, obedecendo as regras: Sua nova senha deverá conter no mínimo oito (8) e no máximo dezesseis (16) dígitos. Deverão ser usados caracteres especiais (! @ # $ % / * – + ?), letras e números (exemplo: JOAO-SIL@VA#34). A senha não poderá ser igual às últimas 6 senhas utilizadas anteriormente. Recomendo que anote e guarde em um local seguro.

Veja a foto da tela de entrada do https://tesourodireto.bmfbovespa.com.br/PortalInvestidor/

Passo 4

Se você fez tudo certo entrará na área restrita da sua conta no Tesouro Direto. O visual da página é parecida com a foto abaixo. No primeiro quadro você verá um gráfico que mostra como você distribuiu seu dinheiro entre os títulos das três principais categorias: Tesouro IPCA, Tesouro Prefixado e Tesouro Selic.

Este gráfico e os percentuais são muito úteis se você já aprendeu a utilizar a estratégia da alocação de ativos. O botão verde escrito “acesse aqui” serve para acessar um questionário. Várias perguntas serão feitas e o site vai te indicar o melhor título para o seu perfil. É uma ferramenta interessante, só que você não deve investir antes de aprender o funcionamento de cada título. No final da página existe uma tabela com o nome e informações de todos os títulos públicos que você pode comprar. É a mesma tabela desta outra página aqui.

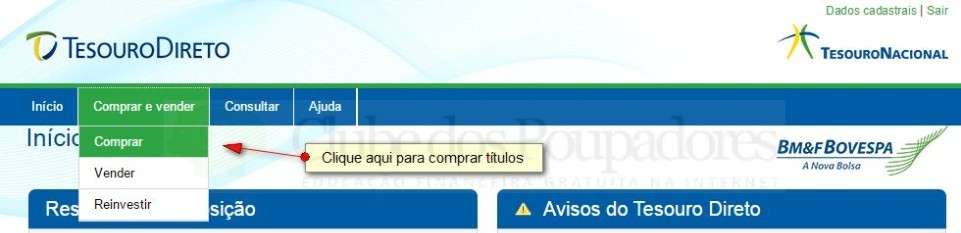

Passo 5

Clique na opção “Comprar e Vender” no menu horizontal superior e depois clique em “Comprar” como mostra a figura:

Passo 6

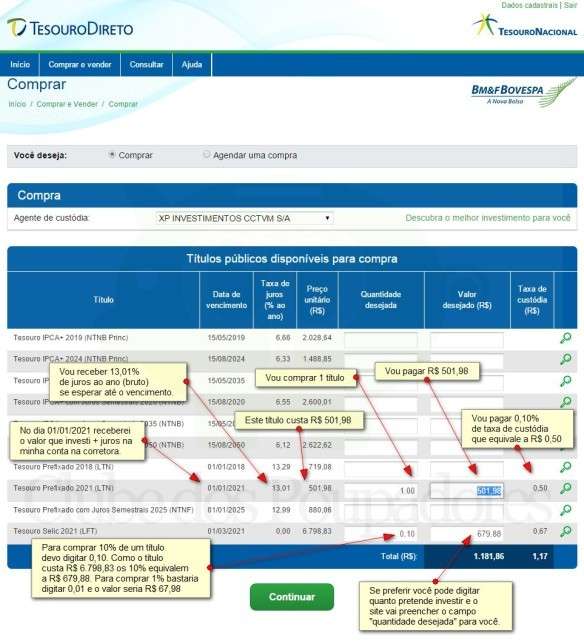

Agora você deve selecionar a opção “Comprar” e selecionar o nome da sua corretora como mostra a próxima figura:

Passo 7

Chegou o momento de escolher quais títulos você pretende comprar. Cada título possui características diferentes, vantagens e desvantagens. Não existe o melhor título, existe o título mais adequado para cada necessidade. Aqui no Clube dos Poupadores temos diversos artigos que ensinam como investir em títulos públicos. Você pode acelerar sua aprendizagem através de livros e cursos que recomendo, visite aqui.

Observe que para comprar basta informar a quantidade de títulos que pretende adquirir e clicar no botão verde “Continuar”. Para escolher a quantidade de títulos existem duas formas. Você pode preencher o campo “Quantidade Desejada” ou se preferir, pode digitar o campo “Valor Desejado” com quanto deseja investir.

Quando você preenche um destes campos o outro será preenchido automaticamente. Se você digitar 1,00 no campo de quantidade, vai aparecer o preço de um título no campo valor desejado. Se você digitar 0,50 no campo de quantidade vai aparecer a metade do preço do título no campo de valor desejado. Se digitar 0,10 estará comprando 10% de um título. Se digitar 0,31 estará comprando 31% de um título. Se digitar 1,50 estará comprando um título e meio. A quantidade mínima de título que você pode comprar é 0,01 que equivale a 1% do título. O valor mínimo não pode ser menor que R$ 30,00. O valor da taxa de custódia depende da corretora. No nosso exemplo a corretora XP cobra a taxa de 0,10%. Veja a lista de corretoras visitando aqui.

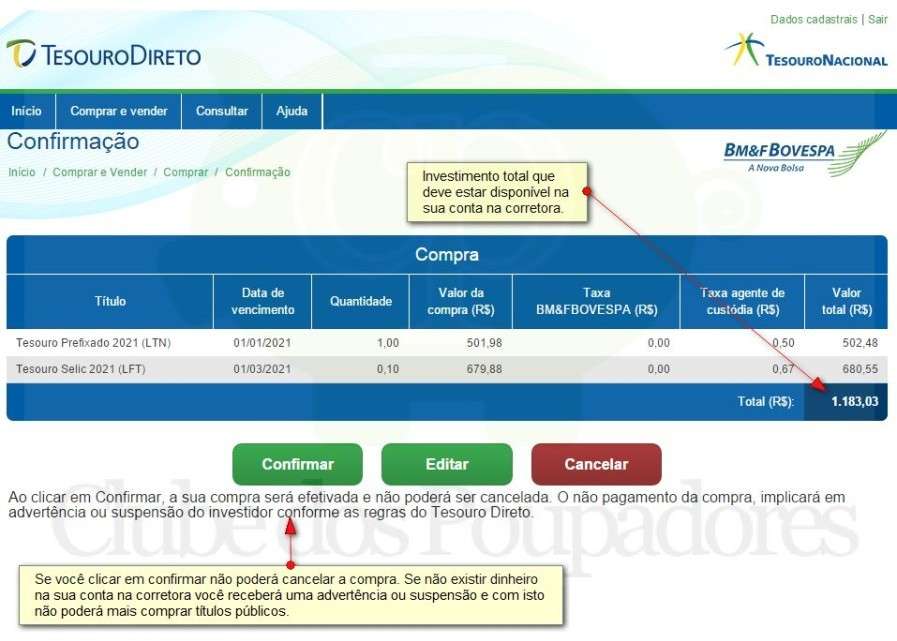

Passo 8

Agora você deve confirmar sua compra. Você poderá ver os títulos que selecionou para comprar, suas informações e o total que será investido. Este valor total precisa estar disponível na sua conta na corretora. Desta forma, antes de comprar os títulos é importante transferir o dinheiro para a sua conta na corretora. Se não existir dinheiro suficiente no momento da liquidação da compra você receberá uma advertência ou suspensão do Tesouro Direto. Por fim, esta página ainda conta com a opção para editar a compra e cancelar a compra.

Passo 9

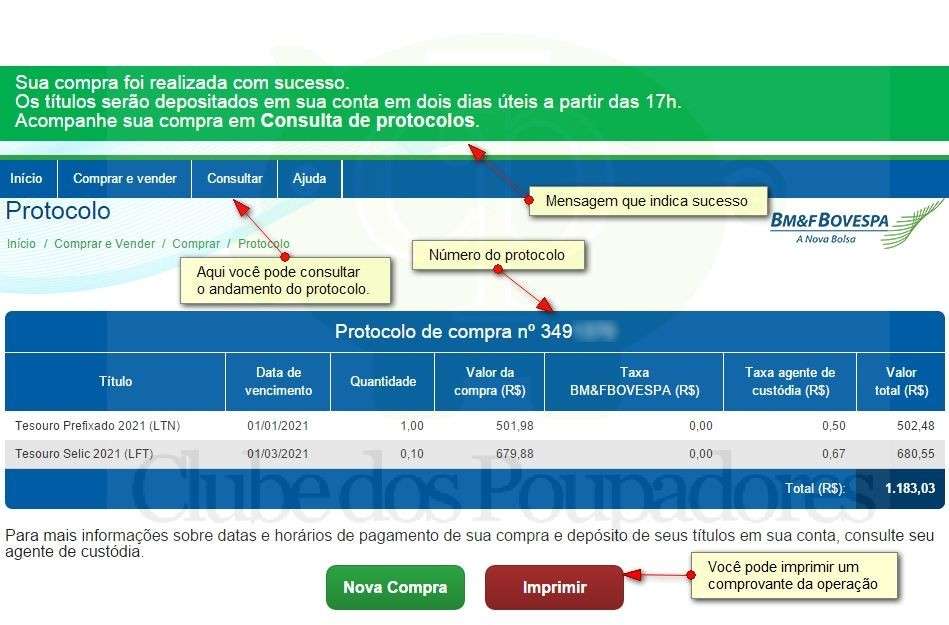

A figura abaixo mostra a tela de sucesso que exibe o número do protocolo. Este protocolo vai demorar 2 dias úteis a partir das 17h para ser liquidado. Utilizando o número do protocolo você pode consultar o andamento do processo. Irei mostrar como fazer mais na frente.

Passo 10

Você pode imprimir o comprovante da compra que acaba de fazer. Veja logo abaixo uma imagem que mostra como seria este comprovante:

Passo 11

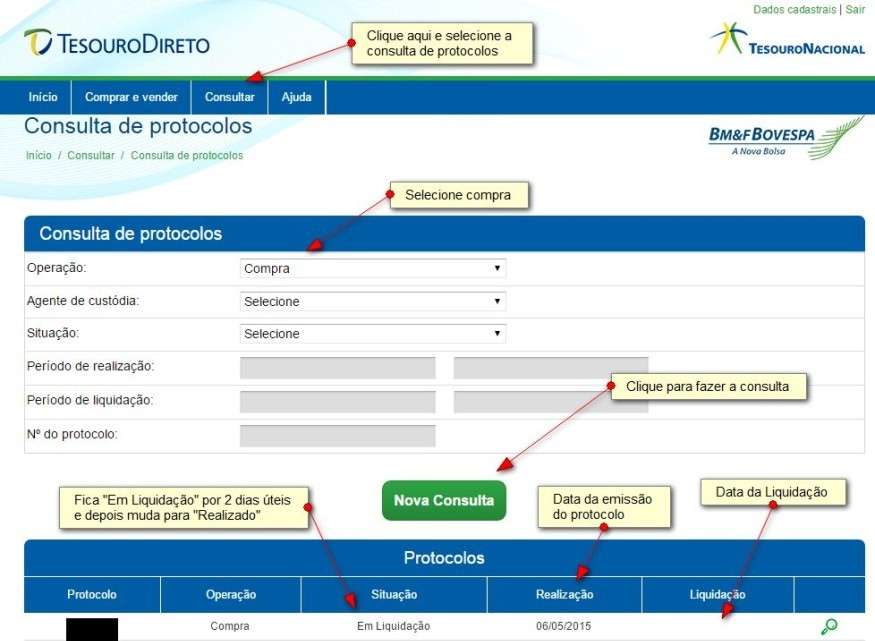

Para consultar todos os protocolos de compra e venda de títulos públicos siga os passos abaixo.

Passo 12

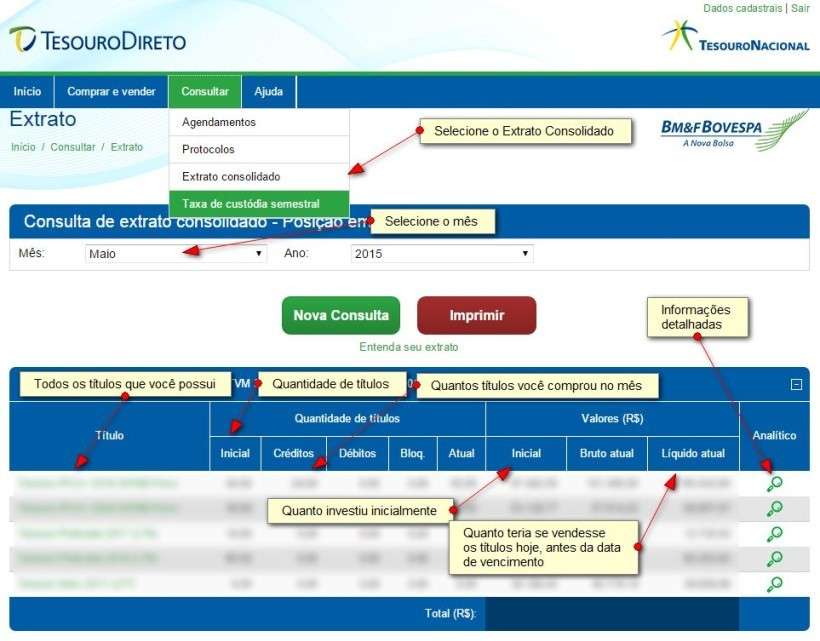

Para acessar o extrato dos seus títulos basta clicar na opção “Consultar” e depois em “Extrato consolidado”. Veja um exemplo na figura abaixo. Clicando na lupa que fica do lado de cada título é possível ter acesso a informações detalhadas sobre cada investimento feito.

Passo 13

No final dos 2 dias úteis o seu protocolo será liquidado. A BM&FBOVESPA enviará um e-mail para você confirmando o sucesso da operação.

Passo 14

É muito importante que você entenda o funcionamento dos títulos públicos antes de investir. As vezes recebo mensagens de pessoas que compraram títulos prefixados como o Tesouro Prefixado (LTN) ou o título Tesouro IPCA+ (NTN-B Principal) assustadas. Elas compram o título e depois percebem no extrato que o saldo é menor do que o valor que investiram, ou seja, ficam desesperadas acreditando que perderam dinheiro. Isto é uma demonstração de que compraram o título sem entender o funcionamento.

O valor total de todos os títulos que você possui, exibido no seu extrato no Tesouro Direto, mostra quanto você teria se resolvesse sacar seus títulos antecipadamente, ou seja, antes do vencimento. Lendo o artigo que escrevi sobre o Tesouro Prefixado (LTN) você verá que ao desistir de esperar até o vencimento você terá que aceitar o preço de mercado do título, ou seja, quanto o governo está disposto a pagar por ele antes do vencimento. Você verá no artigo que dependendo do comportamento dos juros o preço do título sofre variações. Elas podem ser boas ou ruins para quem pretende antecipar a venda. Já se você aguardar até o vencimento o seu dinheiro será remunerado pelos juros que você aceitou receber no ato da compra.

Até o título Tesouro Selic (LFT) possui uma diferença entre o preço da compra e o preço da venda do título. Por isto, imediatamente depois da compra é natural que o seu saldo seja inferior do valor investido já que este saldo representa quanto vale o título se você vendesse ele hoje. Você pode fazer uma analogia ao dólar ou ações. O dólar possui um preço de compra e um preço de venda. O mesmo ocorrm com ações. Você sempre compra por um preço maior e caso queira vender imediatamente sempre irá de deparar com um preço menor. Por isto, estude antes de investir. No caso do Tesouro Selic (LFT), o preço do título tende a subir diariamente e em poucos dias o saldo será maior do que o valor que foi investido. Existe ainda a questão das taxas que devem ser consideradas.

Por tudo isto, só invista depois de entender o que está fazendo. Até a Caderneta de Poupança possui suas regras, e como você pode ver neste artigo, são regras bem confusas que as pessoas normalmente não entendem, mas que deveriam entender.

O conteúdo desse artigo é apenas uma pequena demonstração de tudo que você pode aprender através da série de livros sobre investimentos e reeducação financeira do Clube dos Poupadores. Clique aqui e baixe seus livros agora mesmo.

Receba um aviso por e-mail quando novos artigos como esse forem publicados. Inscreva-se gratuitamente:

Deixar um comentário