Vou mostrar como você pode pesquisar se um determinado banco é confiável para investir o seu dinheiro em CDB, LCI, LCA, compromissadas ou mesmo na caderneta de poupança. Você também poderá avaliar a situação das financeiras que costumam emitir títulos privados como LC (Letras de Câmbio) e RDB (que funcionam como o CDB). Apesar das corretoras serem apenas intermediadoras, também será possível verificar a saúde financeira das mesmas.

Quando você começar a se reeducar financeiramente vai logo perceber que os grandes bancos não oferecem as melhores oportunidades de investimento. Infelizmente o brasileiro ainda concentra grande parte dos seus investimentos (mais de 80%) em apenas seis grandes bancos (fonte). Isso significa que Banco do Brasil, Caixa Econômica, Itaú, Bradesco e Santander não encontram nenhuma dificuldade para conseguir o dinheiro que precisam para manter suas operações. Conseguem dinheiro barato com muita facilidade.

A baixa concorrência, em qualquer setor, é extremamente prejudicial a sociedade. No setor bancário não poderia ser diferente. Os banqueiros sabem que as pessoas preferem bancos grandes, por falta de informação ou por medo do desconhecido. Por isto eles exageram na cobrança de tarifas e na oferta de baixas taxas de rentabilidade nos investimentos que oferecem. Eles sabem que o brasileiro não tem costume de trocar de banco ou de pesquisar outras alternativas.

Pouca gente sabe que existe uma centena de instituições financeiras de menor porte que oferecem investimentos mais rentáveis que os grandes bancos. Já mostrei através deste artigo (clique aqui) e deste outro artigo (clique aqui) como você pode descobrir bancos que oferecem as melhores taxas de juros. Também já mostrei como funciona o FGC que oferece proteção, dentro de determinados limites, contra a falência dos bancos.

Mesmo aqueles que já sabem sobre a oportunidade que existe nos bancos médios, sentem dificuldade na identificação de quais bancos são mais confiáveis ou oferecem maior ou menor risco.

Inversão de papéis:

O negócio de bancos e financeiras é emprestar dinheiro. Só que eles não emprestam o próprio dinheiro, emprestam o dinheiro dos outros. Funcionam como os intermediários entre pessoas superavitárias (que gastam menos do que ganham) e pessoas deficitárias (que gastam mais do que ganham). O lucro dos bancos esta na diferença entre os juros que pagam aos investidores e os juros que cobram dos devedores.

Quando você pede dinheiro emprestado para um banco, ele faz uma verdadeira devassa na sua vida financeira antes e emprestar o dinheiro. Quando os papéis se invertem e você como investidor se torna o credor do banco, deveria fazer uma devassa nos indicadores do banco para verificar se ele está oferecendo taxa de juros compatíveis com o risco que oferecem como devedores.

Recentemente recebi um relato de um leitor incomodado com a baixa taxa de rentabilidade de um investimento oferecido por um grande banco público. O banco estava oferecendo uma LCA que pagava o equivalente a 70% do CDI, ou seja, a rentabilidade seria equivalente a 70% da taxa DI que o site da CETIP divulga através do endereço www.cetip.com.br. Observando sites que divulgam a rentabilidade do mesmo investimento oferecidos por diversos bancos (veja aqui) ele percebeu que existiam instituições oferecendo 97% do CDI. O problema é que essa pessoa tinha medo de investir em uma LCA emitida por um banco que ele não conhecia. Veja como investir em LCI e LCA aqui. Veja como simular uma LCI ou LCA.

Você pode reduzir esse medo avaliando os indicadores que os bancos são obrigados a divulgar, mas que a maioria das pessoas não sabem que existe.

Avaliando a confiabilidade dos bancos

Muitas ferramentas úteis e gratuitas estão surgindo para os pequenos investidores nos últimos anos. Uma dessas ferramentas é o site “Banco Data” que fica no endereço www.bancodata.com.br. Não sei quem é o dono do site, mas parece ser uma iniciativa individual. Não achei nenhuma informação sobre a existência de alguma empresa por trás do projeto.

O site oferece um grande serviço de utilidade pública ao listar, de forma organizada, muitas informações sobre bancos, financeiras, corretoras e cooperativas de crédito. São todas informações públicas que aparecem nos balanços que os bancos são obrigados a divulgar regularmente. O site possui informações sobre mais de 1600 instituições financeiras. Essa ferramenta me fez poupar um bom tempo ao facilitar o acesso a uma grande quantidade de informações.

Relatórios e Balanços:

Observe que existe um botão chamado “Menu” no topo do site Banco Data. Clique nele e depois selecione “Relatórios e Balanços”. Você vai encontrar as categorias: Bancos Comerciais, Financeiras, Mercado de Capitais, Cooperativas de Crédito, Bancos de Investimento e Bancos de Desenvolvimento.

Bancos Comerciais:

Clicando em Bancos Comerciais você encontrará três listas ordenadas: Maiores Bancos, Maiores Lucros e Maiores Prejuízos. O endereço direto é este aqui. Essas três listas já oferecem uma visão geral rápida que permite comparar a situação dos bancos. Quando acessei o site, no momento em que este artigo estava sendo escrito, existiam 95 bancos comerciais na lista decrescente dos maiores bancos. Esses bancos se dividiam entre a lista dos 71 que tiveram lucro e os 24 que tiveram prejuízo no último trimestre.

Entre os bancos que fecharam o último trimestre com prejuízo, pude identificar alguns bancos médios conhecidos por emitirem títulos privados como LCI, LCA e CDB com boas taxas de rentabilidade através de diversas corretoras. Isso já explica o motivo das boas taxas.

Sempre que você estiver diante de um investimento que oferece uma taxa de rentabilidade elevada (bem acima da taxa DI e da Taxa Selic), você deve se lembrar que bancos não oferecem taxas elevadas por bondade. Os juros que os bancos oferecem sempre representam um prêmio para compensar uma percepção maior de risco por parte dos investidores. Juros maiores são oferecidos quando o banco encontra dificuldades para captar recursos quando os juros eram menores.

Um banco que fechou seu último balanço trimestral com prejuízo certamente terá mais dificuldade para conseguir dinheiro emprestado oferecendo seus títulos (CDB, LCI, LCA, etc). Os investidores bem informados sempre “emprestam dinheiro” para os bancos que oferecem a melhor relação de retorno e risco. Devemos exigir juros maiores de instituições com indicadores piores.

Diante de duas oportunidades semelhantes de bancos diferentes é útil utilizar essas informações para tomar a decisão pelo banco que está em melhores condições financeiras. Quanto mais ativos, melhor. Quanto maior o lucro, melhor. Quanto maior for o prejuízo, pior.

Financeiras:

Também existe um ranking das financeiras que você verá no endereço www.bancodata.com.br/financeiras. As financeiras costumam emitir LC (Letras de Câmbio) que funcionam de forma semelhante ao CDB.

Você vai perceber que financeiras são instituições menores que bancos comerciais. Elas possuem menos ativos (menos dinheiro) e lucram menos. No dia que escrevi o artigo, 25% dos bancos tinham fechado o trimestre com prejuízo enquanto 32% das financeiras estavam no prejuízo. Só perdem para as corretoras, onde 36% fecharam o trimestre com prejuízo.

Corretoras:

Para acessar a situação das corretoras basta clicar no menu -> relatórios e balanços -> mercado de capitais. O link direto é este aqui. É importante lembrar que corretoras não emitem títulos próprios de CDB, LCI ou LCA. Elas apenas vendem o título dos outros como uma intermediadora entre o investidor e o emissor do título. Também não fazem empréstimos. Quando você investe através de uma corretora, você não está emprestando dinheiro para a corretora.

Mesmo assim é importante acompanhar a situação financeira da corretora que você pretende utilizar para investir. Nada mais desagradável do que acordar e ler nos jornais que a corretora por onde você investia seu dinheiro fechou as portas. Você terá que mudar de corretora para continuar acessando seus investimentos. Se estiver com dinheiro parado na conta da corretora terá que verificar como eles vão devolver esse dinheiro.

Se você pretende investir em bancos de médio porte, é muito útil ter uma conta em uma boa corretora. É através das corretoras que você pode investir sem a burocracia de abrir contas em diversos bancos de médio porte, mas nem todas oferecem renda fixa. Se ter conta em um banco grande já é fonte de chateações, imagine como seria ter conta em diversos bancos médios, ao mesmo tempo, para aproveitar as oportunidades que eles oferecem. Já mostrei como escolher corretoras neste outro artigo.

Ranking da Agências de Classificação de Risco:

Existem agências que realizam avaliações constantes do risco que o investidor estará correndo se investir em determinada instituição financeira. Já mostrei como consultar essas agências diretamente, como neste outro artigo, mas o Banco Data facilita muito as coisas ao criar uma listagem de instituições com suas classificações. Para entender mais sobre classificação de risco visite aqui.

Visite a opção “Escalas de Classificação de Risco” no endereço www.bancodata.com.br/escalas. Você verá a classificação das três principais agências do mundo, que são a Fitch, Moody’s e Standard & Poor’s. Quanto mais alto estiver o banco nessa listagem, mais seguro será emprestar dinheiro para este banco através dos investimentos que ele oferece (com base na avaliação de cada agência). Essa listagem facilita muito a comparação entre os bancos.

O site também oferece um “Monitor de Ratings” no endereço www.bancodata.com.br/ratings onde você pode acompanhar as últimas atualizações das notas de risco. Periodicamente as agências revisam as notas ou as suas perspectivas. As agências podem reafirmar a nota que o banco já tem, podem aumentar ou rebaixar a nota.

Informações detalhadas:

Em todos esses relatórios que citei anteriormente é possível clicar no nome do banco para acessar um relatório completo. Você também pode acessar um relatório específico através do campo de busca. No menu superior existe um campo chamado “Busca de Balanços”. Fazendo a busca vai aparecer o nome do banco e o botão azul “Ver Relatório”. O relatório possui vários gráficos que facilitam muito a visualização do histórico de dados e a comparação entre os bancos.

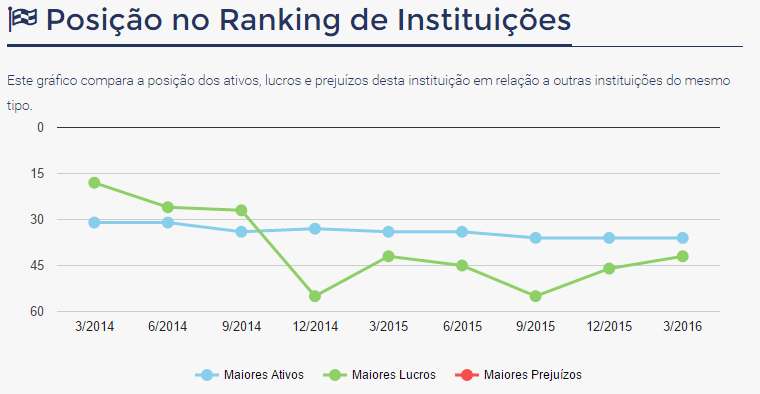

Veja o gráfico da posição no Ranking de Instituições:

Este gráfico é de um banco qualquer que escolhi para exemplificar. Observe que entre 2014 e 2015 esse banco vem caindo de posição na lista dos maiores bancos (linha azul). A linha verde em queda indicou uma baixa nos lucros.

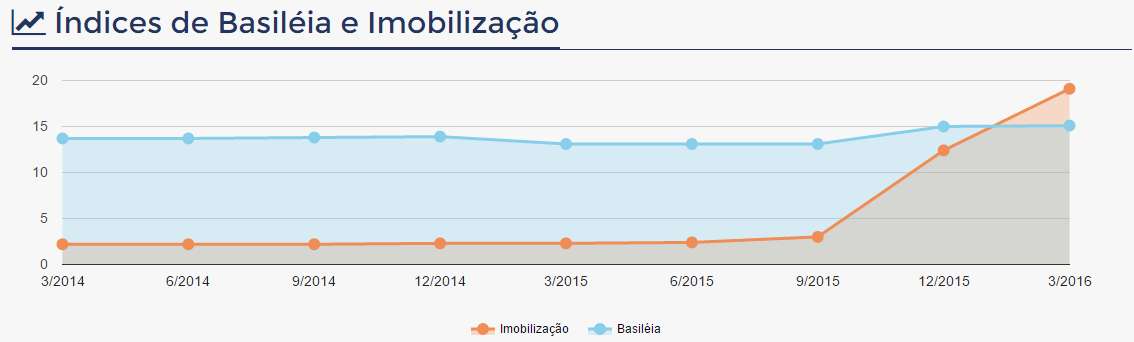

Índices de Basiléia e Imobilização:

Esse gráfico mostra duas informações importantes e pouco conhecidas do pequeno investidor que é o índice basiléia e a imobilização dos bancos. Quanto maior for o índice Basiléia, melhor. No exemplo acima o banco estava com Basiléia de 13,7% em março de 2014. Em 2016 esse índice estava em 15,1%. Isso significa que para cada R$ 100,00 emprestados pelo banco para seus clientes, o mesmo possuía patrimônio de R$ 15,10. É por isso que quanto mais elevado for este índice, maior será a garantia de que o banco terá capacidade de honrar com seus compromissos. Vale destacar que o índice mínimo exigido pelo Banco Central do Brasil é 11%. Os dois maiores bancos privados do Brasil tinham basiléia de 17,6% e 16,8% quando este artigo foi escrito. Pode parecer estranho para a maioria das pessoas (é estranho mesmo), mas os bancos podem emprestar dinheiro que não possuem. É o chamado “sistema de reserva fracionárias“.

Já o índice de imobilização é o contrário. Quanto menor, melhor. No nosso exemplo acima o índice era de e 2,2% em 2013 e agora em 2016 saltou para 19,1%. Isso significa que para cada R$ 100,00 do patrimônio do banco, R$ 19,10 estavam investidos em bens que não possuem uma liquidez imediata, ou seja, imobilizados em imóveis, veículos, materiais, etc. Quanto menor o índice, mais rápido o banco terá condições de usar seu patrimônio para honrar seus compromissos em caso de dificuldades. O índice máximo tolerado pelo Banco Central do Brasil é 50%. Os dois maiores bancos privados do Brasil possuem índices de imobilização de 27,30% e 33,90% atualmente.

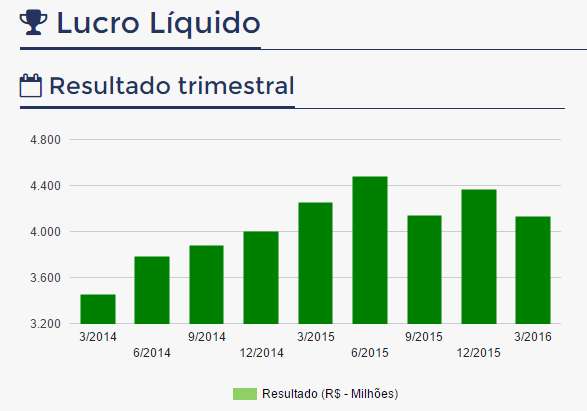

Lucro Líquido Trimestral:

Esse gráfico mostra um histórico do lucro trimestral de um dos bancos que usei como exemplo. Isso permite visualizar se os lucros são consistentes e se existe uma tendência de alta ou de queda. Bancos em dificuldade costumam operar com prejuízo consistente.

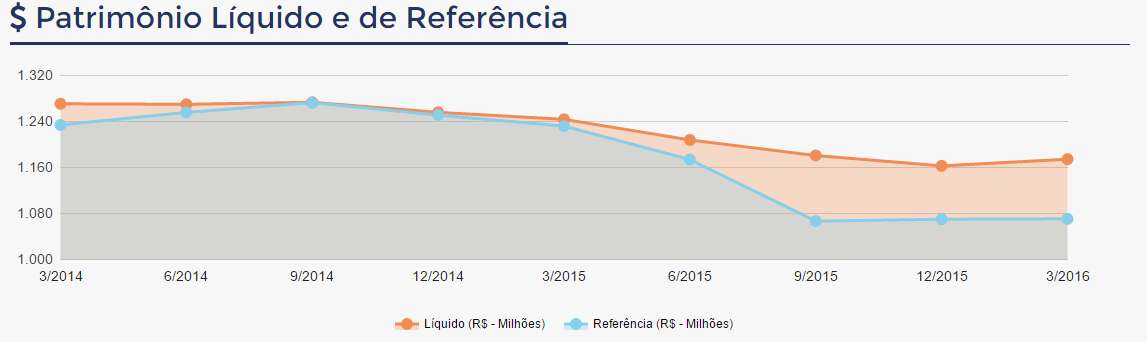

Patrimônio Líquido:

Permite acompanhar a evolução do patrimônio líquido dos bancos. É desejável o crescimento, ou pelo menos a estabilidade, do patrimônio líquido. Já o Patrimônio de Referência é a soma do patrimônio líquido com outros itens como provisão, dívidas subordinadas, instrumentos híbridos de capital de dívidas e subtraídos de reservas, créditos tributários, ativos diferidos, entre outros. Dessa forma, o Patrimônio de Referência reflete melhor a situação do banco.

Conclusão:

É muito importante que os pequenos investidores descubram as oportunidades oferecidas pelos bancos de médio porte. No passado, somente grandes investidores e os gestores de fundos de investimento tinham acesso a estes bancos. Hoje, o acesso ficou mais fácil depois que as grandes corretoras começaram a ofertar produtos de renda fixa emitidos por diversos bancos. Sem a popularização da internet isso não seria possível, pois todas as operações são online.

Também precisamos agradecer aqueles que dedicam tempo, dinheiro e energia desenvolvendo ferramentas que ajudam os pequenos investidores através da internet. Muitas vezes essas iniciativas são individuais e surgem para suprir a necessidade do próprio desenvolvedor.

Infelizmente, no mercado financeiro, a ignorância do pequeno investidor é fonte de lucro para muitas instituições. É graças a essa ignorância financeira que muitos investimentos ruins e com baixa rentabilidade são muito ofertados (exemplos: títulos de capitalização e caderneta de poupança). A falta de educação financeira de muitos é uma oportunidade de lucro fácil de grandes instituições.

Por isso as iniciativas individuais de pessoas que criam ferramentas, sites, aplicativos, que escrevem livros ou elaboram cursos sobre educação financeira e investimentos devem ser valorizadas. São estas pessoas que estão ajudando pequenos investidores brasileiros a obterem melhores resultados. Iniciativas do governo e das próprias instituições financeiras são apenas decorativas.

Receba um aviso por e-mail quando novos artigos como esse forem publicados. Inscreva-se gratuitamente:

Deixar um comentário