Os investimentos relacionados ao mercado imobiliário se beneficiam quando os juros estão em queda ou em níveis historicamente baixos. Quando os juros estão elevados ou em um ciclo de alta, ocorre o contrário.

No caso dos fundos imobiliários, esse comportamento é bem evidente.

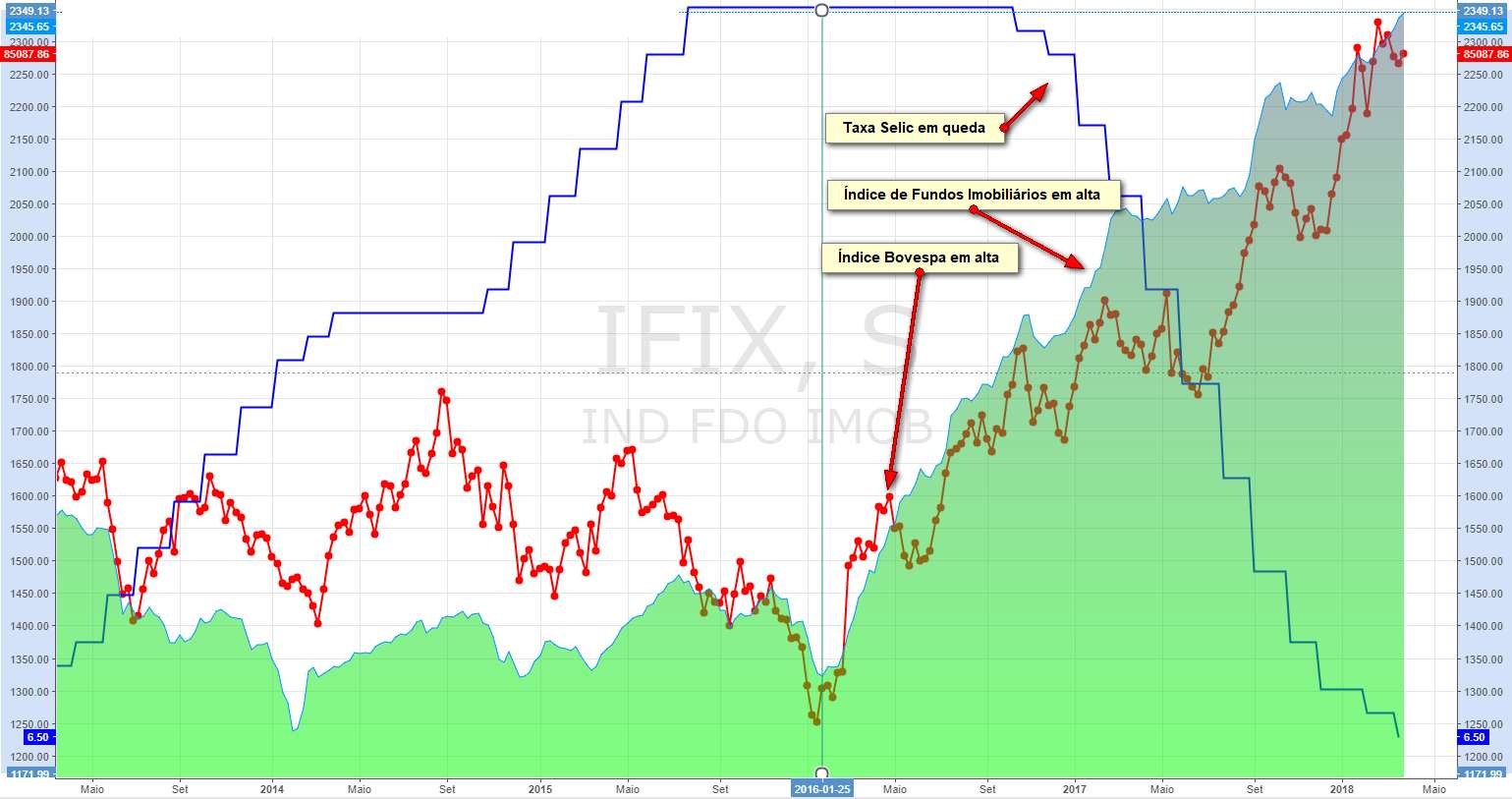

O gráfico acima mostra o comportamento do fundo imobiliário FXX11 (Fator IFIX FII). Esse fundo investe em cotas de outros fundos com o objetivo de replicar a carteira teórica do IFIX que é um Índice de Fundos de Investimentos Imobiliários que tem por objetivo medir a performance dos fundos imobiliários listados para negociação na bolsa de valores.

O gráfico mostra o desempenho do mercado de fundos imobiliários entre junho de 2014 e fevereiro de 2018. Nesse período foi possível observar a relação inversa entre o ciclo de alta da taxa Selic e queda no preço das cotas dos fundos e o ciclo de baixa da Selic que provocou a valorização das cotas dos fundos. Praticamente todos os fundos imobiliários sofrem o impacto da alta ou queda da taxa Selic.

Os fundos de investimento imobiliário (FII) são fundos que investem o dinheiro dos cotistas em ativos do setor imobiliário. Esses ativos podem ser imóveis de verdade como salas comerciais, andares ou prédios inteiros, lojas, shoppings e galpões que são alugados para gerar renda que será distribuída entre as pessoas que compraram cotas do fundo. Os fundos imobiliários também podem investir em outros fundos imobiliários (fundos de fundos) ou títulos de renda fixa como LCI e CRI.

Os fundos imobiliários distribuem parte do lucro líquido desses aluguéis, na forma de proventos, para aqueles que compram suas cotas.

Existem fundos que pagam esses proventos de forma consistente, todos os meses, como se fosse uma fonte de renda passiva. É por esse motivo que a queda da taxa Selic beneficia os fundos imobiliários. Quando a taxa Selic está muito baixa, a renda mensal de alguns fundos se torna mais atrativa.

Quando a economia está aquecida a população, empresas e governos demandam mais produtos e serviços. Para atender esse aumento da demanda as empresas investem, abrem novos escritórios, inauguram novas lojas e novos galpões para armazenar e produzir seus produtos. Tudo isso aumenta a demanda pelos imóveis que são de propriedade dos inúmeros fundos imobiliários que existem no Brasil.

Como você poderá ver no próximo gráfico, bastou o fim do ciclo de alta dos juros em 2016 para que o preço das cotas dos fundos imobiliários e das ações das empresas iniciassem seu ciclo de valorização. O investidor atento entende que a renda variável tende a oferecer bom desempenho diante do ciclo de queda dos juros. Com mais gente querendo comprar os fundos e menos querendo vender, os preços tendem a subir. A linha azul do gráfico abaixo representa as alterações na meta da taxa Selic que o Banco Central vem promovendo desde 2014. A linha vermelha mostra o índice que mede o desempenho das ações da bolsa de valores. A área verde mostra o índice que mede o desempenho dos fundos imobiliários.

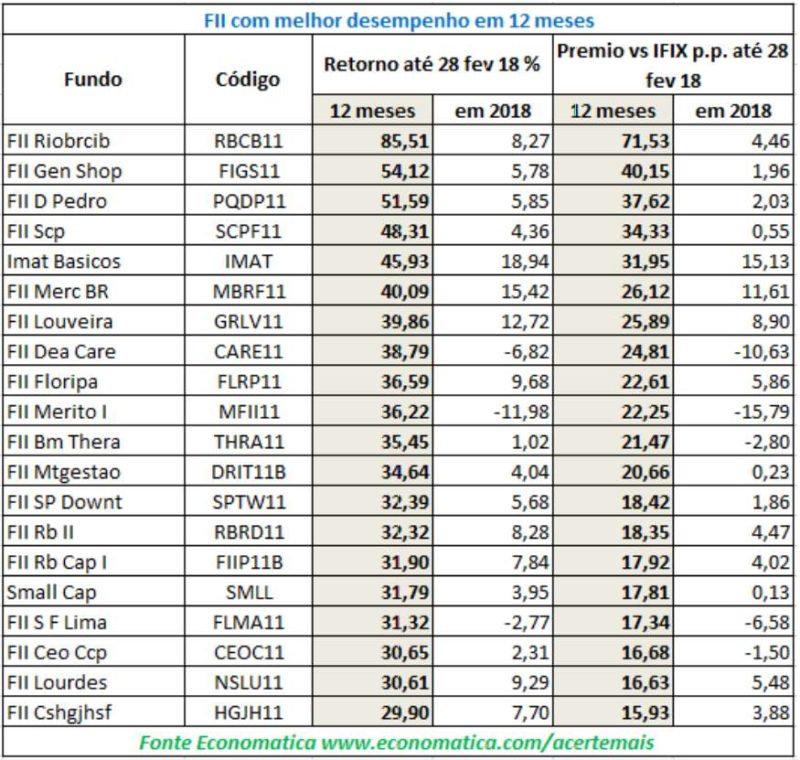

A Economatica publicou um estudo mostrando os fundos imobiliários com maior desempenho nos últimos 12 meses (figura abaixo) que nos dá uma ideia do que aconteceu com esse mercado em 2017.

É claro que você não deve considerar essa lista como sendo uma recomendação de investimentos, pois a valorização passada desses fundos não representa garantia nenhuma de que terão valorização futura replicando o desempenho anterior.

Na tabela abaixo, eles listaram os 20 fundos com melhor desempenho nos últimos 12 meses até 28 de fevereiro de 2018. As séries históricas são ajustadas por proventos (fonte). Podemos ver que o retorno, somente nos primeiros meses de 2018, foram bem expressivos.

Eles também publicaram uma lista de 11 fundos que tiveram Dividend Yield superior a 10% em

12 meses anteriores a 28 de fevereiro de 2018.

Além dos ganhos de capital que o investidor pode ter comprando e vendendo as cotas dos seus fundos, seguindo o mesmo processo que utilizamos para comprar e vender ações na bolsa, também é possível ter rendimentos regulares ou até mensais.

Diversos fundos que possuem imóveis alugados em setores como lojas comerciais, shopping, educacional, logístico, hospitalar, agências bancárias, hotéis, etc, pagam uma renda passiva chamada Dividend Yield de forma regular, totalmente isenta de imposto de renda.

O Dividend Yield nada mais é do que a taxa de retorno que um investidor teve, na forma de rendimentos ou proventos, em relação ao preço de cada cota do fundo imobiliário.

Vamos imaginar que você comprou a cota de um fundo X que custou R$ 100,00. Cada cota do fundo gera um rendimento mensal de R$ 0,90. Você também comprou uma cota do fundo Y por R$ 50,00. Esse fundo tende R$ 0,50 por mês por cota.

Podemos dizer que o fundo X tem Dividend Yield de 0,9% já que (0,9/100) = 0,009 ou 0,9%. O fundo Y tem Dividend Yield de 1% já que (0,5/50) = 0,01 ou 1%.

Podemos dizer que o investimento no fundo Y oferece melhor retorno já que o investimento foi de R$ 50,00 e o retorno mensal é de 1% (R$ 0,50) por cota. Como o preço da cota do fundo flutua para cima e para baixo (como ocorre com as ações) a taxa de retorno de cada investidor (Dividend Yield) depende do preço que ele pagou por suas cotas. Quem comprou cotas quando os preços estavam baixos, terá uma taxa de retorno maior. Se o preço dessa cota de R$ 50,00 subir para R$ 100,00 e retorno continuar de R$ 0,50 por cota teremos uma avaliação diferente com relação ao percentual de retorno.

Observe na tabela acima que alguns fundos pagaram 14% de Dividend Yield.

É claro que os fundos que apresentam Dividend Yield maiores atraem mais investidores. O preço da cota desses fundos reflete essa maior demanda.

É importante estudar cada fundo para compreender por qual motivo ele ofereceu um bom rendimento nos últimos meses e se existem indícios de que esse desempenho e regularidade continuará no futuro.

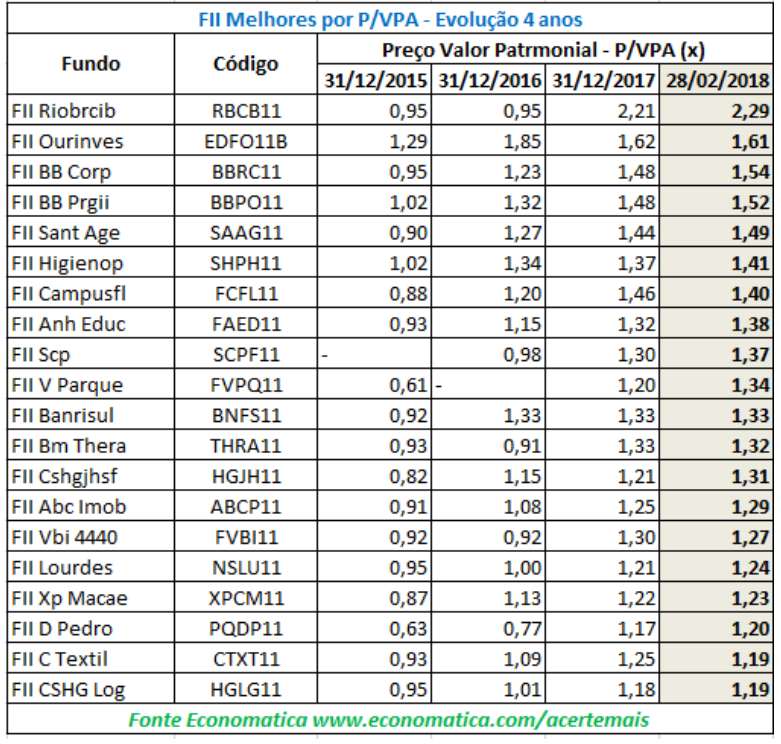

Outro dado interessante do relatório é a tabela dos melhores por P/VPA. Esse é um dos indicadores financeiros mais utilizados pelos investidores. Ele mostra o resultado da divisão entre o preço da cota e o Valor Patrimonial por cota. Indica quanto os investidores estão dispostos a pagar, naquele momento, pelo Patrimônio Líquido do fundo.

O valor patrimonial é calculado ao dividir o patrimônio líquido pela quantidade de cotas do fundo. Vamos imaginar que a cota do fundo está sendo negociada por R$ 30 e o valor patrimonial por cota é R$ 40. Ao calcular P/VPA iremos dividir 30 por 40 e teremos 0,75.

Podemos afirmar que a cota deste fundo está sendo negociada com um “desconto patrimonial” de 25%. Agora vamos imaginar que o preço é R$ 50 e o valor patrimonial é de R$ 38. Dividindo 50 por 38, temos 1,31. Podemos dizer que existe ágio sobre o patrimônio.

Teoricamente, se esse fosse o único indicador importante, seria possível dizer que o primeiro exemplo oferece uma margem de segurança maior para o investidor, afinal de contas o patrimônio que a sua cota representa vale mais do que o preço que estão cobrando por ela.

Quando o P/VPA é menor que 1, significa que a cota do fundo tem preço negociado abaixo do valor patrimonial. Pode representar uma oportunidade, embora seja necessário avaliar outros fatores que justifiquem ou confirmem essa oportunidade.

Devemos considerar que o valor do patrimônio dos fundos imobiliários é medido com base em estudos e pesquisas imobiliárias através de avaliações semestrais.

O preço dos imóveis pode sofrer variações com base em inúmeros fatores. Nem sempre a avaliação retrata com clareza aquilo que seria possível conseguir se o imóvel fosse vendido hoje. Um imóvel pode ser avaliado por R$ 50 milhões, com base nas avaliações contratadas pelo gestor do fundo hoje, mas isso não significa que na prática seria possível encontrar alguém disposto a pagar esse valor se o imóvel estivesse à venda.

Na tabela acima é possível observar claramente que em 2015 e 2016, quando o país enfrentava o momento mais crítico de uma crise econômica, os P/VPA dos fundos listados na tabela estavam abaixo de 1 e isso mostrava ao investidor que os preços das cotas estavam com desconto, ou seja, o preço cobrado por cota era menor do que o valor do patrimônio do fundo.

Grandes investidores sempre contrataram serviços caros que fornecem acesso a banco de dados, históricos, análises e relatórios como esses que mostrei aqui no artigo. Para o pequeno investidor sobra uma grande quantidade de informações espalhadas por todos os lugares.

Recentemente eu assinei um site que fornece muitos dados sobre fundos imobiliários, voltado para o pequeno investidor, esse aqui. Ele deve me ajudar a escrever futuros artigos sobre fundos imobiliários aqui no Clube dos Poupadores. Eles oferecem planos gratuitos e planos pagos através de mensalidades acessíveis.

Nos próximos artigos vou compartilhar uma planilha que eu desenvolvi para estudar o comportamento dos preços dos fundos imobiliários utilizando um outro serviço. Ela facilitou meus estudos sobre o comportamento dos preços das cotas dos fundos no decorrer do tempo.

É sempre bom lembrar que como educador financeiro, a legislação não me permite fazer recomendações sobre fundos imobiliários específicos, ações e debêntures específicas. Somente os “Analista de Valores Mobiliários” podem recomendar ativos específicos. O problema é que a maioria deles trabalha para bancos e corretoras e não para as pessoas que vão receber suas recomendações.

Isso dificulta um pouco a escrita de artigos com exemplos reais (como costumo fazer com a renda variável). As tabelas apresentadas aqui foram exibidas em relatório gratuito (fonte) produzido para a imprensa, com caráter informativo e não como uma recomendação de investimento.

Por fim, instalei um novo sistema de “área de comentários” aqui no Clube. Estamos perto de ultrapassar 41 mil comentários respondidos. Na semana passada os comentários ficaram desligados enquanto estudava uma solução. O crescimento do site vem exigindo mais investimentos na sua estrutura, mesmo assim foi necessário limitar os comentários em 400 caracteres neste novo sistema.

Receba um aviso por e-mail quando novos artigos como esse forem publicados. Inscreva-se gratuitamente:

Deixar um comentário