Iniciamos a temporada das previsões sobre os melhores investimentos para o ano de 2019. Nesse período, vários economistas, analistas, jornalistas e outros influenciadores apresentam as suas previsões sobre o futuro da economia e dos investimentos.

De certa forma, todos tentam encontrar uma forma de influenciar as suas decisões sobre o investimento do seu dinheiro.

No passado, não muito remoto, essas previsões que influenciavam a vida das pessoas eram fornecidas por xamãs, pajés ou velhos sábios dotados de muitas experiências e de toda a intuição que elas proporcionavam. Isso ajudava os nossos ancestrais que dependiam do plantio, coleta e da caça para sobreviver. Naquele tempo, o início de cada ano marcava um novo ciclo da natureza dividido por suas estações (verão, outono, inverno, primavera). Era uma nova oportunidade para plantar, coletar e caçar contando com a experiência dos mais velhos que tinham o conhecimento para entender os sinais da natureza.

Atualmente, a sua sobrevivência depende mais da maneira como você lida com o dinheiro do que da maneira como lida com a natureza.

Trocamos as nossas ferramentas e flechas por computadores e aplicativos. Substituímos a busca pela sobrevivência nas florestas pela sobrevivência em escritórios climatizados.

Todo alimento que precisamos está disponível no supermercado mais próximo. Basta dizer “débito” ou “crédito” depois de introduzir o “retângulo de plástico” em um aparelho eletrônico para digitar os “quatro números mágicos“.

Ferramentas para se conseguir alimento do passado e do presente.

As ferramentas que precisamos aprender a usar para garantir a nossa sobrevivência mudaram muito. Os sinais que devemos prestar atenção são emitidos pela economia e não mais pela natureza no perímetro onde moramos. Precisamos aprender a lidar com o nosso dinheiro, com os sinais que a economia emite e com as ferramentas modernas para garantir a nossa sobrevivência nesse mundo econômico (paralelo) que criamos.

Taxa de juros cada vez menor

Todas as semanas o Banco Central divulga uma pesquisa (Boletim Focus) feita com mais de 100 economistas que trabalham para as principais instituições financeiras do país. O objetivo é identificar quais são as projeções deles sobre os juros, inflação, câmbio, PIB e outras variáveis para os próximos meses e anos. As projeções desses profissionais são utilizadas como base para decisões da própria instituição financeira onde trabalham e de seus clientes sobre onde irão investir nos próximos meses e anos. Isso significa que as expectativas dessas pessoas podem influenciar o futuro.

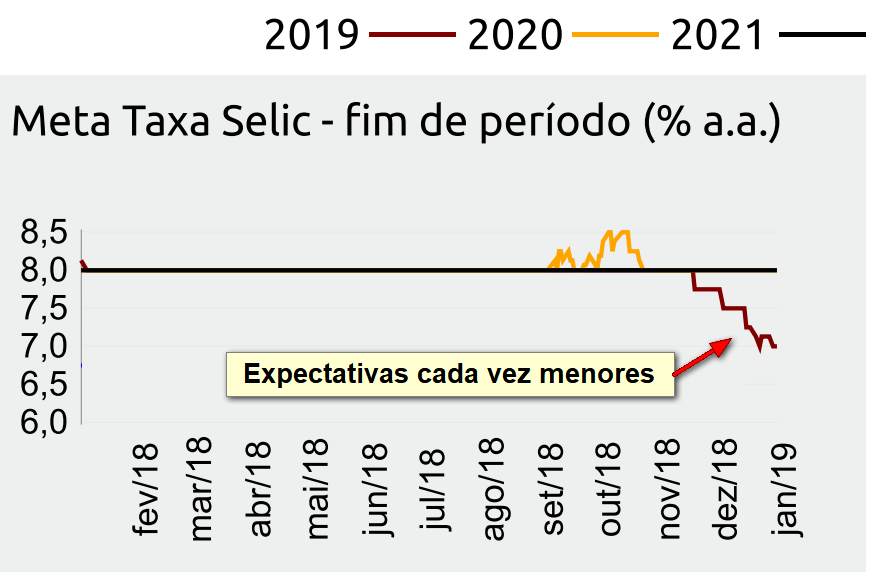

No primeiro Boletim Focus 2019 (fonte), as expectativas apontavam que no final de 2019 teríamos uma taxa de juros (Taxa Selic) de 7% ao ano e inflação de 4%. Caso queira saber mais sobre o boletim focus leia esse outro artigo.

Considerando que os investimentos de renda fixa tendem a seguir a Taxa Selic, podemos dizer que se você conseguir fazer seus investimentos renderem algo próximo de 7,00% ao ano, com a inflação esperada de 4,00%, você terá um ganho real de 2,88% (como calcular juros reais).

Podemos considerar que 2,88% será o “prêmio” para aquele que poupar e investir em renda fixa através de investimentos capazes de render algo próximo de 100% do CDI ou da Taxa Selic. Parece pouco, mas 2,88% ao ano é uma das maiores taxas reais de juros do mundo.

Com um pouco mais de conhecimento é possível potencializar a rentabilidade dos seus investimentos durante o ano através da renda variável e de cuidados que você deve ter com a renda fixa.

Desde o início do ciclo de queda da taxa básica de juros (2016) os investimentos de renda variável apresentaram bons resultados. Em 2016 o índice Bovespa, que mede o desempenho das ações mais negociadas na bolsa, registrou altas de 38,9%. Depois tivemos 26,9% em 2017 e 15,03% em 2018 (fonte). Esses números mostram que teria sido possível compensar parte da queda na rentabilidade da renda fixa ampliando uma parte dos seus investimentos em renda variável. Teoricamente o investidor conservador deveria ter conhecimentos básicos que permitissem investir uma pequena parte do que possuem em renda variável, pelo menos é isso que acontece no restante do mundo (eu falo sobre isso no final desse outro artigo).

Agora precisamos refletir sobre o futuro

O gráfico abaixo mostra que as expectativas para a os juros no final de 2019 está cada vez menor. O gráfico foi retirado do primeiro Boletim Focus de 2019.

As quatro iniciativas

Como pequenos investidores, em um mercado que espera juros cada vez menores para 2019, podemos implementar quatro iniciativas para melhorar o desempenho dos nossos investimentos durante o ano.

- Reduzir os custos dos investimentos de renda fixa.

- Reduzir o impacto da inflação no nosso custo de vida.

- Aumentar o percentual investido mensalmente.

- Ampliar os conhecimentos para investir em renda variável (ações) com sabedoria.

Todas essas iniciativas podem influenciar as variáveis que temos algum controle. Todas elas podem impactar o desempenho dos investimentos que você possui. Vamos falar um pouco sobre cada uma.

1. Custos da renda fixa: você precisa fugir

Não podemos fazer nada para impedir o governo de reduzir ainda mais a taxa de juros em 2019, prejudicando a rentabilidade de todos os investimentos mais conservadores. Muitos institutos projetam inflação e crescimento econômico cada vez menores e essas são as condições ideais para o Banco Central manter os juros baixos por mais tempo ou até para promover novas reduções (fonte).

Mesmo assim, você pode aumentar a rentabilidade dos seus investimentos de renda fixa de três formas:

1) Se você investe em renda fixa através dos fundos de investimento de grandes bancos, pagando taxas administrativas acima de 0,5% ao ano, você pode transferir seus recursos para fundos com as mesmas características que cobram taxas menores. Todas as grandes corretoras independentes oferecem aos seus clientes a possibilidade de investir em fundos de diversas gestoras. Existe uma concorrência entre essas gestoras pelos recursos dos investidores e isso permite taxas mais competitivas na renda fixa.

2) Se você tem investimentos em CDB, LCI e LCA de grandes bancos, provavelmente você está aceitando percentuais do CDI muito baixos nesses investimentos. As grandes corretoras também oferecem a possibilidade de investir em CDB, LCI e LCA de bancos com taxas bem acima de 100% o CDI. Sugestão de leitura: Livro Como investir em CDB, LCI e LCA para aprender a investir fora dos grandes bancos com segurança.

3) Se você tem grandes quantias investidas na poupança como reserva de emergência, considere a possibilidade de investir uma parte disso em títulos públicos como o Tesouro Selic ou em CDBs de bancos de menor porte que oferecem liquidez diária com taxas maiores.

Essas três decisões podem ampliar a rentabilidade dos seus investimentos de renda fixa mantendo o seu dinheiro investido de forma conservadora. Quando a rentabilidade da renda fixa está baixa, qualquer ganho adicional é importante.

2. Impacto da inflação: você precisa reduzir

Você não pode fazer nada contra a inflação oficial (IPCA) que teremos nos próximos meses, mas você tem o poder de escolher os produtos e serviços que consome e que impactam a inflação do seu custo de vida. Você pode substituir produtos, marcas e lojas que cobram mais caro pelas que cobram menos. Você pode pesquisar mais para aproveitar as promoções. Você pode desperdiçar menos e fazer uso inteligente do que já tem. Muitas vezes isso é uma questão de parar por alguns minutos para pensar ou pesquisar as alternativas. Reduzindo suas despesas e desperdícios você terá uma sobra maior de dinheiro para investir. Isso certamente vai impactar positivamente o resultado dos seus investimentos até o final do ano.

3. Percentual investido: você pode aumentar

Considere o seu trabalho como se ele fosse um investimento (já falei sobre isso aqui). O dinheiro que você consegue economizar todos os meses, depois de pagar suas despesas, pode ser considerado como a rentabilidade do seu trabalho. É esse lucro do trabalho que você irá poupar e investir que permitirá menos dependência futura ou mais independência financeira.

Quando temos pouco dinheiro investido, a rentabilidade do investimento é menos importante do que o percentual que você pode investir mensalmente. Vamos ver como isso funciona.

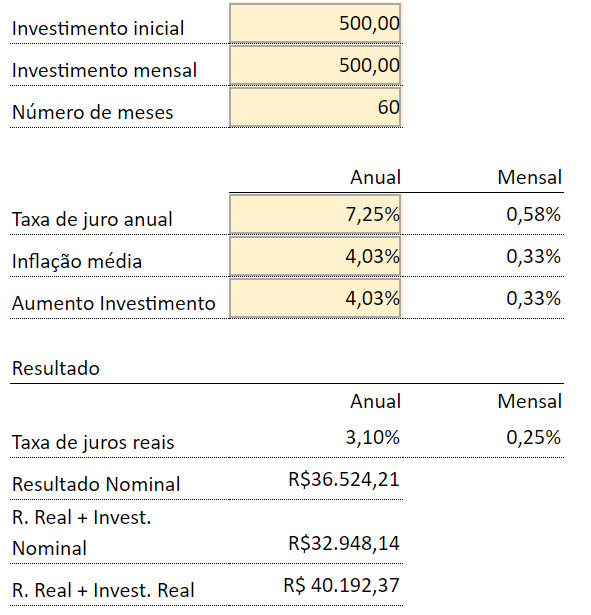

Veja essa simulação que eu fiz utilizando esse simulador de juros reais.

Vamos imaginar que você pretende poupar R$ 500 por mês por 60 meses para realizar um determinado objetivo no futuro. Na simulação iremos imaginar que a rentabilidade dos seus investimentos é de 7,25% ao ano (campo taxa de juro anual) com inflação de 4,03% ao ano (campo inflação média). Para compensar essa inflação você se comprometeria em aumentar em 4,03% o valor investido a cada mês. (campo aumento investimento). No final dos 60 meses você teria R$ 40.192,37 para realizar seus objetivos.

Experimente fazer essa mesma simulação clicando aqui investindo R$ 100 a mais por mês, ou seja, ao invés de investir R$ 500 mensais você investiria R$ 600,00. O seu resultado final seria de R$ 48 mil ao invés de pouco mais de R$ 40 mil. Agora experimente investir os mesmos R$ 500 mensais com rentabilidade de 10% ao ano. O seu resultado será de R$ 42 mil. Experimente simular uma rentabilidade de 15% ao ano e verá seu resultado aumentar para R$ 47.754,41.

Mesmo tendo o conhecimento necessário para conseguir a rentabilidade 15% ao ano (mais que o dobro da simulação inicial) o impacto desse aumento na rentabilidade seria menor do que um simples aumento de R$ 100 na quantia investida mensalmente.

Isso significa que quando temos pouco dinheiro investido e pouco dinheiro para investir, devemos focar nosso esforço para aumentar o percentual que poupamos e investimos, pois isso é que fará maior diferença.

4. Renda variável: você precisa dominar

Já quando você tem uma boa quantia na sua reserva para emergências e uma boa quantia livre para investimentos de maior risco, você deve ampliar seus conhecimentos para aumentar a rentabilidade da sua “carteira de investimentos”. A sua carteira de investimentos é total de todos os investimentos que você possui. Em um ambiente onde os juros da renda fixa estão baixos ou em queda, podemos aumentar a rentabilidade dos nossos investimentos aplicando uma pequena parte do que temos em renda variável.

Para investimentos de valores maiores em prazos maiores, qualquer variação na rentabilidade do investimento fará uma enorme diferença.

Vamos imaginar uma pessoa que já tem R$ 100.000,00 e pretende poupar R$ 1.000,00 por mês com o objetivo de utilizar esse dinheiro somente na aposentadoria (30 anos depois). Com uma taxa de 7,25% ao ano, inflação de 4,03% ao ano e um aumento igual das parcelas para compensar a inflação, teremos um patrimônio acumulado de R$ 2.278.087,07. Se essa pessoa conseguir investir em conhecimentos que permitem aumentar a rentabilidade média desses investimentos de 7,25% ao ano para 10,25% ao ano, o resultado final será de R$ 3.428.065,91. Temos uma diferença R$ 1.149.978,84. Isso significa que aumentar em 3 pontos percentuais a rentabilidade média do seu investimento (neste exemplo) no decorrer de vários anos produziria um patrimônio 50,48% maior.

Esse ganho adicional compensa todo o esforço necessário para aprender a investir melhor o que você já tem e tudo que ainda terá. Quanto mais recursos temos para investir e quanto maior for o prazo, mais valioso será o investimento feito hoje para aumentar a nossa capacidade de rentabilidade nossos investimentos.

O que mais importa…

Não importa muito a opinião dos especialistas que estão produzindo conteúdos sobre o melhor investimento para o ano. O que importa mesmo é adquirir os conhecimentos necessários para que você possa influenciar todas essas variáveis, que citei no artigo, que te permitem poupar mais, investir mais e conseguir rentabilidades maiores em qualquer cenário da economia e em qualquer ano da sua vida.

Tenha cuidado ao seguir recomendações sobre os melhores investimentos daqueles que se apresentam como xamãs ou pajé modernos dos investimentos. Eles até podem apresentar boas dicas, com boas intenções, mas eles nunca recomendarão nada levando em consideração o seu nível de conhecimento sobre investimentos, sua realidade presente e seus planos sobre futuro. Somente você tem acesso a esse tipo de informação sobre a sua vida.

Receba um aviso por e-mail quando novos artigos como esse forem publicados. Inscreva-se gratuitamente: