Existe uma relação muito próxima entre os diversos números da economia (variáveis macroeconômicas) e os juros pagos aos investidores de títulos públicos. Recentemente li um trabalho onde o autor declara que 53% da variação dos juros (para cima ou para baixo) depende de variáveis cíclicas da economia: PIB, taxa de inflação e variação do câmbio nominal (fonte).

O restante da variação parece estar relacionada com a aversão ao risco e às expectativas de inflação, ou seja, depende do “medo” que os investidores sentem de investir e quanto eles imaginam (expectativa) que será a inflação no futuro.

Como você pode ver, metade das variações dos juros podem ser mensuradas através de números e a outra metade depende de fatores psicológicos, emocionais, medo, ganância, euforia, etc.

Podemos observar que é muito importante avaliar as expectativas dos agentes econômicos (famílias, empresas, bancos, investidores, etc) sobre o futuro, pois elas irão influenciar na rentabilidade dos nossos investimentos.

Uma das formas de fazer isto é: observar o gráfico de Estrutura a Termo das Taxas de Juros (ETTJ) e avaliar o contexto que estamos vivendo neste exato momento. Para entender como funciona, vou utilizar o contexto que vivemos no momento em que estou escrevendo este artigo.

Tudo indica que os juros vão continuar subindo em 2015. Pelo menos é isto que uma parte do mercado acredita. Podemos ver isto nas notícias e artigos publicados desde a última reunião do COPOM em 28 e 29 de abril e pelas observações, que qualquer um pode fazer, do gráfico da ETTJ (que irei mostrar logo abaixo). A pesquisa semanal do Boletim Focus (que também irei comentar) mostra a mesma expectativa.

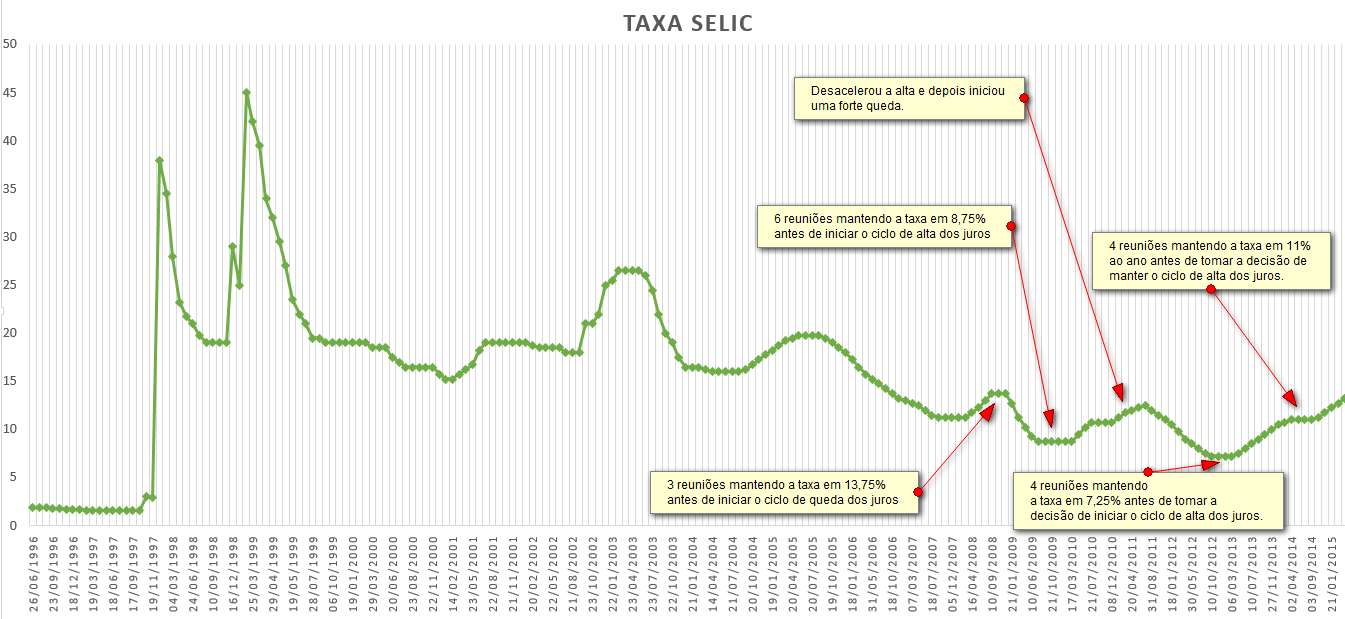

Para a maioria das pessoas pode parecer estranho, mas o fato dos juros aumentarem fortemente em 2015 faz as taxas de juros futuras caírem.

Isto pode ser observado nas taxas oferecias para quem pretende comprar títulos públicos Tesouro Prefixado (LTN) e Tesouro IPCA+ (NTN-B Principal). Veja que as taxas dos títulos Tesouro Prefixado e Tesouro IPCA+ são maiores para os títulos que vencem em 2018 e 2019 e menores para títulos mais logos com vencimentos depois de 2021.

Entender isto é simples. Um dos principais motivos para o atual ciclo de alta dos juros é o combate a inflação. Quanto mais os juros se elevarem em 2015 e 2016, maior será a recessão e maior a probabilidade de redução da inflação. A meta do governo é aproximar a inflação dos 4,5% que é a meta inflacionária (leia sobre política monetária).

Se a inflação for controlada mais rapidamente, teoricamente, não existirão mais motivos para manter os juros elevados no longo prazo. A economia entrará em recessão de forma gradativa na medida que os juros subirem. Em um determinado momento, quando estivermos no fundo do poço, o governo terá que voltar a estimular o crescimento da economia e para isto terá que reduzir os juros.

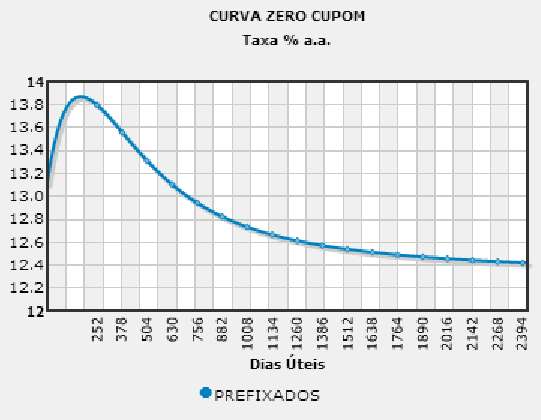

Existe um gráfico que permite observar o que o mercado espera para o futuro dos juros. Este gráfico é gerado pela Anbima. Com ele é possível observar a Estrutura a Termo das Taxas de Juros (ETTJ). O gráfico é criado a partir das taxas dos títulos públicos prefixados e atrelados ao IPCA, além da inflação implícita nas curvas. Vale lembrar que existem muitos títulos públicos que não são vendidos no Tesouro Direto (para pessoas físicas) mas são negociados no mercado por bancos e outras instituições financeiras.

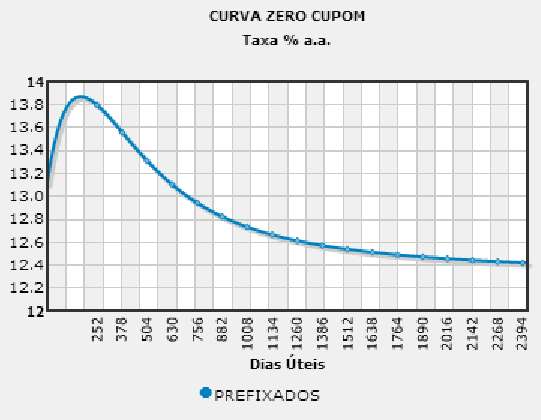

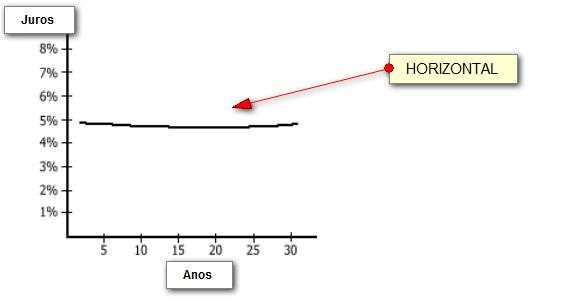

O gráfico abaixo trabalha com dias úteis. Desta forma, 252 dias úteis equivalem a 1 ano. Podemos observar que a expectativa do mercado (quando este artigo foi escrito) é de que os juros devem atingir o topo nos próximos seis meses e depois devem cair (fonte). Veja:

É importante que você perceba que esse gráfico da “Estrutura a Termo das Taxas de Juros” não decreta qual será o futuro dos juros. Ele só mostra quais são as expectativas dos agentes econômicos (famílias, empresas, bancos, etc) sobre o futuro da taxa de juros no presente momento.

Isto não significa que estas expectativas irão se confirmar no futuro, não se trata de profecia, mas de uma expectativa. As expectativas mudam a todo momento, já que os fatos econômicos e políticos não param de acontecer e por isto não param de influenciar as expectativas do mercado.

Por isto, sempre existe um grau de risco quando você investe em títulos públicos prefixados (Tesouro Prefixado LTN) ou indexados pela inflação (Tesouro IPCA+ NTN-B), pois hoje a expectativa é uma, amanhã ela pode ser outra. Isto não significa que você não deva investir nestes títulos. Só significa que você deve fazer um pouco de esforço para entender como a coisa funciona, antes de investir, para que você possa tomar uma decisão consciente.

O mesmo vale para quem investe em títulos públicos pós-fixados como LFT ou títulos privados pós-fixados como LCI, LCA, CDB pós ou fundos de investimento pós-fixados, etc. Como são investimentos que seguem a taxa básica de juros (para cima ou para baixo) é importante saber quais são as expectativas do mercado para estes juros, até quando irão subir ou cair, quanto irão subir ou cair, pois sua rentabilidade depende destas variações.

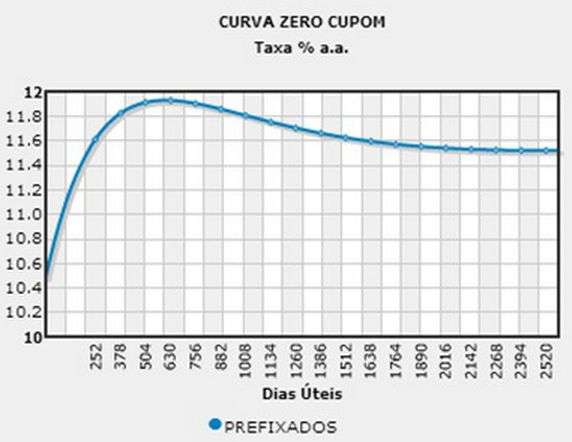

É possível observar que expectativa é diferente de premunição olhando o gráfico abaixo que mostra o que o mercado esperava do futuro no início de 2014, antes das eleições, quando os problemas da economia estavam sendo escondidos pelo governo.

Veja que o mercado esperava uma alta dos juros por 2 anos (com taxa menor do que a atual taxa) e depois acreditava que ocorreria uma queda gradual dos juros. Compare o gráfico abaixo com o gráfico acima. É fácil observar que fatos políticos e econômicos entre 2014 e 2015 modificaram as expectativas da sociedade. Quem tomou decisões de investimento crendo nas expectativas que existiam em 2014, concluiu que a situação atual está pior do que a esperada no passado e com isto os juros estão maiores que os previstos.

Tipos de curva de juros:

Existem quatro tipos diferentes de curva de juros. É interessante que você reconheça cada uma para entender o que o desenho do gráfico está querendo dizer. A curva de juros atual (no momento em que você lê o artigo) é esta que pode ser vista este endereço aqui.

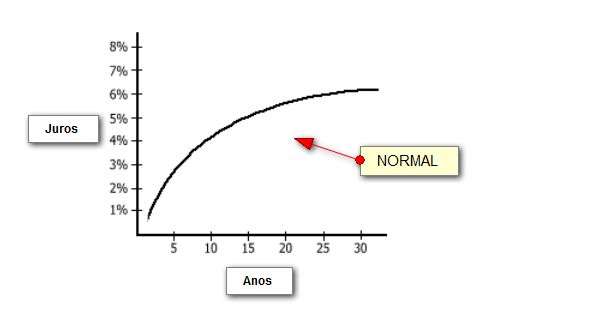

Logo abaixo temos a curva de rendimentos normais (normal yield curve). O gráfico mostra uma economia em crescimento com juros baixos e provável inflação baixa no curto prazo. O aquecimento da economia e os juros baixos fazem o mercado esperar uma alta da inflação no futuro que elevaria a taxa de juros. Nestas condições o investidor aceita juros baixos no curto prazo, enquanto a economia vai bem e exige juros elevados no longo prazo onde existem incertezas. Juros maiores no futuro é prêmio para a incerteza de longo prazo.

Exemplo:

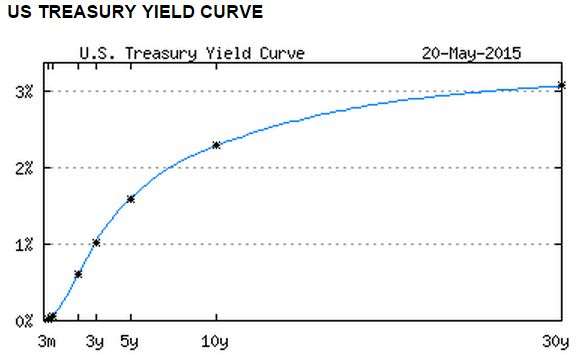

Para exemplificar este tipo de curva basta observar a curva dos juros dos EUA (fonte). Ela é muito baixa no longo prazo (próxima de zero) e passa os 3% ao ano para títulos que vencerão 30 anos depois.

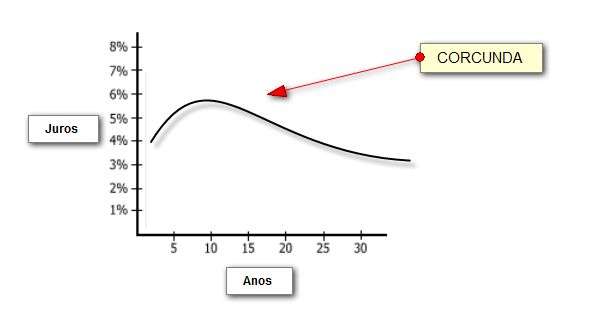

O próximo gráfico mostra juros baixos no curto prazo, juros altos no médio prazo e juros baixos no longo prazo. Lá fora é chamado de Humped Yield Curve que é uma curva de rendimentos com uma corcunda ou corcova. Este gráfico pode ser um sinal da ocorrência de uma transição econômica. Pode indicar a desaceleração da economia.

Exemplo:

Um bom exemplo é a curva que temos hoje no Brasil. Todos acreditam que os juros ainda vão subir antes de começar a cair.

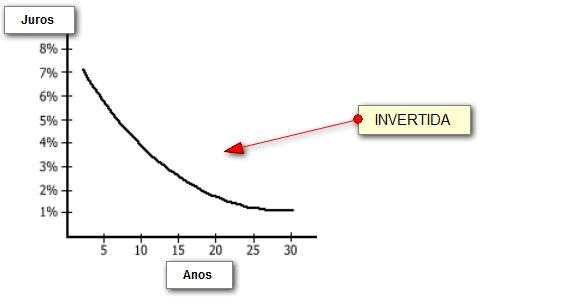

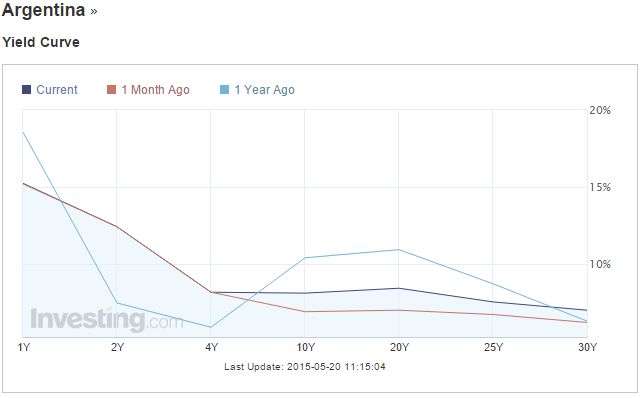

O gráfico abaixo mostra a curva de rendimento invertida (inverted yield curve). Este gráfico mostra uma economia com juros altos, geralmente para combater uma inflação alta. Mostra uma economia com crescimento lento no longo prazo (desaceleração). O mercado acredita que no longo prazo, os efeitos do combate a inflação e o desaquecimento podem resultar na queda da inflação e das taxas de juros. Neste cenário os investidores estão mais pessimistas no curto prazo e mais otimistas no longo prazo.

Exemplo:

Encontramos um exemplo na Argentina (fonte):

Aqui temos a curva de rendimento horizontal (flat yield curve). Uma curva plana geralmente indica que o mercado está inseguro ou indeciso sobre o futuro crescimento econômico e da inflação. As taxas de curto prazo são parecidas com as taxas de longo prazo e com isto os investidores tendem a concentrar seus investimentos no curto prazo, por não existir um prêmio (juros maiores) para investir no longo prazo.

Boletim Focus

Outra fonte de informação sobre as expectativas do mercado é o Boletim Focus. Este boletim nada mais é do que um relatório divulgado semanalmente pelo Banco Central do Brasil. Ele possui diversas projeções sobre o futuro da economia brasileira coletadas junto a alguns dos principais economistas em atuação no país.

A pesquisa é feita com mais ou menos 100 analistas de mercado, representando as principais instituições financeiras do Brasil. Eles emitem opiniões sobre a perspectiva futura de diversos indicadores de nossa economia. O Banco Central criou o Boletim Focus para poder acompanhar as impressões do mercado brasileiro sobre a inflação. O relatório é confeccionado de segunda-feira a domingo, sendo divulgado sempre às segundas-feiras da semana seguinte à sua confecção.

Mais uma vez, podemos ver o quanto é importante conhecer o que as pessoas esperam do futuro, pois são estas expectativas do futuro que influenciam suas decisões no presente. Isto mostra como é importante quando a sociedade confia nas pessoas que estão governando o país. É importante quando temos um governo que sabe se comunicar com a sociedade.

Quando os governantes demonstram que merecem nossa confiança, todas as expectativas para o futuro são positivas. Quando os governantes não demonstram merecer nossa confiança, o resultado é o pessimismo. O otimismo e o pessimismo sobre o futuro acabam influenciando o futuro que teremos. Este otimismo e este pessimismo são apenas uma consequência dos fatos. Veja os últimos relatórios do Boletim Focus visitando aqui.

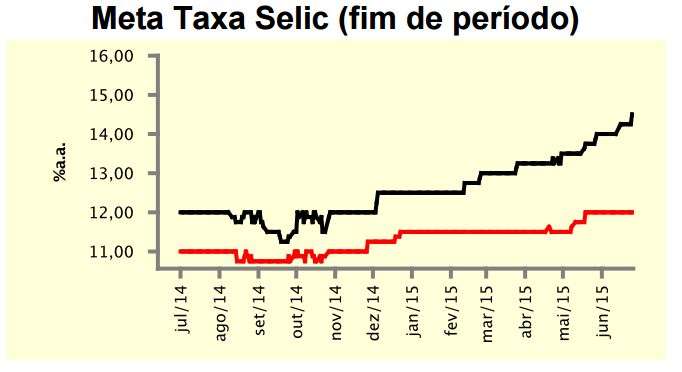

O gráfico abaixo mostra quanto era a taxa de juros (taxa Selic) esperada pelos economistas pesquisados para o final de 2015 (linha preta) e 2016 (linha vermelha). Vou mostrar como isto pode ser lido:

Em junho de 2014 os economistas esperavam que o ano de 2015 terminasse com uma taxa Selic de 12%. No mesmo mês eles acreditavam que a Selic de 2016 terminaria em 11%. Perceba, olhando o gráfico acima, que entre setembro e outubro a expectativa para qual seria a Selic no final de 2015 sofreu uma forte queda. Isto aconteceu devido aos resultados das pesquisas de intenção de voto que mostravam a possibilidade da não reeleição. Naquele tempo ficava claro que o mercado era pessimista sobre o futuro do país no caso de reeleição e otimista sobre o futuro do país no caso de derrota do atual governo.

Veja no gráfico que com os novos acontecimentos, resultado das eleições, novas decisões políticas e econômicas, as expectativas para os juros para 2015 e 2016 começaram a subir fortemente. O boletim do dia 15/05 (na semana que este artigo foi escrito) mostra que os economistas acreditavam em uma taxa de juros de 13,50% até o final de 2015. Antes do fim de 2015 ainda teremos 5 reuniões do COPOM onde vão decidir sobre os juros (taxa Selic). Teremos reuniões nos dias 2 e 3 de junho, 28 e 29 de julho, 1º e 2 de setembro, 20 e 21 de outubro e 24 e 25 de novembro.

Nas próximas semanas, a expectativa para a taxa Selic já deve aumentar (fonte). Para a próxima reunião (2 e 3 de junho) já se espera a taxa Selic passando dos 13,75% com uma nova alta de 0,50%. Já li alguns economistas falando em taxas passando dos 14,5% até o final do ano (exemplo).

Existe a possibilidade de o governo atingir uma taxa que considera ideal para depois manter esta taxa alta por mais algumas reuniões para observar o impacto na economia. Com base nas consequências é que tomarão a decisão de continuidade na alta dos juros ou início de um ciclo de queda dos juros. No gráfico abaixo, cada reunião do COPOM é representada por um ponto.

Como você pode ver, tudo se baseia em números e expectativas. Não temos meios de ter certeza sobre o futuro dos juros. As expectativas mudam diariamente. Meu objetivo com este artigo é te estimular a aprender mais sobre o assunto para que possa tomar decisões sobre investimentos com base nos seus conhecimentos e nas suas análises. Sempre existirá uma pitada de chute, especulação e probabilidades. Você deve procurar se responsabilizar por suas decisões de investimento. Para isto é importante que você continue estudando.

Receba um aviso por e-mail quando novos artigos como esse forem publicados. Inscreva-se gratuitamente:

Deixar um comentário