A bolsa de valores atingiu sua máxima histórica e sempre que isso acontece muitos pequenos investidores voltam a se interessar pelo investimento em ações.

A imprensa divulga a informação, sem passar maiores esclarecimentos, e isso acaba empolgando os pequenos investidores que estavam desatentos ao movimento da bolsa. O que era para informar, muitas vezes produz confusão.

Veja um exemplo de manchete:

O desempenho da bolsa é medido por um índice chamado Ibovespa. Esse índice mede o desempenho das ações que mais foram compradas e vendidas na bolsa nos últimos 6 meses. Quando os preços dessas ações aumentam ou diminuim isso faz o indicador apresentar alta ou baixa.

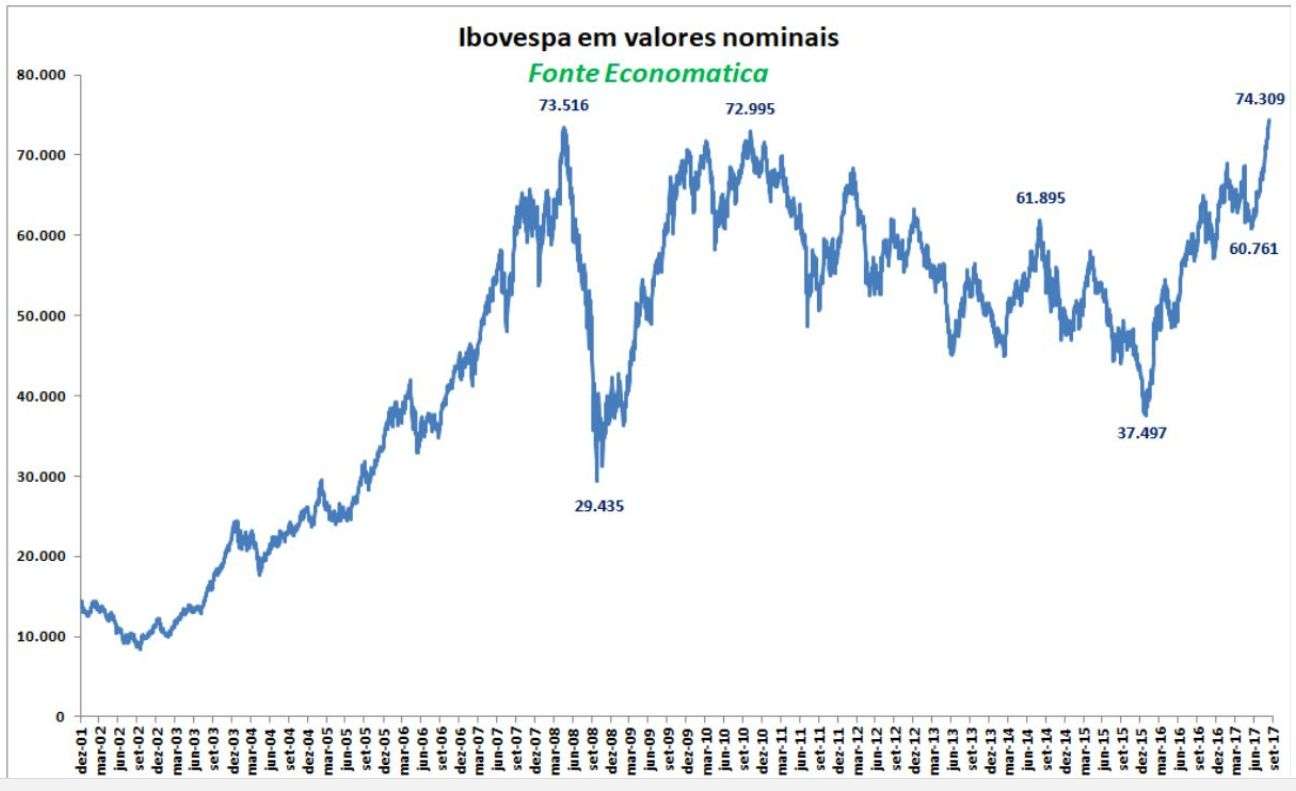

O valor máximo anterior foi atingido no dia 20 de maio de 2008, quando o índice registrou 73.516 pontos. Ainda lembro a empolgação de muitos investidores iniciantes durante o ano de 2008. Os jornais divulgavam notícias de pessoas que estavam vendendo seus bens para comprar ações na bolsa.

O gráfico abaixo mostra o momento histórico do dia 11/09 quando o índice cruzou a máxima de 2008:

Observe no gráfico acima que em janeiro de 2016 a bolsa atingiu 37.497 pontos, menor valor desde março de 2009. Depois ela iniciou uma tendência de alta que dura até hoje. Quando a bolsa atingiu sua mínima, não lembro de ver pequenos investidores empolgados com a possibilidade de comprar mais ações com o mesmo dinheiro, já que estavam mais baratas.

Só que olhar esse gráfico acima esconde uma questão que precisamos avaliar. Como fica a questão da desvalorização do dinheiro entre essas máximas e mínimas históricas? Será que essa máxima atual representa o mesmo que ela representou em 2008? Devemos observar que a nossa moeda perdeu poder de compra devido ao efeito da inflação e também ocorreu uma variação do seu valor quando comparamos ela com o dólar.

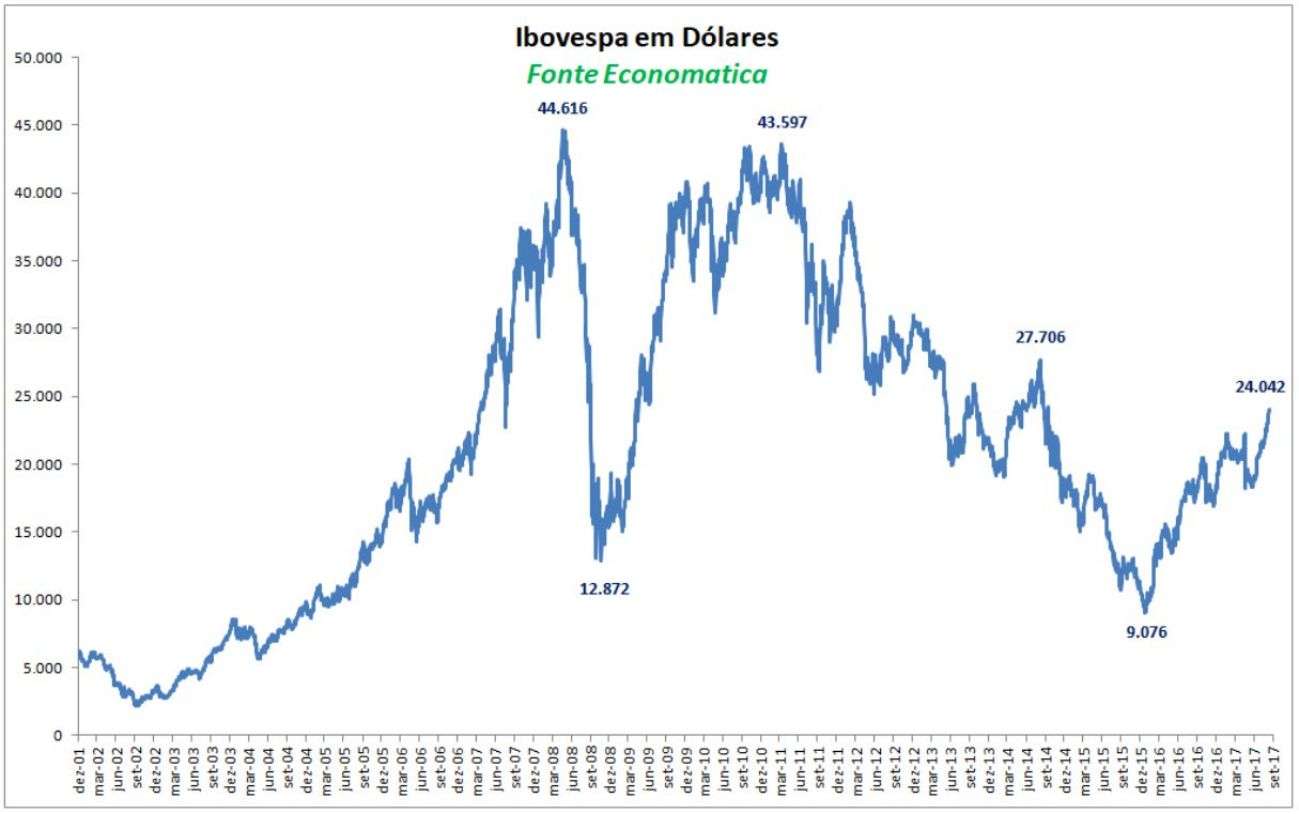

A figura abaixo mostra as variações da bolsa como se o preço de todas as ações fossem negociados em dólar.

Como R$ 1 hoje não vale o mesmo em dólares em 2008 podemos ver que o índice não indica que estamos nesse momento na máxima histórica em dólares. Observe no gráfico acima que o índice Ibovespa em dólares ainda está muito longe da sua maior pontuação, que foi registrada em maio de 2008 com 44.616 pontos. Falta 20.574 pontos para atingir a máxima em dólares.

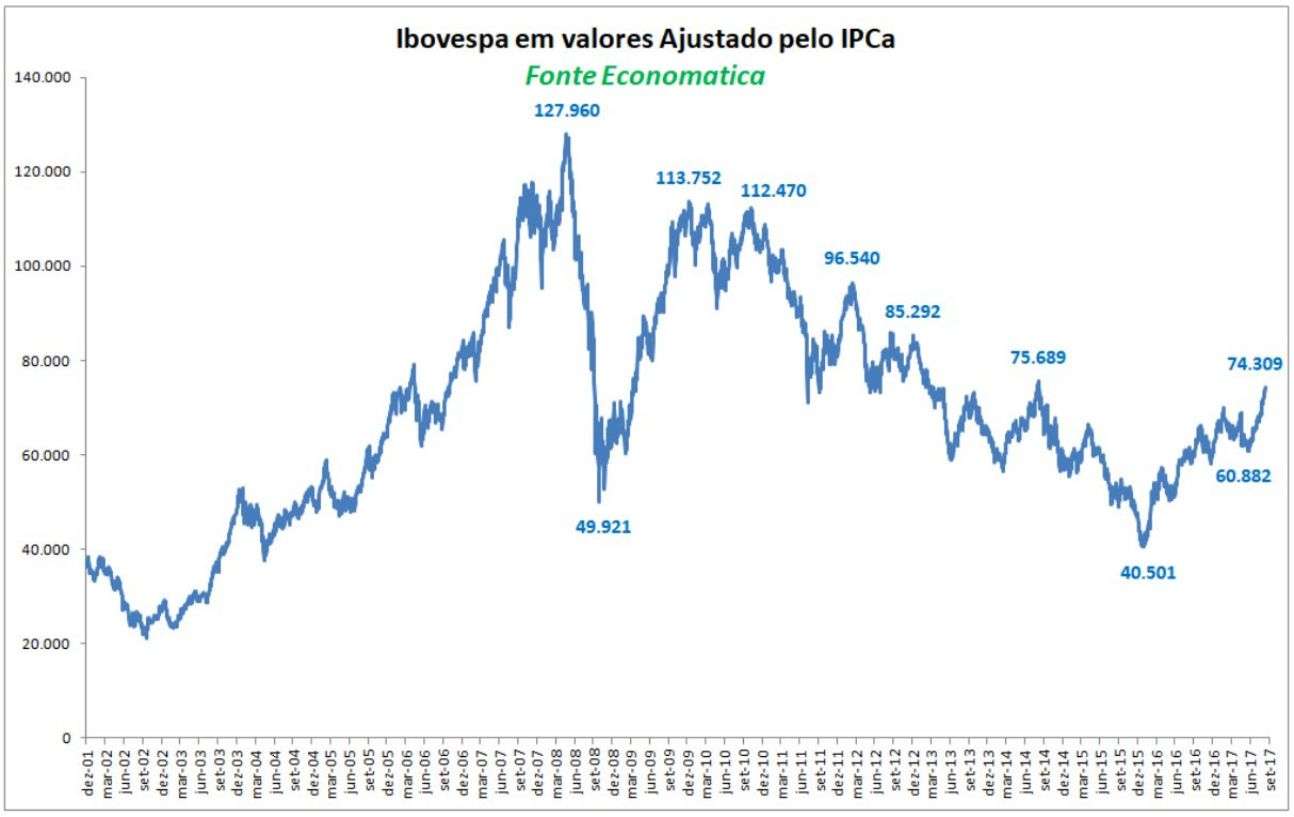

E como ficaria esse gráfico se os valores fossem ajustados pela inflação oficial (IPCA)? O gráfico ficaria assim:

Veja no gráfico acima que o maior valor registrado pelo índice está a 53.836 pontos da sua marca histórica com valores ajustados pelo IPCA.

O que tudo isso significa?

Será que você deve sair correndo para comprar ações nesse exato momento para aproveitar uma oportunidade?

Não, pois não é assim que a coisa deveria funcionar.

No mundo dos investimentos devemos aprender a ser menos reativos. O investidor reativo é aquele que reage a cada notícia por não ter um plano bem definido. Quando você não tem um objetivo para o seu dinheiro, você não tem um plano e qualquer caminho serve. Isso te deixa vulnerável a todo tipo de informação que possa fazer você mudar de rota. Se você mudar de rota a todo momento não chegará em lugar nenhum.

O que você deve fazer nesse momento é entender que se pretende investir na renda variável precisa definir um objetivo e um plano. Existem objetivos de curto prazo, existem objetivos de longo prazo e existem estratégias diferentes de investimento para cada objetivo.

Sim, existem estratégias para investimentos na bolsa que são focadas no curto prazo e curtíssimo prazo. Aqui mesmo no Clube eu recomendo alguns cursos sobre estratégias para investir na bolsa. Existem pessoas que possuem planos bem definidos para aproveitar oportunidades de curto prazo na bolsa. Só que para atingir esses objetivos elas estudam e desenvolvem seus planos de ação. Elas não estão esperando um jornalista alertar sobre uma alta na bolsa para investir. Essas pessoas estão aprendendo sobre estratégias de investimento para que possam “ler” as oportunidades antes mesmo delas aparecerem no Jornal Nacional.

A felicidade se origina da esperança de que os telespectadores vão aceitar pagar caro por essas ações. É exatamente igual ao que acontece com as bananas. Quem fica feliz quando o preço da banana aumenta é quem tem banana para vender e não aqueles que querem comprar bananas. Já quem lucra intermediando, tanto faz se a banana ou a ação está mais cara ou barata, quem faz a intermediação lucra com a venda, independente do preço.

O problema é que se as ações estão caindo ou subindo isso pode não significar muito para aquele investidor que segue a estratégia de longo prazo ou que compra ações de forma recorrente.

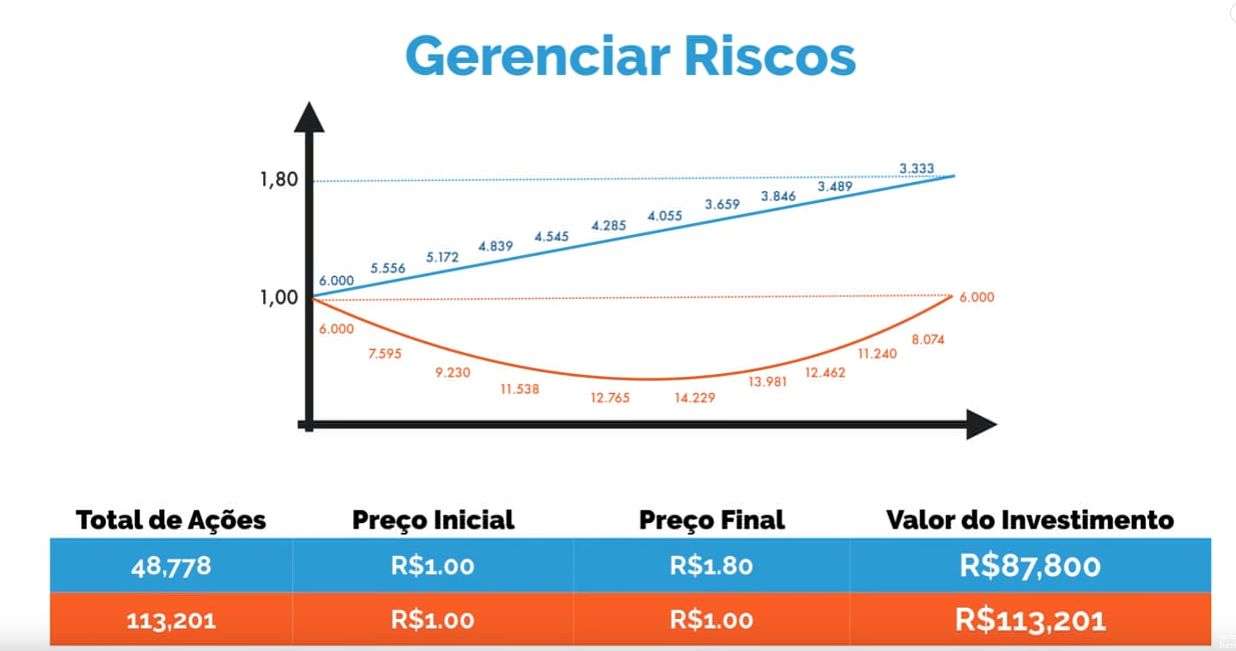

Um leitor compartilhou comigo o gráfico abaixo. Ele disse que é de uma palestra de um educador chamado André Novaes. O gráfico mostra como seria um investidor comprando ações se a estratégia utilizada fosse a mesma que adotamos diante dos produtos do supermercado. Para entender como funciona vamos começar com uma pergunta.

Responda a pergunta:

Durante 10 anos você investiu R$ 500,00 mensalmente comprando ações da empresa azul (linha azul no gráfico) que iniciou o ano custando R$ 1,00 e terminou os 10 ano custando R$ 1,80 por ação. Seu vizinho também resolveu investir por 10 ano, mas ele escolheu as ações da empresa laranja. A ação laranja iniciou o ano custando R$ 1,00 por ação e “infelizmente” terminou os 10 anos valendo os mesmos R$ 1,00. Responda rápido. Quem conseguiu o melhor resultado? Você ou o seu vizinho?

Você e seu vizinho investiram R$ 500,00 por mês cada um comprando ações da empresa azul e empresa laranja. Observe o gráfico acima. No primeiro ano os R$ 500,00 mensais permitiram comprar 6000 ações por R$ 1,00 de cada empresa.

No segundo ano as ações da empresa azul valorizaram e com os mesmos R$ 500,oo mensais só foi possível comprar 5.556 ações. Já as ações da empresa laranja perderam valor e com os mesmos R$ 500,00 mensais o seu vizinho conseguiu comprar 7.595 ações. Quanto mais a ação da empresa azul valorizava, menos ações você conseguia comprar com R$ 500,00 mensais. Quanto mais o preço da ação da empresa laranja perdia valor, mais ações o seu vizinho conseguia comprar com R$ 500,00.

No final de 10 anos você e seu vizinho desembolsaram R$ 500,00 por mês durante 120 meses. Isso significa que vocês tiraram R$ 60 mil do próprio bolso para investir durante todo esse tempo. Só que você só conseguiu comprar 48.778 ações enquanto o seu vizinho conseguiu acumular 113.201 ações.

Ele conseguiu comprar mais ações do que você porque durante algum tempo as ações da empresa laranja ficaram mais baratas e ele conseguia comprar mais ações com o mesmo dinheiro.

Como o preço da ação agora é R$ 1.80 você terminou os 10 anos com um patrimônio de R$ 87.800,00 (48778 ações x 1,80). Mesmo com o preço da ação do seu vizinho custando os mesmos R$ 1,00, o fato de ele ter conseguido comprar mais ações do que você fez ele ter um patrimônio de R$ 113.201,00 (113201 ações x R$ 1,00). Observe que nesse exemplo (bem simplificado para ser didático) as oportunidades de comprar mais ações pelos menos R$ 500 investidos é que fizeram diferença.

Da mesma forma que você fica feliz ao saber que o preço do produto no supermercado caiu e você pode comprar mais com o mesmo dinheiro, a alegria do investidor deveria ser a de poder comprar mais ações de boas empresas quando elas estão baratas investindo o mesmo dinheiro.

Só que não é exatamente isso que você verá assistindo a televisão. Eles vão comemorar apenas quando aqueles que possuem bananas e ações estocadas estiverem felizes.

Por este motivo, minha recomendação como educador financeiro é a seguinte: “Assista menos televisão e aproveite esse tempo para estudar mais”.

Receba um aviso por e-mail quando novos artigos como esse forem publicados. Inscreva-se gratuitamente:

Deixar um comentário