Uma pesquisa mostrou que de cada 10 brasileiros, dois estão fazendo alguma poupança ou investimentos pensando no futuro. Os demais não estão percebendo o tamanho do problema que terão de enfrentar no futuro. Desses dois que investem alguma coisa, pelo menos 1 está perdendo muito dinheiro e vai continuar perdendo se não fizer nada. Em qual grupo você está? E os seus familiares mais próximos?

Diante dos problemas que a previdência brasileira enfrenta, teremos um futuro sombrio com dezenas de milhões de idosos enfrentando sérios problemas financeiros. Aqueles que tiverem filhos que seguirem o mesmo caminho (da ignorância financeira), terão problemas dobrados.

Isso pode se tornar uma situação desastrosa se nada for feito. Observe logo abaixo os dados da pesquisa (fonte):

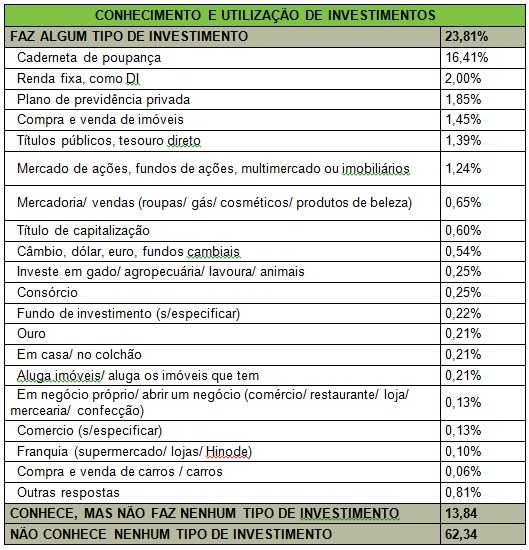

Veja no final da tabela que 62,34% não conhecem nenhum tipo de investimento (nem a poupança). Entre aqueles que conhecem algum investimento, 13,84% dos participantes não fazem investimentos e 23,81% investem em alguma coisa.

O mais espantoso foram as respostas de pessoas que se consideravam investidoras por comprarem roupas, cosméticos e outros itens de consumo pessoal (fonte). Muitos ainda acreditam que título de capitalização, consórcio e guardar dinheiro embaixo do colchão são investimentos.

As pessoas não sabem a diferença entre o que é investir e o que é consumir. Os poucos que sabem, optam por investimentos que oferecem os piores resultados: Poupança (16%), fundos DI (2%) e planos de previdência privada (1,85%).

Poupança:

Quem acompanha o Clube dos Poupadores já sabe que a poupança é a opção de renda fixa que oferece a menor de todas as rentabilidades. Muitas vezes ela oferece rentabilidade real negativa, ou seja, quando descontamos a inflação não sobra quase nada (veja esse artigo sobre poupança e inflação)

Fundos DI:

Muitos desses pequenos investidores que aplicam em fundos DI (2%) estão perdendo verdadeiras fortunas por não compreenderem o impacto negativo das elevadas taxas de administração que os grandes bancos cobram nos fundos mais acessíveis (que exigem um valor mínimo inicial pequeno para a entrada de novos investidores).

É muito comum encontrar fundos DI e fundos de Renda Fixa de grandes bancos que rendem menos que a poupança. Provavelmente uma boa parte desse 1,45% de pessoas que investem em fundos escolhem fundos de investimento com taxas elevadas. O mesmo ocorre com os planos de previdência privada (que também são fundos de investimento).

E constatar isso é simples. Basta observar os fundos oferecidos pelos grandes bancos. Aqueles que possuem maior quantidade de dinheiro investido são os que cobram as maiores taxas administrativas e que exigem investimentos iniciais pequenos.

Exemplo de taxa elevada:

Vou dar aqui um exemplo só para ilustrar o artigo. Poderia dar um exemplo utilizando qualquer banco, mas vou usar o exemplo do Banco do Brasil por ser fácil encontrar os relatórios em PDF dos fundos desse banco fazendo buscas no Google. Observe esse fundo aqui: (fonte). É um fundo de renda fixa que cobra 3,8% de taxa administrativa e que tem R$ 11.321.784.880,10 (11 bilhões) investidos. Eu acredito que as pessoas que investem em fundos que cobram taxas elevadas não entendem o impacto dessas taxas na rentabilidade. Isso é uma pena, pois ignorar a taxa produz um custo mensal para as pessoas. Esse dinheiro poderia ser utilizado e aproveitado com mais inteligência.

Observe essa tabela que o próprio banco divulga (fonte). Veja que o fundo rendeu em setembro de 2017 uma taxa de 0,34% (já com os 3,8% anual equivalente descontado). A poupança em setembro de 2017 ainda rendia 0,50% ao mês. A diferença é de 0,16%. Como são 11 bilhões investidos estamos falando de algo em torno de R$ 17.600.000,00 jogados no lixo em um único mês. Na verdade, não foi para o lixo, isso se transformou em lucro para o banco e seus acionistas.

Esse “CDI” que aparece na tabela (fonte) é quanto o investidor receberia se tivesse feito investimentos em qualquer aplicação capaz de render o equivalente a 100% do CDI. Observe, a tabela mostra que esse fundo rendeu o equivalente a 38% nos últimos 5 anos enquanto o CDI rendeu 67%.

É possível encontrar CDB que rende próximo de 100% ou até acima de 100%. É possível encontrar outros investimentos de renda fixa como LCI, LCA, Títulos Públicos e até outros fundos de investimento (com taxas administrativas menores) que rendem relativamente próximos de 100% do CDI. Como você pode ver, em setembro, esse fundo ofereceu uma rentabilidade equivalente a 52,99% do CDI, que é quase uma piada (uma piada sem graça).

Se você pesquisar pelos fundos da Caixa Econômica, Itaú, Bradesco, Santander, também irá encontrar fundos acessíveis, onde o investimento inicial exigido é bem pequeno, mas as taxas administrativas são muito elevadas. O curioso é que esses fundos são justamente aqueles onde encontramos a maior quantidade de dinheiro aplicada.

O mesmo vale para os planos de previdência privada. Os que cobram as maiores taxas são justamente os fundos onde mais os brasileiros investem dinheiro.

A ignorância financeira afeta até aqueles que fazem algum investimento. Os poucos brasileiros que investem alguma coisa, ainda fazem isso da forma mais atrapalhada, perdendo o máximo possível de rentabilidade para os bancos através do pagamento de elevadas taxas administrativas.

O problema não é do banco. Os bancos são instituições com fins lucrativos e o objetivo deles é maximizar lucros. Eles estão fazendo o papel deles que é lucrar. É importante que você comece a fazer a sua parte que é tomar boas decisões sobre o seu dinheiro.

Explorando a sua ignorância

Enquanto existirem pessoas que só sabem investir na poupança, que aceitam aplicar em fundos de investimento e fundos de previdência com taxas elevadas, os bancos vão continuar oferecendo somente esses investimentos (ruins para você e bons para eles). São justamente esses investimentos que garantem as margens de lucro elevadas dos bancos brasileiros (para alegria dos acionistas desses bancos).

Você deve perceber que os bancos cobram as maiores taxas até o limite da sua ignorância. Reduzindo a sua ignorância financeira através da sua educação financeira você passará a tomar decisões mais inteligentes que visam os seus melhores resultados. Com isso, os bancos serão obrigados a reduzirem taxas para não perderem os clientes mais bem informados e financeiramente educados.

Dependendo dos seus filhos

Outra pesquisa (fonte) mostrou que 85% da população tem consciência da importância de ter uma reserva de dinheiro para emergências, mas 52% desses não possuem nenhuma reserva para esse fim. A página da pesquisa fala que “Atualmente, a maior parte dos aposentados no Brasil depende financeiramente de seus filhos ou teve que baixar o padrão de vida para continuar se mantendo”.

Na minha opinião, se as pessoas não acordarem para a realidade, nas próximas décadas, teremos idosos cuidando de idosos e netos sofrendo para sustentar um casal de pais idosos e um casal de avós idosos.

Já ouvi muitos especialistas declarando que fazemos parte de uma geração que passará dos 100 anos. Algumas pessoas até se esforçam para cuidar da saúde com o objetivo de chegar nos 120 anos. O problema é que essas pessoas nem sempre estão pensando sobre quem irá pagar suas contas. Quem vai manter o seu patrão de vida até os 120 anos.

Uma pessoa com 120 anos dificilmente poderá contar com a ajuda dos seus filhos de 90 ou 100 anos. Também será difícil contar com o apoio de netos com 60 ou 70 anos de idade e bisnetos que serão homens e mulheres com seus 30 ou 40 anos de idade.

Talvez os bisnetos dessa geração, diante do extremo sofrimento que essa situação produzirá, perceberão a necessidade de considerar a vida financeira uma coisa muito séria para que não terminem a vida como seus antepassados.

A pesquisa mostra que 60% dos entrevistados afirmaram que “não gostam de se planejar e preferem esperar as coisas acontecerem para só então tomarem alguma atitude”. Esse percentual aumenta consideravelmente a partir dos 35 anos, chegando em 67% para pessoas acima de 60 anos. Isso é o retrato do Brasil que teremos no futuro. Será o Brasil formado por pessoas que não pensaram no futuro.

Piores poupadores do mundo

O Banco Mundial possui um estudo mostrando que somente 28% da população brasileira poupa alguma coisa e esse número representa metade do percentual de poupadores encontrados em outras economias. Aqui na América do Sul, até países com renda per capta menor como Bolívia ou Paraguai, possuem um percentual maior da população poupando e planejando o futuro.

No Brasil, entre 11% e 16% de tudo que a sociedade produz (PIB) está sendo poupado. Na Bolívia esse número chega a 25%. Nessa reportagem aqui, o estrategista de um grande banco afirma “que esse comportamento do brasileiro está associado à ideia de que o governo vai prover no futuro. As pessoas acreditam que as políticas públicas vão resolver seus problemas financeiros no futuro.”

Essa falta de educação financeira do brasileiro vai construir o Brasil que os nossos filhos, netos e bisnetos terão no futuro. Eles vão pagar a conta e estaremos vivos para ver isso acontecendo.

Minhas recomendações:

Como educador eu só posso recomendar educação. Segue minhas recomendações:

- Plano A: Recomendo que você invista na sua educação financeira, viva o presente com inteligência, poupe e invista uma parte do que ganha pensando no seu futuro e no futuro da sua família. Não fique dependente do governo e nem da boa vontade dos seus parentes quando o futuro chegar. Se você gasta tudo que no presente, por não ter certeza de que terá um futuro, reze para não ter um futuro, pois você terá muito tempo para se arrepender dessa decisão.

- Plano B: Ofereça educação financeira para os seus filhos, mas não esqueça de dar bons exemplos. As crianças e os jovens precisam de exemplos e não somente de teorias. Não queira que seus filhos fiquem dependentes de você na vida adulta por falta de educação e planejamento financeiro. Não queira seus filhos passando por problemas quando estiverem aposentados. Com o aumento da expectativa de vida das pessoas é provável que você ainda esteja vivo para ver seus filhos e netos se aposentando. Deseje construir uma família financeiramente educada. Todos sofrerão menos.

- Plano C (Modo Extremo): Mostre para o seu filho a importância de aprender idiomas estrangeiros e de se manter profissionalmente qualificado para ser reconhecido como bom profissional em qualquer lugar do mundo. Se tudo falhar, você não precisará afundar junto com o país enquanto o aeroporto estiver aberto.

Eu acredito que a educação financeira pode amenizar os problemas e o sofrimento dos brasileiros no futuro e isso me motiva a continuar dando minha pequena contribuição aqui no Clube dos Poupadores. Se você já poupa pensando no futuro, motive amigos e parentes a fazerem o mesmo. Você não vai querer ser o único da sua família em boa situação financeira no futuro.

Receba um aviso por e-mail quando novos artigos como esse forem publicados. Inscreva-se gratuitamente:

Deixar um comentário