Com este simulador você saberá quanto teria se tivesse investido no título público que segue a taxa Selic. Este título se chama LFT ou Tesouro Selic.

A simulação é feita com base na calculadora do Banco Central que permite fazer a correção de valores com base na Selic passada, de 1986 até os dias de hoje. O resultado será equivalente a um investimento que teve rentabilidade igual a 100% do Taxa Selic. Leia as orientações logo abaixo antes de simular:

Simulando Investimento em LFT (Tesouro Selic)

Vamos imaginar que em 01/01/2004 você investiu R$ 10.000,00 em LFT rendendo 100% da SELIC. Use o formulário acima. Preencha a data inicial com 01/01/2004 e a data final com 01/01/2014. Preencha o valor investido e clique no botão “corrigir valor”. O resultado seria R$ 31.695,82.

Significa dizer que você teria ganhado R$ 21.695,82 (216,95% de juros) entre 2004 e 2014 se tivesse investido R$ 10 mil por 10 anos em um investimento como o título LFT se este título estivesse rendendo igual a Taxa Selic. Compare com quanto teria se tivesse investido na poupança e depois compare com o quanto teria se tivesse investido em títulos que seguem a Taxa DI (CDI) com LCI, LCA e CDB. Estas são simulações com dados do passado. Para fazer simulações de quanto teria no futuro visite aqui.

Você deve considerar que não existe LFT com prazo de 10 anos (como no exemplo acima). Para investir em LFT por 10 anos seria necessário reinvestir sempre que o título chegasse no vencimento. Para saber como investir em LFT visite aqui.

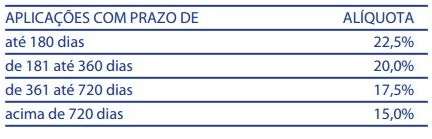

Você também precisa considerar que títulos públicos não são isentos de imposto de renda. O IR é retido no vencimento do título ou quando você faz a venda antecipada. A tabela regressiva abaixo mostra que sempre será mais vantajoso manter o investimento por mais de 2 anos para pagar 15% de IR sobre os juros recebidos.

Para saber mais sobre como investir em títulos públicos leia todos os artigos que já escrevi sobre Tesouro Direto.

Receba um aviso por e-mail quando novos artigos como esse forem publicados. Inscreva-se gratuitamente:

Deixar um comentário